Giờ G đảo nợ trái phiếu doanh nghiệp

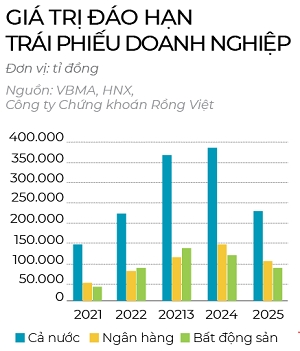

Theo thống kê từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) và Ủy ban Chứng khoán Nhà nước (SSC), lũy kế trong 9 tháng đầu năm 2022, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại là 142.209 tỉ đồng, chiếm khoảng 11,8% dư nợ thị trường trái phiếu doanh nghiệp cuối năm 2021. Việc mua lại trước hạn đã giảm được một phần quy mô đáo hạn trái phiếu doanh nghiệp, ước tính còn khoảng 350.000 tỉ đồng trong cả năm 2023, tương đương gần bằng 1/4 dư nợ tăng thêm của hệ thống ngân hàng năm 2022.

Giảm áp lực vỡ nợ dây chuyền

Trong nhóm mua lại trái phiếu nhiều nhất từ đầu năm, ngân hàng tiếp tục dẫn đầu. Đứng đầu danh sách này là các ngân hàng thương mại như BIDV mua lại lượng trái phiếu trước hạn với giá trị 12.672 tỉ đồng; VIB 8.800 tỉ đồng; LienVietPostBank 8.000 tỉ đồng; SHB 5.450 tỉ đồng, TPBank 4.900 tỉ đồng; OCB 4.700 tỉ đồng...

|

Làn sóng mua lại trái phiếu là nghịch lý trong bối cảnh doanh nghiệp cần nguồn vốn mà các kênh tiếp cận đều khó khăn. Tuy nhiên, đây được coi là việc “đặng chẳng đừng” đến từ áp lực phải giải trình theo Nghị định 65/2022/NĐ-CP. Theo đó, doanh nghiệp phát hành phải mua lại trái phiếu trước hạn bắt buộc khi vi phạm phương án phát hành. Bên cạnh đó, trước và sau khi phát hành trái phiếu, doanh nghiệp phải công bố thông tin về khả năng đảm bảo thanh toán, báo cáo kiểm toán tình hình tài chính và kiểm toán tình hình sử dụng vốn...

Trái phiếu đáo hạn từ nhóm ngân hàng vẫn có khả năng cao tái phát hành, song tỉ lệ hấp thụ sẽ bị hạn chế trong bối cảnh lãi suất cao và thanh khoản yếu đang diễn ra trong hệ thống. Theo Công ty Chứng khoán Rồng Việt (VDSC), khả năng đảo nợ trái phiếu của nhóm doanh nghiệp địa ốc khá thấp do nhà đầu tư nắm giữ chủ yếu là cá nhân đang bị hạn chế rất nhiều vì niềm tin bị ảnh hưởng cũng như do quy định chặt chẽ hơn của Nghị định 65/2022 NĐ-CP và do hạn chế trong việc tiếp cận vốn vay từ ngân hàng.

Theo ước tính của Công ty Chứng khoán VCBS, có khoảng 85.000 tỉ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong năm nay. Con số này trong giai đoạn 2023-2024 ước lên đến 790.000 tỉ đồng, chiếm gần một nửa khối lượng trái phiếu doanh nghiệp đang lưu hành. Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, cho rằng việc gia tăng hoạt động mua lại trước hạn trái phiếu sẽ giảm áp lực rủi ro nợ đáo hạn và giảm đáng kể nguy cơ vỡ nợ dây chuyền. Tuy nhiên, lượng trái phiếu doanh nghiệp bất động sản đáo hạn thời gian tới còn rất lớn; đỉnh điểm đáo hạn sẽ rơi vào quý II, quý III/2023.

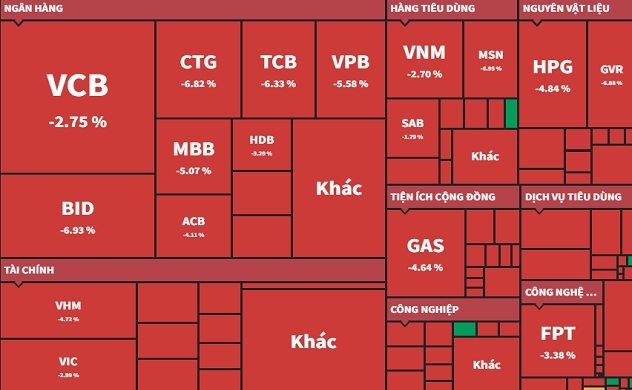

Giải cứu trái phiếu

Trước nhiều thông tin bất lợi, không ít nhà đầu tư tháo chạy khỏi trái phiếu, thậm chí tháo chạy khỏi cả các quỹ đầu tư trái phiếu (bán chứng chỉ quỹ trước hạn). Vì vậy, thị trường xuất hiện hiện tượng cổ đông lớn, chủ doanh nghiệp đã xoay xở vốn bằng cách đi vay margin các công ty chứng khoán. Theo thống kê, tại 40 công ty chứng khoán Top đầu cho vay margin, con số này tính đến ngày 30/9 là 170.000 tỉ đồng, tăng 30.000 tỉ đồng so với cuối quý II/2022 và giảm 13.000 tỉ đồng so với đầu năm. Ước tính các công ty chứng khoán sẽ còn khoảng 200.000 tỉ đồng có thể cho vay margin trong thời gian tới.

Những sai phạm trên thị trường trái phiếu doanh nghiệp riêng lẻ đã làm suy giảm niềm tin của nhà đầu tư. Tuy nhiên, không thể phủ nhận trái phiếu doanh nghiệp là kênh dẫn vốn hiệu quả, thậm chí giữa bối cảnh thị trường rung lắc mạnh, nhiều trái phiếu doanh nghiệp có mức chiết khấu hấp dẫn đã thu hút nhà đầu tư.

|

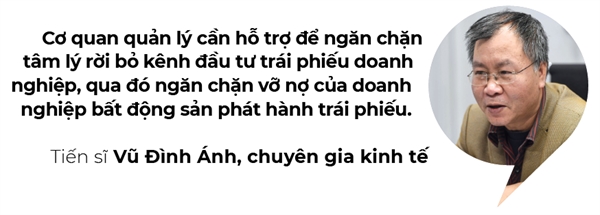

Theo Tiến sĩ Vũ Đình Ánh, chuyên gia kinh tế, cơ quan quản lý cần hỗ trợ để ngăn chặn tâm lý rời bỏ kênh đầu tư trái phiếu doanh nghiệp, qua đó ngăn chặn vỡ nợ của doanh nghiệp bất động sản phát hành trái phiếu. Trong khi đó, Tiến sĩ Trần Du Lịch, Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, đề xuất doanh nghiệp đáp ứng đủ điều kiện, minh bạch thì vẫn phải tiếp tục được phát hành trái phiếu vì đây là một kênh huy động vốn quan trọng. “Thị trường trái phiếu chính là kênh chia sẻ bớt gánh nặng vốn trung hạn cho hệ thống ngân hàng thương mại”, ông Lịch nói.

Theo Bộ Tài chính, trái phiếu doanh nghiệp có tốc độ tăng trưởng bình quân 46% trong 5 năm qua. Đến nay, quy mô thị trường trái phiếu doanh nghiệp Việt Nam chiếm khoảng 15% GDP. Chiến lược tài chính đến năm 2030 của Chính phủ cũng xác định mục tiêu nâng quy mô dư nợ trái phiếu doanh nghiệp lên mức 20% GDP vào năm 2025 và 25% GDP vào năm 2030.

Bộ Tài chính sẽ tiếp tục gỡ các điểm nghẽn trong thủ tục về phát hành trái phiếu ra công chúng, để đảm bảo những doanh nghiệp đáp ứng đủ điều kiện phát hành ra công chúng sẽ nhanh chóng và khẩn trương phát hành trái phiếu dưới hình thức này. Bộ Tài chính cũng sẽ nghiên cứu, đề xuất thêm các giải pháp như phát triển nhà đầu tư chuyên nghiệp, quỹ đầu tư. Việc mở ra một kênh đầu tư mới từ các quỹ này vừa tháo gỡ khó khăn vừa tạo ra một lực cầu mới trên thị trường.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Nhật Anh

English

English

_172329317.jpg)

_151550660.jpg?w=158&h=98)