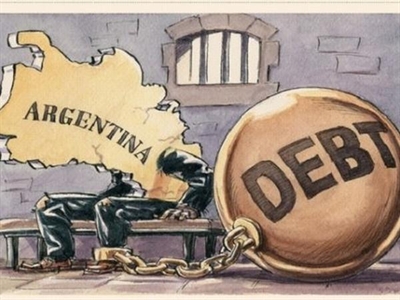

Bộ trưởng Kinh tế Argentina, Axel Kicillof cho biết, Argentina và các quỹ đầu tư kền kền đã không đạt được thỏa thuận nào trong cuộc đàm phán vào phút chót về các khoản nợ phải trả của Buenos Aires diễn ra hôm qua 30/7 tại New York.

Bộ trưởng tuyên bố, các quỹ đầu tư "đã thử áp đặt điều gì đó bất hợp pháp lên chúng tôi". Ông Kicillof nói thêm: "Argentina sẵn sàng đối thoại để tìm ra một sự đồng thuận. Chúng tôi sẽ tìm kiếm một giải pháp chính đáng, công bằng và hợp pháp cho 100% các chủ nợ" và Buenos Aires "sẽ trả tiền" cho các trái chủ nắm giữ trái phiếu cơ cấu lại, nhưng "đi kèm với các điều kiện hợp lý: không tống tiền, không gây áp lực và không đe dọa".

Theo trung gian hòa giải được tòa án Mỹ bổ nhiệm - Daniel Pollack, Argentina đang ở trong tình thế "sắp rơi vào vỡ nợ". Những hệ quả sẽ đến sau lần vỡ nợ như vậy là không thể đoán được, nhưng chắc chắn sẽ là những hậu quả không tốt, Pollack cho biết thêm.

Đối với ông, sự vỡ nợ của Argentina "không phải là một biện pháp kỹ thuật đơn thuần mà sẽ là sự kiện cụ thể và đau đớn sẽ ảnh hưởng trực tiếp đến những người dân Arentina". Và rồi "cuối cùng, những nạn nhân thực sự sẽ là những người Argentina trên đường phố".

Ít giờ trước khi tuyên bố của nhà hòa giải Pollack được đưa ra, cơ quan đánh giá và xếp hạng tín dụng Standard and Poor's (S&P) tuyên bố Argentina đã rơi vào tình trạng "vỡ nợ một phần"do "người đi vay không hoàn trả một số phần trong nghĩa vụ nợ của mình hoặc cho một đợt phát hành (trái phiếu) cụ thể nhưng vẫn tiếp tục thanh toán các khoản vay khác đã vay trước kia". Theo S&P, Argentina đã không hoàn thành nghĩa vụ thanh toán hơn 539 triệu USD cho các trái chủ khi thời hạn 30 ngày đã kết thúc vào tối thứ 4 (30/7). S&P giải thích thêm, một người phát hành (trái phiếu) cần phải giữ trọn những cam kết về kỳ hạn đối với các nhà đầu tư - những người phải được thanh toán đúng thời hạn và toàn bộ.

S&P chỉ rõ: "Nếu Argentina tìm ra một giải pháp cho việc vỡ nợ (...) quốc gia này sẽ lấy lại xếp hạng từ mức CCC- hiện tại".

Năm 2001, sau nhiều năm khủng hoảng Argentina đã tuyên bố vỡ nợ với hàng tỷ USD không trả được. Vào năm 2005 và 2010, chính phủ quốc gia Nam Mỹ này bắt đầu tái cấu trúc khoản nợ. Khi đó, 93% trái chủ chấp nhận giảm nợ 65% giá trị trung bình tất cả các trái phiếu mà họ đang nắm giữ. 7% còn lại không chấp nhận, trong đó có 2 quỹ đầu tư "kền kền" là NML và Aurelius đã đưa vụ việc ra tòa án để được Argentina hoàn trả toàn bộ số tiền tương ứng với lượng trái phiếu đã mua, tương đương 1,33 tỷ USD.

Về lý thuyết, Argentina có đủ điều kiện để hoàn trả số tiền này cho 2 quỹ kền kền. Nhưng nếu làm vậy, những người nắm giữ trái phiếu còn lại trong số 7% không đồng ý giảm nợ cho Argentina (trong thỏa thuận trong những năm 2005 và 2010) có thể cũng sẽ yêu cầu Argentina hoàn trả toàn bộ 100% khoản vay nợ bằng trái phiếu. Và số tiền này lên tới 15 tỷ USD.

Cộng thêm 93% các trái chủ đã đồng ý chương trình tái cơ cấu nợ của chính phủ nếu yêu cầu hoàn trả đúng thời hạn ngay lập tức, nghĩa vụ nợ của Argentina sẽ tăng lên đến 120 tỷ USD. So với quỹ dự trữ ngoại hối đã hao hụt trong nhiều tháng gần đây (chỉ còn 28 tỷ USD) thì Argentina khó có thể tránh khỏi một kịch bản tồi tệ.

Đây là lần vỡ nợ thứ 2 trong vòng 13 năm của Argentina. Vào năm 2001, nền kinh tế lớn thứ 3 Nam Mỹ này đã lâm vào vỡ nợ vì không thể trả được khoản nợ 100 tỷ USD, qua đó đánh dấu vụ vỡ nợ nước ngoài lớn nhất trong lịch sử tài chính.

Nguồn Theo DVO/FT, Le Monde

English

English

_81610306.png?w=158&h=98)