Lãi suất đảo chiều, tiền tệ đã nới lỏng?

Dấu ấn của thị trường ngân hàng, tài chính gần đây là sự đảo chiều nhanh chóng của lãi suất. Ảnh: Quý Hòa.

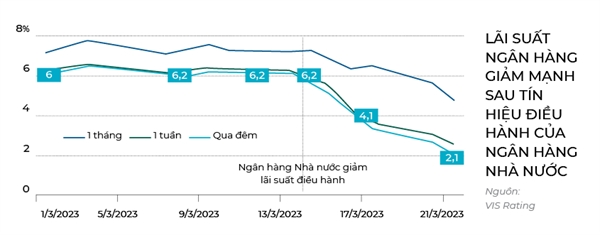

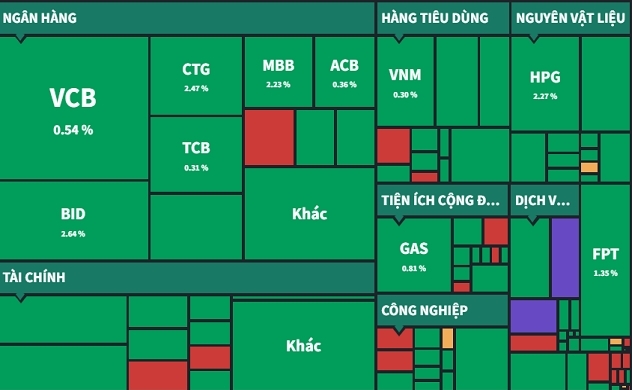

Dấu ấn của thị trường ngân hàng, tài chính gần đây là sự đảo chiều nhanh chóng của lãi suất. Các ngân hàng từ chỗ neo lãi suất huy động ở mức cao đã phải liên tục giảm lãi suất trước sức ép buộc phải hạ lãi suất cho vay do tín dụng tăng quá chậm. Ở nhóm Big 4 (Vietcombank, BIDV, Agribank, VietinBank), lãi suất các kỳ hạn từ 1-3 tháng chỉ từ 4,9-5,4%/năm. Lãi suất kỳ hạn 6-9 tháng chỉ khoảng 5,8%/năm, kỳ hạn từ 12 tháng trở lên chỉ còn 7,2%/năm. Với nhóm ngân hàng thương mại tư nhân, các ngân hàng đã đưa lãi suất huy động về khoảng 8,8-9,2%/năm như Techcombank, VPBank, Sacombank, MSB... Lãi suất bình quân trên thị trường tiền tệ liên ngân hàng đang tiếp tục đà giảm sâu, thậm chí xuống sát mốc 2%.

Lãi suất đua giảm

Có thể thấy, sau thời gian đua lãi suất huy động từ cuối năm 2022, nếu tiếp tục giữ lãi suất tiền gửi quá cao sẽ tác động tiêu cực lên hoạt động tín dụng của các ngân hàng. Vì vậy, việc giảm lãi suất huy động vốn để kéo giảm chi phí vốn, thúc đẩy tăng trưởng cho vay giúp các ngân hàng ổn định kinh doanh từ nay đến cuối năm. Xu hướng này thể hiện sự dồi dào thanh khoản của hệ thống ngân hàng trong nước, đồng thời gửi tín hiệu tích cực cho cộng đồng doanh nghiệp về cánh cửa tiếp cận nguồn tài chính rẻ hơn.

|

“Không giảm lãi suất sẽ là vấn đề thách thức vô cùng lớn cho thị trường vốn và cho mục tiêu tăng trưởng kinh tế năm nay cũng như những cân đối lớn cho các năm tiếp theo”, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, nhận định.

Trong khi đó, báo cáo của Công ty Cổ phần Xếp hạng Tín nhiệm (VIS Rating) phân tích, mặt bằng lãi suất thấp sẽ hỗ trợ gia tăng nhu cầu tín dụng và tính thanh khoản của thị trường ngân hàng, từ đó làm tăng khả năng tiếp cận tín dụng. Khi trần lãi suất huy động tiếp tục giảm, các ngân hàng sẽ có sự điều chỉnh lãi suất mạnh mẽ hơn.

Trước đó, Ngân hàng Nhà nước điều chỉnh giảm 1% đối với một số loại lãi suất điều hành và giảm 0,5% lãi suất cho vay ngắn hạn tối đa bằng VND. Dự báo từ nay đến cuối năm có thể Ngân hàng Nhà nước có thêm 1-2 đợt giảm lãi suất điều hành nữa để hỗ trợ nền kinh tế. Trước động thái giảm lãi suất này, “Việt Nam sắp bước vào giai đoạn nới lỏng tiền tệ” là câu hỏi mà thị trường đang đặt ra lúc này.

|

| Những động thái nới lỏng tiền tệ cần tiến hành song song với những điều tiết nhỏ để giảm thiểu áp lực lên tỉ giá và lạm phát. Ảnh: Quý Hòa. |

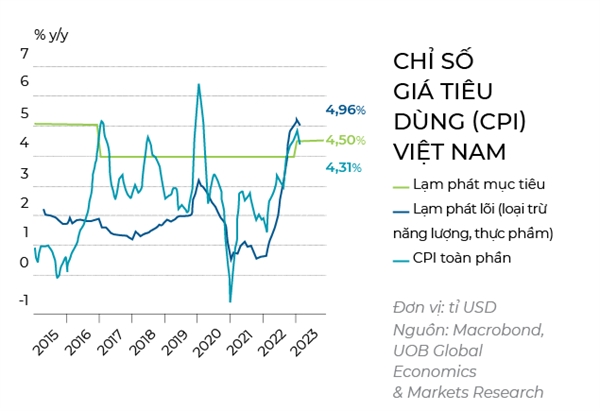

“Khi Ngân hàng Nhà nước cân bằng giữa việc thúc đẩy tăng trưởng kinh tế và đảm bảo bình ổn giá, nhiều khả năng Ngân hàng Nhà nước sẽ thiên về chính sách nới lỏng hơn trong giai đoạn sắp tới”, UOB đưa ra nhận định trong Báo cáo triển vọng kinh tế toàn cầu quý II/2023. Ngân hàng này nhấn mạnh, cùng với việc Cục Dự trữ Liên bang Mỹ (FED) sẵn sàng kết thúc chu kỳ tăng lãi suất vào cuối tháng 5/2023 và tỉ lệ lạm phát trong nước đang cho thấy một số dấu hiệu đảo chiều, Ngân hàng Nhà nước có thể sẽ cắt giảm lãi suất tái cấp vốn 100 điểm cơ bản trong quý II/2023 xuống còn 5%.

Trong báo cáo triển vọng kinh tế vĩ mô năm 2023, Công ty Chứng khoán VietinBank cũng dự báo, lãi suất huy động có xu hướng giảm dần về cuối năm 2023. Báo cáo vĩ mô của Công ty Chứng khoán Bảo Việt (BVSC) cũng nhận định lãi suất sẽ giảm trở lại trong năm 2023 nhất là nếu FED ngừng tăng lãi suất và lạm phát của Việt Nam được kiểm soát tốt, áp lực tỉ giá giảm bớt.

|

Thời tiền rẻ đã qua

Mặc dù vậy, việc giảm lãi suất sẽ gặp nhiều khó khăn, thách thức do áp lực lạm phát vẫn có xu hướng tăng và các ngân hàng trung ương lớn trên thế giới tiếp tục thắt chặt chính sách tiền tệ; giá nguyên vật liệu thế giới tăng, chi phí vận chuyển tăng; nguồn cung gián đoạn; gánh nặng vốn cho nền kinh tế đối với hệ thống ngân hàng cao...

Theo đánh giá chung, nếu muốn giảm thêm lãi suất, Ngân hàng Nhà nước sẽ cần sử dụng kết hợp thêm các công cụ hỗ trợ thanh khoản khác như mở rộng thanh khoản thị trường mở, mua thêm ngoại tệ, cung cấp những gói tái cấp vốn đặc biệt theo đối tượng chuyên biệt.

|

Trong khi đó, ở góc độ điều hành ngân hàng, ông Nguyễn Hoàng Dũng, Phó Tổng Giám đốc phụ trách Ban điều hành VietinBank, cho biết lãi suất tùy thuộc quản trị rủi ro, chi phí hoạt động của mỗi ngân hàng. Đặc biệt ngân hàng phải duy trì lãi suất huy động đủ hấp dẫn mới có thể thu hút được tiền gửi trong bối cảnh áp lực lạm phát tăng. Bên cạnh đó, hiện nền kinh tế vẫn tiềm ẩn nhiều rủi ro nên ngân hàng phải đảm bảo tỉ lệ NIM đủ để bù đắp rủi ro khi thị trường có biến động.

Những động thái nới lỏng tiền tệ cần tiến hành song song với những điều tiết nhỏ để giảm thiểu áp lực lên tỉ giá và lạm phát. Nhất là trong bối cảnh chủ trương đẩy mạnh đầu tư công, thì nới lỏng sớm chính sách tiền tệ khó tránh khỏi việc gây áp lực lên lạm phát trong nước. Báo cáo của UOB chỉ ra rằng lạm phát vẫn tiếp tục là mối lo của Việt Nam trong bối cảnh giá tiêu dùng đang có dấu hiệu đảo chiều nhưng chưa bền vững và lạm phát cơ bản vẫn cao hơn nhiều so với mục tiêu chung.

Những ảnh hưởng tiêu cực, nếu có, lên lãi suất trong thời gian tới có lẽ nằm ở động thái chính sách tiền tệ hiện đã khó lường hơn của FED, những biến động của thị trường trái phiếu doanh nghiệp. Đặc biệt, xu hướng lãi suất của Việt Nam đi ngược chiều thế giới khi lãi suất liên ngân hàng của Việt Nam ngày càng giảm mạnh giữa lúc lãi suất thị trường quốc tế vẫn tiếp tục tăng. Khi môi trường lãi suất toàn cầu tăng, có thể xảy ra rủi ro dòng tiền đầu tư tài chính rút khỏi thị trường Việt Nam, gây áp lực cho hệ thống ngân hàng Việt Nam.

|

| Những ảnh hưởng tiêu cực, nếu có, lên lãi suất trong thời gian tới có lẽ nằm ở động thái chính sách tiền tệ hiện đã khó lường hơn của FED, những biến động của thị trường trái phiếu doanh nghiệp. Ảnh: Quý Hòa |

Mặc dù vậy, VIS Rating cho rằng, Việt Nam còn nhiều dư địa chính sách để cải thiện nguồn cung tiền, tăng tính thanh khoản cho hệ thống ngân hàng và tăng cường dự trữ ngoại tệ. Theo đó, giới chuyên môn kỳ vọng lãi suất vẫn còn dư địa để giảm trong năm 2023, nhưng sẽ có độ trễ nhất định. Tuy nhiên, lãi suất điều hành của Việt Nam không còn nhiều dư địa để tiếp tục có nhiều đợt giảm mạnh. Trước tình hình này, chính sách tiền tệ có lẽ sẽ chưa sớm được nới lỏng như những kỳ vọng dựa trên xu hướng lãi suất gần đây. Ngân hàng Nhà nước sẽ tiếp tục ưu tiên ổn định vĩ mô thông qua kiểm soát chặt lượng cung tiền và tốc độ tăng trưởng tín dụng.

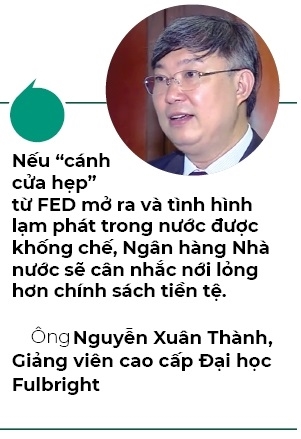

Tiến sĩ Nguyễn Xuân Thành, Giảng viên cao cấp Đại học Fulbright, nhận định, nếu “cánh cửa hẹp” từ FED mở ra và tình hình lạm phát trong nước được khống chế, Ngân hàng Nhà nước sẽ cân nhắc nới lỏng hơn chính sách tiền tệ. “Lãi suất sẽ có các biến động trồi sụt không phải chỉ diễn biến theo đà giảm, nhưng chắc chắn khó có thể trở lại mức 7,5%, kể cả trong những năm tới. Thời kỳ tiền rẻ đã qua và thị trường sẽ buộc phải sống trong giai đoạn có mặt bằng lãi suất cao hơn. Đừng mong đợi lãi suất sẽ quay lại mức thấp như thời kỳ 2020-2021”, ông Thành đánh giá.

Có thể bạn quan tâm

Ngân hàng Nhà nước Việt Nam tiếp tục giảm các mức lãi suất điều hành

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Thanh Hằng

English

English

_71457353.jpg)