Lãi suất giảm gánh tổng cầu yếu

Bài toán khó về tăng trưởng tín dụng và giảm lãi suất cũng đặt ra tầm nhìn dài hạn và bền vững hơn cho kinh tế Việt Nam. Ảnh: Quý Hòa

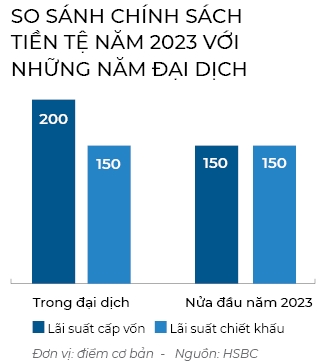

Sang nửa đầu năm 2023, tốc độ tăng trưởng GDP chậm lại rõ rệt, ước tính tăng 3,72%, chỉ cao hơn tốc độ tăng 1,74% của 6 tháng đầu năm 2020, mức đáy của giai đoạn 13 năm do ảnh hưởng bởi đại dịch COVID-19. Các nhà điều hành tại Việt Nam đang có chính sách tiền tệ ngược chiều so với thế giới, chuyển từ “chặt chẽ, chắc chắn” sang “linh hoạt, nới lỏng” nhằm tháo gỡ khó khăn cho doanh nghiệp và nền kinh tế.

Sau 4 lần giảm liên tiếp lãi suất điều hành, mặt bằng lãi suất tiền gửi và cho vay bình quân phát sinh mới ngoài thị trường đã giảm 1%/năm so với cuối năm 2022. Đến cuối tháng 6, lãi suất tiền gửi và cho vay bình quân của các giao dịch phát sinh mới bằng đồng Việt Nam của các ngân hàng thương mại giảm khoảng 1 điểm phần trăm so với cuối năm 2022.

|

Tuy nhiên, tín dụng 6 tháng đầu năm mới tăng 4,73%, chỉ bằng một nửa so với cùng kỳ năm ngoái. Nguyên nhân chính là doanh nghiệp xuất khẩu bị cắt giảm đơn hàng khi nhu cầu tiêu dùng ở cả trong nước và thế giới suy giảm mạnh. Nếu tăng trưởng quý III chưa cải thiện, dư địa chính sách tiền tệ có được sử dụng để tăng thêm sự hỗ trợ về vốn cho doanh nghiệp và nền kinh tế không?

“Về chi phí vốn cho doanh nghiệp, Ngân hàng Nhà nước sẽ tiếp tục giảm lãi suất nếu có điều kiện. Trường hợp Ngân hàng Nhà nước chưa có điều kiện thì các ngân hàng thương mại phải hạ lãi suất cho vay trên cơ sở giảm chi phí, những khoản chi có thể để hỗ trợ cho doanh nghiệp”, ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước, trả lời về giải pháp tăng cơ hội tiếp cận vốn cho doanh nghiệp.

Điều chỉnh chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng, với mức 14% cho toàn hệ thống cho thấy sức ép của người làm chính sách khi hướng tới mục tiêu tăng trưởng GDP cả năm đạt 6%. Công ty Chứng khoán Maybank IB (MSVN) ước tính, quy mô tín dụng có thể giải ngân trong nửa cuối năm 2023 bình quân khoảng 180.000 tỉ đồng mỗi tháng.

|

Có thể thấy, Việt Nam đang tìm cách tăng trưởng tín dụng bằng biện pháp giảm lãi suất trong bối cảnh nền kinh tế đang đối mặt với nhiều khó khăn bên trong và bên ngoài. Đó là sản xuất thương mại toàn cầu khó khăn, lạm phát cao, chính sách tiền tệ thắt chặt, kèm theo xung đột địa chính trị giữa các nước lớn ngày càng gay gắt. Tại Việt Nam, tăng trưởng kinh tế thấp hơn kịch bản đề ra trong bối cảnh tổng cầu thế giới giảm cùng những khó khăn nội tại của nền kinh tế; các thị trường xuất nhập khẩu lớn, truyền thống đều gặp khó khăn; sức chống chịu của doanh nghiệp bị bào mòn; lạm phát đối diện với nhiều yếu tố tiềm ẩn rủi ro...

“Nếu lãi suất quá cao, doanh nghiệp không thể vay mượn. Nhưng lãi suất không phải liều thuốc vạn năng. Chúng ta nới, nhưng không quá buông lỏng, không nên để đồng tiền quá dễ dãi!”, Tiến sĩ Võ Trí Thành, Viện trưởng Viện Nghiên cứu Chiến lược Thương hiệu và Cạnh tranh, khuyến cáo. Đồng thời, chuyên gia này cho rằng mặc dù đến nay nền kinh tế đã có sự cải thiện nhưng để đạt được mục tiêu tăng trưởng 6-6,5% trong năm 2023 là rất thách thức.

Rõ ràng khi vốn tín dụng quá nhiều, vượt quá năng lực hấp thụ của nền kinh tế sẽ gây rủi ro về nợ xấu, rủi ro bong bóng tài sản, tình trạng đầu cơ. Cảnh báo này được nhấn mạnh thông qua con số tổng dư nợ xấu tại nhiều ngân hàng đã tăng vọt trong nửa đầu năm, phản ánh tình hình kinh doanh kém khởi sắc không chỉ của riêng ngành ngân hàng mà của cả nền kinh tế. Bên cạnh đó, lạm phát vẫn là dấu hỏi lớn, đặc biệt là giá hàng hóa cơ bản.

Gần đây, giá hàng hóa, lương thực, gạo... tăng mạnh, nguyên nhân do căng thẳng Ukraine - Nga và một số nước tăng cường an ninh lương thực. Theo Tiến sĩ Cấn Văn Lực, Kinh tế trưởng BIDV, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, giá cả, lạm phát, lãi suất toàn cầu giảm nhưng còn ở mức cao, rủi ro tài chính tiền tệ tăng khiến tiến trình phục hồi kinh tế toàn cầu và Việt Nam còn mong manh.

Trong khi đó, tỉ lệ tín dụng ngân hàng/GDP của Việt Nam hiện nay là 125%, thuộc nhóm cao nhất trong ASEAN. Tỉ lệ quá cao khiến IMF và World Bank đưa ra cảnh báo có thể ảnh hưởng tới các chỉ số an toàn về kinh tế vĩ mô, khiến nền kinh tế dễ bị tổn thương hơn, cũng như khiến nền kinh tế phụ thuộc quá nhiều vào nguồn vốn ngân hàng. Theo đánh giá của ông Ketut Ariadi Kusuma, Trưởng nhóm Tài chính, Cạnh tranh và Sáng tạo của World Bank tại Việt Nam, nền kinh tế Việt Nam cần giải được bài toán chính sách kích thích tổng cầu. Điều này đạt được tốt nhất thông qua các công cụ chính sách tài khóa mở rộng hơn. Thay vì tập trung vào tăng trưởng tín dụng, điều quan trọng hơn là tín dụng phải dành cho các lĩnh vực và hoạt động có năng suất cao.

Bài toán khó về tăng trưởng tín dụng và giảm lãi suất cũng đặt ra tầm nhìn dài hạn và bền vững hơn cho kinh tế Việt Nam. Đó là Việt Nam cần chuyển mạnh mẽ sang mô hình tăng trưởng dựa vào năng suất và hiệu quả, theo đó, ưu tiên sử dụng nguồn lực hiệu quả hơn, giảm bớt sự phụ thuộc vào nguồn vốn ngân hàng, chú trọng hơn vào việc khai thác và sử dụng hiệu quả các nguồn vốn khác của nền kinh tế.

Có thể bạn quan tâm:

Vốn đầu tư FDI đạt gần 16,24 tỉ USD, tăng 4,5% trong 7 tháng

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Vũ Hoài

Tin nổi bật trong ngày

Tin mới

-

Cẩm Tú

English

English

_20950588.png)

_201238453.png)

_211426573.jpg?w=158&h=98)