Vì đâu vốn hóa Masan “bốc hơi” nghìn tỷ?

Vì đâu vốn hóa Masan “bốc hơi” nghìn tỷ? Ảnh: VH.

Theo nội dung thỏa thuận, CTCP Dịch vụ Thương mại Tổng hợp VinCommerce của Vingroup, Công ty VinEco và CTCP Hàng tiêu dùng Masan-Masan Consumer Holding (MCH) sẽ sáp nhập để thành lập Tập đoàn Hàng tiêu dùng - Bán lẻ hàng đầu Việt Nam.

Theo đó, Vingroup sẽ hoán đổi toàn bộ cổ phần trong VinCommerce thành cổ phần của Công ty mới sau sáp nhập. Masan Group sẽ nắm quyền kiểm soát hoạt động, Vingroup là cổ đông. Ông Phan Lê Thành Long, Giám đốc CMA Australia tại Việt Nam nhận định, trong thương vụ lần này, "Masan đóng vai trò là bên mua và Vingroup đóng vai trò là bên bán".

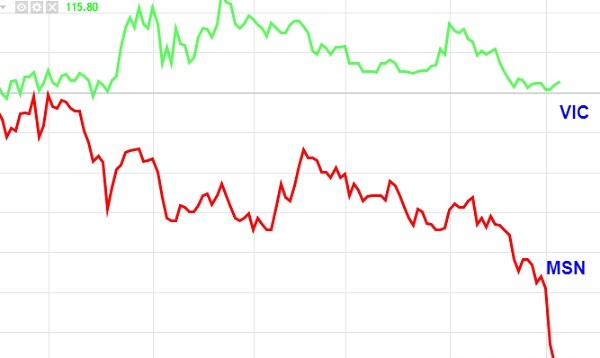

Trước thông tin về thương vụ, cổ phiếu của Tập đoàn Masan (HoSE: MSN) liên tục lao dốc. Phiên giao dịch 05/12, đánh dấu phiên giảm điểm thứ 4 liên tiếp của cổ phiếu trong tháng 12.

Đặc biệt, kể từ ngày 2 tỷ phú Phạm Nhật Vượng và Nguyễn Đăng Quang chính thức “bắt tay” với nhau, giá cổ phiếu MSN đã giảm 7.000 đồng/cổ phiếu, tương đương 10,4%. Với hơn 1.168 triệu cổ phiếu MSN đang lưu hành, ước tính giá trị vốn hóa của Masan đã “bốc hơi” hơn 8.000 tỷ đồng chỉ trong 3 phiên giao dịch.

|

| Cổ phiếu MSN liên tục lao dốc. Nguồn: FireAnt. |

Trong khi đó, giá cổ phiếu của Tập đoàn Vingroup (HoSE: VIC) lại diễn biến ngược lại với đà tăng nhẹ 0,69%, tương đương 800 đồng/cổ phiếu.

Lý giải về điều này, ông Long cho biết, diễn biến thường lệ của giá cổ phiếu ngay sau khi công bố thương vụ M&A này giống như bao thương vụ khác trên thế giới. Bên mua sẽ chịu rủi ro từ khả năng tích hợp và tạo giá trị cộng hưởng từ vụ sáp nhập. Làm thế nào để bên mua tạo dòng tiền tương lai bù đắp cho phần thặng dư mà họ có thể phải trả để nắm quyền kiểm soát bên bán. Dù vậy ông cũng noi thêm, xét trên góc độ chiến lược kinh doanh thì có lẽ đây là thương vụ lợi cả đôi bên.

Trên thị trường chứng khoán Việt Nam, nhà đầu tư cũng từng chứng kiến diễn biến giá cổ phiếu tương tự trong thương vụ M&A giữa Mía đường Thành Thành Công Tây Ninh (HoSE: SBT) và Đường Biên Hòa (BHS) vào năm 2017.

Cụ thể, tháng 04/2017, Hội đồng quản trị của Mía đường Thành Thành Công thông qua chủ trương sáp nhập và phát hành cổ phiếu hoán đổi toàn bộ cổ phần của Đường Biên Hoà (mã BHS). Vào thời điểm đó, giá cổ phiếu SBT chỉ dao động quanh mức 24.000 đồng/cổ phiếu còn BHS là 13.000 đồng/cổ phiếu.

Sau đó 3 tháng, cả hai cổ phiếu đều được mua bán sôi động, thị giá tăng mạnh trong giai đoạn này. Tính đến 17/07, SBT có giá 38.800 đồng/cổ phiếu, tăng 60% - trong khi BHS đạt mức 25.900 đồng, tăng gần 100%.

Và đến phiên 18/07, khi Hội đồng quản trị Mía đường Thành Thành Công dự kiến chốt danh sách cổ đông để thực hiện hoán đổi trong ngày 31/08 tới, 2 cổ phiếu này đều quay đầu giảm mạnh. Đặc biệt là BHS khi đó giảm sàn, mất gần 7% thị giá.

|

| Nguồn: FireAnt. |

Theo như thỏa thuận khi đó, Mía đường Thành Thành Công sẽ phát hành 303,8 triệu cổ phiếu SBT để hoán đổi 297,87 triệu cổ phiếu BHS. Tỷ lệ hoán đổi đã được 2 bên thông qua là 1:1,02, tức cổ đông sở hữu 1 cổ phiếu BHS sẽ được nhận về 1,02 cổ phiếu SBT.

Theo quy luật thì tất yếu giá cổ phiếu BHS sẽ phải tăng tới 31/8 để đảm bảo tỷ lệ hoán đổi với SBT. Song diễn biến của thị trường phiên 18/7 khá lạ, BHS được bán với giá sàn, nhà đầu tư đua nhau “chốt lời” ở thời điểm này mà không đợi đến khi hoán đổi. Sau khi sáp nhập cổ phiếu SBT liên tục lao dốc.

Như vậy, có thể thấy là việc cổ phiếu MSN giảm mạnh trong thời gian gần đây không phải là không căn cứ và lạ trên thị trường chứng khoán Việt Nam.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

_30927341.jpg)

_121152486.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)