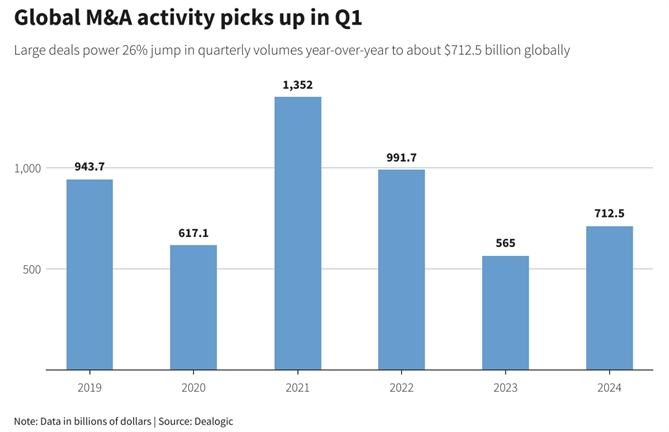

Thị trường M&A toàn cầu phục hồi mạnh

Tổng giá trị giao dịch M&A toàn cầu tăng 30% trong quý I/2024. Ảnh: Reuters.

Hoạt động mua bán và sáp nhập (M&A) phục hồi mạnh mẽ trong quý I/2024 sau một năm 2023 đầy biến động, nhờ vào sự trỗi dậy của các thương vụ quy mô lớn, sự ủng hộ từ phía các ngân hàng đầu tư cùng với triển vọng của thị trường.

Theo dữ liệu mới nhất từ Dealogic, tổng giá trị các thương vụ M&A trên toàn cầu đã tăng 30% lên mức 755,1 tỉ USD. Số lượng giao dịch trị giá trên 10 tỉ USD tăng lên 14, so với chỉ 5 giao dịch trong cùng kỳ năm trước.

Các chủ ngân hàng đầu tư cho biết, niềm tin của các doanh nghiệp đối với hoạt động M&A được cải thiện nhờ vào tăng trưởng thu nhập và triển vọng cắt giảm lãi suất trong năm nay, cùng với sự sôi động của thị trường.

|

“Sự sôi động của các thương vụ lớn là một dấu hiệu rõ rệt cho thấy thị trường đang hồi phục, vì các doanh nghiệp thường thận trọng hơn trong việc tiếp cận các thương vụ có quy mô lớn”, ông Blair Effron, đồng sáng lập ngân hàng đầu tư Centerview Partners, cho biết.

Giá trị giao dịch M&A của Mỹ tăng 59% lên 431,8 tỉ USD, trong khi châu Âu tăng 64%. Tuy nhiên, khối lượng giao dịch tại khu vực châu Á - Thái Bình Dương ghi nhận giảm 40%. Các nhà giao dịch cho biết sự phục hồi của thị trường, sau thành công của Astera Labs và Reddit, có thể là động lực thúc đẩy thêm cho hoạt động M&A.

Mặt khác, khối lượng mua lại bằng đòn bẩy đã giảm 7%, xuống còn 91 tỉ USD. Ông Krishna Veeraraghavan, đồng Giám đốc toàn cầu của nhóm M&A tại công ty luật Paul, Weiss, Rifkind, Wharton & Garrison, cho biết hoạt động cổ phần tư nhân vẫn chưa thực sự khởi sắc, và đó cũng là yếu tố còn thiếu.

Các giao dịch đáng chú ý trong quý này bao gồm thương vụ Capital One mua lại Discover Financial với giá trị 35,3 tỉ USD, thương vụ Synopsys mua lại công ty phần mềm thiết kế Ansys với giá trị 35 tỉ USD và thương vụ hợp tác trị giá 26 tỉ USD giữa Diamondback Energy và Endeavour Energy.

Ngoài ra, các giao dịch có cấu trúc như giao dịch spin-off, tách và sáp nhập cũng đã thúc đẩy khối lượng M&A. Các công ty lớn tiếp tục đánh giá chiến lược và loại bỏ các đơn vị không cốt lõi hoặc tách ra các doanh nghiệp phát triển nhanh.

Các thỏa thuận đáng chú ý khác bao gồm việc tách hoạt động kinh doanh tại khu vực Bắc Mỹ của Holcim, một công ty vật liệu xây dựng hàng đầu thế giới, trong một thỏa thuận có thể định giá doanh nghiệp ở mức 30 tỉ USD và việc Unilever mua lại công ty sản xuất kem.

Theo ông David Dubner, Trưởng phòng cơ cấu M&A toàn cầu tại Goldman Sachs, trong quý đầu năm 2024 đã có 13 giao dịch tách công ty với giá trị dự kiến trên 1 tỉ USD được công bố trên toàn cầu, so với chỉ có 8 giao dịch trong cùng kỳ năm trước.

|

| Hoạt động M&A toàn cầu khởi sắc trong quý I/2024. |

Lĩnh vực công nghệ truyền thống là động lực lớn nhất cho thị trường M&A, vốn đã trải qua sự suy giảm vào năm ngoái. Tuy nhiên, kể từ đó, lĩnh vực này đã phục hồi và trở thành ngành có tỉ trọng giao dịch lớn nhất với mức tăng hơn 42% lên 153,8 tỉ USD.

Các giao dịch quan trọng về dầu khí, vốn tăng khối lượng vào cuối năm ngoái và không có dấu hiệu chậm lại. Các thương vụ này chủ yếu được thúc đẩy bởi làn sóng hợp nhất ở lưu vực dầu đá phiến Permian của Mỹ.

“Chúng tôi nhận thấy gần đây có nhiều giao dịch M&A bằng cổ phiếu hơn. Thị trường tài chính vẫn chưa sẵn sàng để hỗ trợ các giao dịch lớn bằng tiền mặt. Bên cạnh đó, với chu kỳ kinh tế hiện tại, các nhà quản lý không muốn tận dụng đòn bẩy tài chính để thực hiện các giao dịch lớn”, ông Mark McMaster, Trưởng bộ phận M&A toàn cầu Lazard, cho biết.

Các doanh nghiệp bất chấp môi trường cạnh tranh khắc nghiệt để theo đuổi các thương vụ lớn cũng như ngày càng tự tin vào khả năng vượt qua các thách thức pháp lý liên quan đến hoạt động thâu tóm.

Ông Dwayne Lysaght, đồng Giám đốc M&A khu vực EMEA tại JPMorgan, lưu ý rằng thời gian cần thiết để hoàn tất các giao dịch đã tăng lên đáng kể, trong khi ông Raul Gutierrez, Trưởng bộ phận M&A tại Truist Securities, cho biết các vấn đề pháp lý hiện nay không còn là trở ngại lớn đối với hoạt động M&A.

Các ngân hàng đầu tư kỳ vọng các giao dịch xuyên biên giới sẽ tăng lên, khi người mua sẵn sàng xuống tiền cho những thương vụ thâu tóm giúp họ mở rộng sang mảng kinh doanh mới. Giá trị các giao dịch xuyên biên giới đã tăng 17% lên 171,7 tỉ USD trong quý vừa qua.

“Các công ty vẫn có sự thận trọng với triển vọng tăng trưởng ở Trung Quốc và châu Á. Có thể chúng ta sẽ chứng kiến nhiều giao dịch từ châu Âu vào Mỹ hơn, một trong số đó có thể là để phòng vệ rủi ro ở châu Á", ông Jan Weber, Trưởng bộ phận M&A khu vực châu Âu, Trung Đông và châu Phi tại Morgan Stanley, nhận xét.

Có thể bạn quan tâm:

Singapore "hút mạnh" du khách Trung Quốc

Nguồn Reuters

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

_11135928.png)

_91126285.png)