Thị trường trái phiếu xanh chạm mốc 2.000 tỉ USD cuối quý III

Năm 2021, một năm kỷ lục về việc phát hành mảng nợ xanh, xã hội và bền vững. Ảnh: Eurasiareview.

Không giống như các bộ dữ liệu khác về trái phiếu xanh, Climate Bonds’ Market Intelligence sàng lọc trái phiếu tự dán nhãn được phát hành trên toàn cầu và chỉ bao gồm việc phát hành trái phiếu có mục tiêu hướng đến khí hậu phù hợp với Thỏa thuận Paris trong Cơ sở dữ liệu trái phiếu xanh .

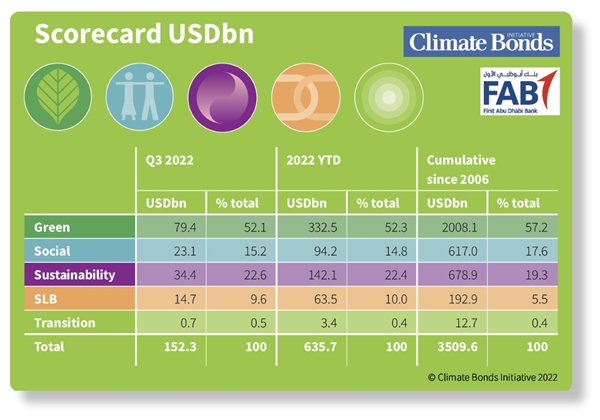

Số liệu của Climate Bonds’ Market cũng cho thấy ngày càng nhiều trái phiếu bền vững (xã hội, bền vững , liên kết bền vững và chuyển đổi) được phát hành, ghi nhận tổng giá trị lũy kế đến hết quý III/2022 đạt 3.500 tỉ USD. Thông tin này được ra khi Climate Bonds’ Market kêu gọi thị trường mở rộng quy mô phát hành được dán nhãn lên khối lượng 5.000 tỉ USD mỗi năm vào năm 2025 để chống lại sự biến đổi khí hậu, vốn có nguy cơ lớn sau nhiều năm không có nhiều động thái.

|

| Ngày càng nhiều trái phiếu bền vững (xã hội, bền vững , liên kết bền vững và chuyển đổi) được phát hành, ghi nhận tổng giá trị lũy kế đến hết quý III/2022 đạt 3.500 tỉ USD. |

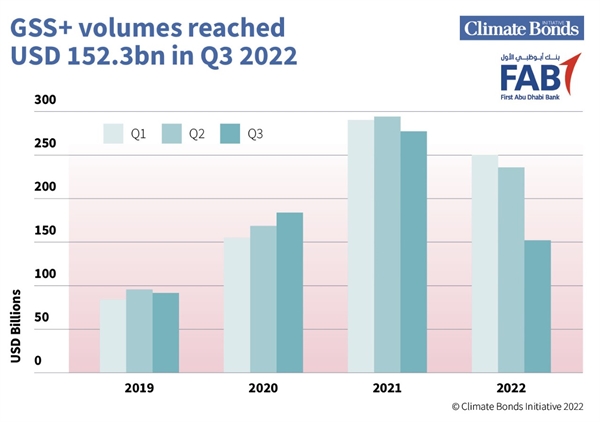

Căng thẳng địa chính trị và lạm phát gia tăng xuất hiện trong năm nay đã làm suy yếu thị trường trái phiếu toàn cầu và làm giảm lượng phát hành trên toàn diện. Vào năm 2021, một năm kỷ lục về việc phát hành mảng nợ xanh, xã hội và bền vững (green, social, and sustainability - GSS), nợ được dán nhãn chiếm 5% tổng số nợ đã phát hành.

Trong đó, thị trường vốn nợ bền vững tại 6 nền kinh tế lớn nhất khối ASEAN tiếp tục tăng trưởng nhanh chóng trong năm 2021 với lượng phát hành cao kỷ lục ở mảng nợ xanh, xã hội và bền vững (green, social, and sustainability - GSS) đạt 24 tỉ USD, tăng 76,5% so với mức 13,6 tỉ USD của năm 2020, và nợ liên kết bền vững (sustainability-linked) đạt 27,5 tỉ USD, tăng 220% so với mức 8,6 tỉ USD của năm 2020.

|

| Vào năm 2021, một năm kỷ lục về việc phát hành mảng nợ xanh, xã hội và bền vững (green, social, and sustainability - GSS) |

Tốc độ tăng trưởng này phản ánh tinh thần tích cực của khu vực ASEAN trong việc phân bổ nguồn vốn cho mục đích ứng phó với đại dịch COVID-19 bên cạnh hỗ trợ tăng trưởng kinh tế bền vững với biến đổi khí hậu và phát thải các-bon thấp trong dài hạn.

Mặc dù khối lượng trái phiếu toàn cầu đã giảm trong năm 2022, nhưng tỉ lệ phát hành GSS+ vẫn không thay đổi so với mức đóng góp của năm 2021. Người ta hy vọng rằng nợ được dán nhãn, vốn liên tục thu hút sự đầu tư mạnh mẽ của các nhà đầu tư từ thị trường, có thể mang lại khả năng phục hồi trong hoàn cảnh kinh tế khó khăn.

Trên toàn cầu, tổng khối lượng trái phiếu xanh, xã hội, bền vững, liên kết bền vững (SLB) và trái phiếu chuyển tiếp (GSS+) đạt 152,3 tỉ USD trong quý III/2022, giảm 35% so với quý II/2022 và 45% so với quý III/2021.

Khối lượng nợ GSS+ từ đầu năm đến nay đã đạt 635,7 tỉ USD vào cuối quý III. Hơn một nửa trong tổng số (52%, 332,5 tỉ USD) đến từ trái phiếu xanh. Trái phiếu bền vững cung cấp 22,4% (142,1 tỉ USD), xã hội 14,8% (94,2 tỉ USD), SLB 10% (63,6 tỉ USD) và quá trình chuyển đổi chiếm tỉ trọng nhỏ nhất ở mức 0,5% (3,4 tỉ USD).

Có thể bạn quan tâm

SK Group "mạnh tay" đầu tư vào năng lượng tái tạo Việt Nam

Nguồn Theo Climate Bonds’ Market

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Nguyễn Hải

English

English

_172329317.jpg)

_151550660.jpg?w=158&h=98)