PCC1: Lợi đơn, lợi kép

Ảnh: QH

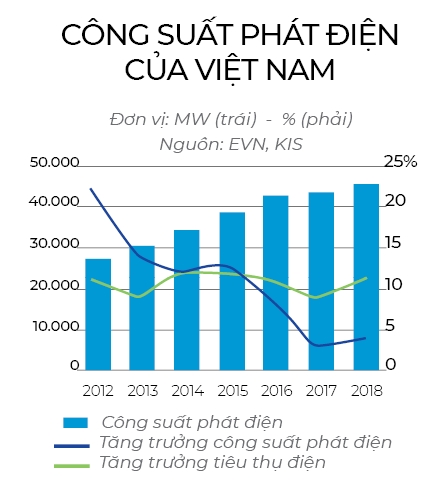

Tiêu thụ điện tại Việt Nam tăng trưởng đều đặn mở ra nhiều cơ hội cho những doanh nghiệp hoạt động trong ngành, trong đó có Công ty Xây lắp điện 1 (PCC1 - mã chứng khoán PC1). Đây là doanh nghiệp có 50 năm kinh nghiệm trong lĩnh vực xây lắp đường truyền và trạm biến áp tại Việt Nam.

Tăng trưởng mảng xây lắp

Mảng xây lắp điện và sản xuất công nghiệp (trụ điện) luôn là những trụ cột cho doanh thu của PCC1. Theo phân tích của Công ty Chứng khoán KIS Việt Nam (KIS), trong năm 2019, tỉ trọng đóng góp của 2 mảng này ước khoảng 66% tổng doanh thu. Với vị thế là doanh nghiệp đầu ngành trong mảng xây lắp đường truyền tải điện, PCC1 được Công ty Chứng khoán Bản Việt dự đoán sẽ hưởng lợi nhờ Việt Nam phải tăng công suất điện lên gấp 3 lần trong 15 năm tới.

Trong bối cảnh nhiều nhà máy điện mới đã bị chậm tiến độ nghiêm trọng trong suốt 3 năm qua, Tập đoàn Điện lực Việt Nam (EVN) sẽ có cơ hội khởi động lại các khoản đầu tư này, cũng như lưới điện truyền tải trong những năm tới nhờ giá bán lẻ điện được điều chỉnh tăng kể từ đầu năm. Bên cạnh đó, nhu cầu rất lớn về đường truyền mới để chuyển tải điện từ miền Bắc và miền Trung vào Nam nhằm bổ sung cho nhu cầu điện ở đây, khi các nhà máy điện tại miền Nam chỉ đáp ứng 80% nhu cầu. KIS cho rằng để đảm bảo an ninh năng lượng quốc gia trong trung và dài hạn, việc xây mới các nhà máy điện là cần thiết khi mức tiêu thụ điện tăng 10% mỗi năm trong những năm gần đây sẽ tiếp tục tăng trong trung hạn. Tỉ lệ dự trữ trung bình của Việt Nam hiện ở mức 10%, thấp hơn nhiều so với mức bình quân khu vực và mức 25-30% được Cơ quan Năng lượng Quốc tế đề xuất. KIS ước tính vốn sử dụng cho việc phát triển lưới điện là 215.000 tỉ đồng trong giai đoạn năm 2016-2020 và 610.000 tỉ đồng cho giai đoạn năm 2021-2030.

|

Ước tính thị phần của PCC1 vào khoảng 80% trong năm 2018. KIS cho rằng Công ty có khả năng cạnh tranh trực tiếp với tất cả các đối thủ nhờ việc đáp ứng được cả 3 tiêu chí trong các dự án đấu thầu là kinh nghiệm, năng lực kỹ thuật và khả năng tài chính.

Trong mảng này, rủi ro chính cho PCC1 đến từ tình hình tài chính của EVN, theo nhận định của KIS. Hiện nay, EVN thực hiện tất cả các dự án truyền tải điện, chỉ có mảng sản xuất điện được tư nhân hóa trong khi mảng phân phối vẫn thuộc về EVN. EVN không thể kiểm soát tình hình tài chính của mình vì giá bán lẻ chỉ có thể được điều chỉnh sau khi Chính phủ phê duyệt, vì vậy ảnh hưởng đến việc giải ngân đầu tư cho truyền tải điện.

Đầu tư lớn vào phát điện

Việc đầu tư vào sản xuất điện giúp cải thiện lợi nhuận chung của PCC1, với biên lợi nhuận gộp của mảng phát điện đang trong xu hướng tăng từ 45% vào năm 2016 lên 62% năm 2018. Theo KIS, việc đầu tư này giúp Công ty đạt được lợi nhuận bền vững và đa dạng trong dài hạn.

Ngoại trừ dự án điện Mặt trời và điện gió mới, các nhà máy điện của PCC1 đều là nhà máy thủy điện nhỏ, được hưởng biểu giá cho các dự án thủy điện nhỏ. PCC1 hiện có 4 nhà máy thủy điện với tổng công suất thiết kế là 114MW. Từ năm 2019, Công ty sẽ tiếp tục thâm nhập sâu hơn vào ngành điện bằng cách đầu tư vào các dự án để tăng gấp 3 công suất. Triển vọng nhất trong danh mục là dự án điện Mặt trời Trung Thu ở Điện Biên, có công suất 100MW được xây dựng trên hồ Trung Thu, tạo điều kiện để Công ty giảm chi phí khi có thể tận dụng đường dây truyền tải hiện tại của nhà máy thủy điện Trung Thu. Dự án này cũng sẽ giúp đa dạng hóa danh mục đầu tư của PCC1 và ngăn chặn tác động xấu từ hiện tượng El Nino đến các dự án thủy điện.

Ngoại trừ dự án điện Mặt trời và điện gió mới, các nhà máy điện của PCC1 đều là nhà máy thủy điện nhỏ, được hưởng biểu giá cho các dự án thủy điện nhỏ. PCC1 hiện có 4 nhà máy thủy điện với tổng công suất thiết kế là 114MW. Từ năm 2019, Công ty sẽ tiếp tục thâm nhập sâu hơn vào ngành điện bằng cách đầu tư vào các dự án để tăng gấp 3 công suất. Triển vọng nhất trong danh mục là dự án điện Mặt trời Trung Thu ở Điện Biên, có công suất 100MW được xây dựng trên hồ Trung Thu, tạo điều kiện để Công ty giảm chi phí khi có thể tận dụng đường dây truyền tải hiện tại của nhà máy thủy điện Trung Thu. Dự án này cũng sẽ giúp đa dạng hóa danh mục đầu tư của PCC1 và ngăn chặn tác động xấu từ hiện tượng El Nino đến các dự án thủy điện.

|

Mảng bất động sản có đóng góp khiêm tốn trong năm 2019 nhưng sẽ phục hồi vào năm 2020 khi dự kiến ghi nhận doanh thu của dự án vừa chào bán vào quý III/2019. Theo VCSC, ngoài rủi ro về lượng hợp đồng ký mới của mảng xây lắp điện thấp hơn dự kiến, PCC1 còn có rủi ro các dự án điện và bất động sản mới bị chậm tiến độ so với kế hoạch.

Tóm lại, mặc dù lợi nhuận suy giảm trong năm 2019 do thiếu bàn giao căn hộ trong mảng bất động sản, KIS đánh giá triển vọng dài hạn của PCC1 vẫn hấp dẫn nhờ sự ổn định của mảng điện tái tạo và tăng trưởng của mảng xây lắp điện.

PCC1 được Công ty Chứng khoán Bản Việt dự báo sẽ đạt mức tăng trưởng lợi nhuận kép 14,9% trong khoảng thời gian 3 năm (2019-2022), nhờ lợi nhuận sau thuế mảng xây lắp đường truyền sẽ đạt tăng trưởng kép hằng năm 5%; lợi nhuận sau thuế danh mục điện đạt 10,9% nhờ tăng gấp đôi công suất điện; và ghi nhận một dự án bất động sản mỗi năm. Cổ phiếu PC1 được định giá trong khoảng 23.900-24.500 đồng.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Douglas Matheson

-

Trực Thanh

Tin nổi bật trong ngày

Tin mới

-

Thu Hồng

English

English

_161056626.png)

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)