Sự thắng thế của nhóm ngân hàng tư nhân

Cổ phiếu của ngân hàng VIB là thuộc top những cổ phiếu tăng giá mạnh nhất trong ngành. Ảnh: TL.

‘Vượt mặt' về tăng trưởng thị giá

Trong quý I/2021 vừa qua, nhóm ngành ngân hàng ghi nhận mức tăng trưởng mạnh mẽ về lợi nhuận, vượt trội so với thị trường chung. Số liệu từ Công ty Chứng khoán Rồng Việt (VDSC), ngành ngân hàng ghi nhận mức tăng trưởng lợi nhuận 80% trong quý I/2021. Theo VDSC, lợi nhuận của ngành ngân hàng cao trong quý I/2021 do chi phí dự phòng nợ xấu giảm mạnh.

Nhóm cổ phiếu ngân hàng cũng đã có một tháng giao dịch sôi động trước thông tin nhiều ngân hàng được thêm vào rổ chỉsố VN Diamond và kết quả kinh doanh quý I đầy tích cực. Ngoài ra, việc HOSE triển khai một số giải pháp cải tiến về mặt kỹ thuật đã giảm tải một phần tình trạng nghẽn lệnh kể từ ngày 12.4, và hỗ trợ đáng kể cho thanh khoản toàn thị trường cũng như tâm lý giao dịch của nhà đầu tư.

|

Tuy nhiên, nếu đi chi tiết về nhóm cổ phiếu ngân hàng, có thể thấy sự phân hóa khá rõ giữa nhóm cổ phiếu ngân hàng quốc doanh và ngân hàng tư nhân.

Theo số liệu thống kê từ SGBank, BIDV (BID); Vietcombank (VCB) và Vietinbank (CTG) là 3 ngân hàng quốc doanh đã cổ phần hóa và có tỉ lệ sở hữu của nhà nước trên 50%. Hiện tại, cổ phiếu của 3 ngân hàng này đang được niêm yết và giao dịch trên Sở Giao dịch Chứng khoán TP.HCM (HOSE).

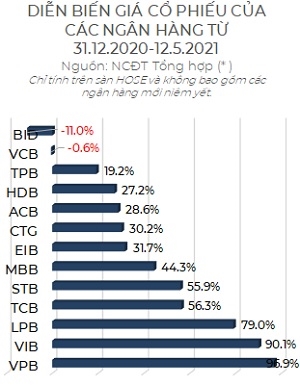

Lũy kế từ đầu năm 2021 đến nay (12.5), cổ phiếu ngành ngân hàng đã dậy sóng và ghi nhận mức tăng trưởng vượt trội so với mức tăng hơn 15%. Cụ thể, nếu chỉ xét trên sàn HOSE thì mã cổ phiếu VPB và VIB là 2 cổ phiếu ngành ngân hàng ghi nhận mức tăng trưởng mạnh nhất trong thời gian qua, đạt lần lượt 97% và 90% về thị giá. Các cổ phiếu khác như LPB, TCB, STB cũng đạt mức tăng trưởng trên 50% về thị giá từ đầu năm 2021 đến nay, các cổ phiếu còn lại cũng đạt mức tăng từ 20 đến 40% về thị giá. Trong khi đó, cổ phiếu của các ngân hàng quốc doanh lại ghi nhận sự sụt giảm trong cùng khoảng thời gian trên.

Ngoại trừ cổ phiếu CTG với mức tăng hơn 30% lũy kế từ đầu năm 2021 đến nay (12.5) thì VCB và BID lại là 2 mã cổ phiếu lội ngược dòng với mức giảm lần lượt 0,6% và 11%. Nếu xét về mức thị giá, ngoại trừ VCB thì cổ phiếu của các ngân hàng VIB, VPB, TCB,… đã vượt qua thị giá của BID và CTG.

‘Nhường sân’ cho ngân hàng tư nhân

Theo số liệu thống kê của Công ty Chứng khoán Rồng Việt (VDSC), 26 ngân hàng niêm yết tính đến năm 2020 đã tăng tổng thị phần tín dụng từ 65,4% cuối năm 2015 lên 71,3% năm 2020. Khi tính cả Agribank, một trong hai bên cho vay lớn nhất thị trường, 27 ngân hàng này chiếm 84,5% tổng thị phần tín dụng năm 2020.

Tuy nhiên, phần lớn thị phần gia tăng những năm qua thuộc về các ngân hàng thương mại tư nhân, trong khi thị phần tín dụng của các ngân hàng quốc doanh bị thu hẹp. VDSC cho rằng một trong những nguyên nhân là yêu cầu về vốn, tạo cơ hội cho các ngân hàng có nguồn lực tốt và gây áp lực lên các ngân hàng còn lại. Trong quá trình phát triển của ngành ngân hàng nhằm đáp ứng các tiêu chuẩn quốc tế, VDSC kỳ vọng sẽ có sự phân hóa hơn nữa trong ngành.

|

Đối với các ngân hàng tư nhân nắm giữ trên 2% thị phần tín dụng, triển vọng là khác nhau giữa các ngân hàng trong nhóm. Số liệu thống kê của VDSC cho thấy nhóm này đã tăng 3,5% thị phần tín dụng kể từ cuối năm 2015.

Trong đó, MBBank đứng đầu với mức tăng 90 điểm cơ bản. Mức tăng của Techcombank và VPBank lần lượt là 86 và 78 điểm cơ bản, trong khi ACB chỉ cải thiện thị phần thêm 39 điểm cơ bản.

Sacombank là ngân hàng duy nhất đánh mất thị phần tín dụng (giảm 2 điểm cơ bản). Khẩu vị rủi ro và độ dày vốn được phản ánh thông qua mức tăng trưởng tín dụng bình quân 5 năm, trong đó Sacombank có mức thấp nhất (14,5%) do quá trình xử lý tài sản xấu tồn đọng.

SHB tăng trưởng tín dụng bình quân 18,8% mỗi năm. Do khác biệt về khẩu vị rủi ro nên ACB chỉ đạt mức tăng trưởng trên mức trung bình ngành (17,4%) mặc dù có hệ số an toàn vốn CAR và thanh khoản tốt.

Cũng theo số liệu của VDSC, Techcombank, MBBank và VPBank là những ngân hàng có tốc độ tăng trưởng tín dụng kép hàng năm trên 20%, với hệ số an toàn vốn của các ngân hàng này thuộc hàng đầu.

“Chúng tôi nhận thấy có sự chuyển dịch mạnh mẽ sang trái phiếu doanh nghiệp vào năm 2020 để thúc đẩy tăng trưởng tín dụng trong một năm mà nhu cầu vay vốn bị ảnh hưởng”, VDSC nhận xét.

* Có thể bạn quan tâm

► Sự trỗi dậy của các ngân hàng tư nhân

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Vũ Hoài

-

Nguyễn Mai

English

English

_141754692.png)

_11106384.png)

_211426573.jpg?w=158&h=98)