© Copyright 2009-2016 Tạp chí Nhịp Cầu Đầu Tư

All rights reserved

N ăm 2010 là thời điểm bản lề của ngành ngân hàng Việt Nam. Khủng hoảng tài chính toàn cầu 2008-2009 đã đánh sập hàng loạt tập đoàn tài chính thế giới, đặt ra câu hỏi về sự bền vững của các ngân hàng ở Việt Nam. Cùng lúc, 3 giấy phép ngân hàng tư nhân cuối cùng được cấp năm 2008 bắt đầu đi vào hoạt động. Các ngân hàng tư nhân lâu đời hơn, tiêu biểu là Techcombank, VIB, ACB... trả hàng triệu USD thuê các công ty tư vấn hàng đầu thế giới McKinsey, BCG và Oliver Wyman để tìm hướng đi mới.

Trên chặng đường 10 năm 2010-2020, có ngân hàng thất bại, có ngân hàng thành công, nhưng ngành ngân hàng Việt Nam đã thực sự chuyển mình trở thành ông vua của ngành tài chính và cột trụ của nền kinh tế.

Thời điểm 2010, ngân hàng đều phải dựa vào cổ đông là các tập đoàn kinh tế nội địa và các định chế tài chính quốc tế để đạt vốn điều lệ tối thiểu, để huy động nguồn vốn tiết kiệm rẻ và để hiểu cách vận hành ngân hàng theo chuẩn quốc tế. 10 năm sau, các ngân hàng nội đã vượt qua cái bóng của các cổ đông lớn trong nước như Techcombank đạt vốn hóa vượt Masan, TPBank không còn cổ đông FPT.

Các định chế tài chính quốc tế cũng không còn đóng góp được nhiều và đều lần lượt thoái vốn khỏi ngân hàng nội như Standard Chartered rời khỏi ACB, ANZ rời Sacombank, HSBC rời Techcombank. Ngành ngân hàng đạt vốn hóa áp đảo so với các ngành khác trên thị trường chứng khoán và chiếm 9 trên 30 cổ phiếu của chỉ số VN30.

Tăng trưởng vượt bậc trong 10 năm biến các ngân hàng nội địa thành thế lực vượt trội so với các doanh nghiệp còn lại của ngành tài chính:

1 Công ty chứng khoán lớn nhất là SSI có vốn hóa dưới 500 triệu USD và dưới 20 điểm giao dịch, thì chỉ một ngân hàng top 10 cũng dễ dàng có vốn hóa trên tỉ USD và trên trăm điểm giao dịch. Các công ty chứng khoán đều dựa vào ngân hàng để có nguồn vốn cho vay cầm cố chứng khoán, có nguồn phí từ các giao dịch IPO lớn nhất, cũng như có kênh phân phối các sản phẩm trái phiếu.

Các công ty bảo hiểm mặc dù có hệ thống phân phối gồm hàng chục ngàn nhân viên môi giới, cũng quyết định phải tìm đến hệ thống phân phối của ngân hàng. FWD, Manulife... sẵn sàng trả hàng trăm triệu USD để có các hợp đồng phân phối bảo hiểm bancassurance độc quyền từ các ngân hàng bán lẻ mạnh nhất như Vietcombank, Techcombank...

2 Trong lĩnh vực tài chính tiêu dùng, hàng loạt giấy phép công ty tài chính bị ngân hàng thâu tóm trong 10 năm qua, tiêu biểu là FE Credit thuộc về VPBank và HD Saison thuộc về HDBank. Không chỉ vậy, nguồn vốn các công ty tài chính cũng trông đợi trên 80% đến từ các ngân hàng.

3 Trong lĩnh vực quản lý quỹ, 3 trong 5 công ty quản lý nhiều tài sản nhất đều có liên quan đến ngân hàng, bao gồm Techcom Capital, Vietcombank Fund Management và Viet Capital Asset Management.

4 Trong lĩnh vực trung gian thanh toán, Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS) được các ngân hàng lập nên, VNPay được các cựu lãnh đạo ngân hàng lập nên và phát triển nhờ vào mối quan hệ chặt chẽ với nhóm ngân hàng quốc doanh. Những công ty trung gian thanh toán đi đầu khác như ví điện tử MoMo, Moca... đều phải mất rất nhiều thời gian và chi phí để kết nối hệ thống với các ngân hàng hàng đầu.

Sức mạnh vượt trội của ngành ngân hàng đến từ lợi nhuận tăng trưởng cao của các ngân hàng hàng đầu. Đạt được điều này là không đơn giản sau cuộc khủng hoảng năm 2008-2009. 10 năm qua, các ngân hàng nội địa đã giải bài toán khó lợi nhuận qua 4 con đường chính:

1

Thu hút tiền gửi không kỳ hạn:  Tiền gửi không kỳ hạn lãi suất chỉ 0,5%, thấp hơn nhiều so với tiền gửi có kỳ hạn với lãi suất từ 3-7%. Một số ngân hàng, tiêu biểu là Techcombank, đã thành công trong việc tăng huy động tiền gửi không kỳ hạn của cá nhân, bằng cách miễn phí chuyển tiền và cho phép chuyển tiền thuận tiện qua internet banking và mobile banking.

Tiền gửi không kỳ hạn lãi suất chỉ 0,5%, thấp hơn nhiều so với tiền gửi có kỳ hạn với lãi suất từ 3-7%. Một số ngân hàng, tiêu biểu là Techcombank, đã thành công trong việc tăng huy động tiền gửi không kỳ hạn của cá nhân, bằng cách miễn phí chuyển tiền và cho phép chuyển tiền thuận tiện qua internet banking và mobile banking.

2 Tăng lãi suất cho vay: 10 năm qua, các ngân hàng nội dần tìm đến những sản phẩm cho vay có lãi suất hấp dẫn từ 30%/năm đến 100%/năm, lần lượt từ cho vay bất động sản, cho vay chứng khoán, cho vay thẻ tín dụng và cuối cùng là cho vay tiêu dùng. Các công ty cho vay tiêu dùng như FE Credit và HD Saison chính là bàn đạp đằng sau sự nhảy vọt về lợi nhuận của VPBank và HDBank. Tất nhiên, việc ngân hàng dấn thân vào các sản phẩm cho vay lãi suất cao này đem đến mặt trái là tỉ lệ nợ xấu cao, rủi ro tiếng tăm và sự kiểm soát từ Ngân hàng Nhà nước.

3 Tận dụng hệ thống phân phối: Ngành ngân hàng tốn chi phí vận hành rất lớn để duy trì hệ thống điểm giao dịch và nhân viên chuyên nghiệp tại các con phố mặt tiền trên khắp 63 tỉnh, thành Việt Nam. Để tăng hiệu quả, nhiều ngân hàng đã tận dụng thành công hệ thống điểm giao dịch này để phân phối thêm các sản phẩm khác như bảo hiểm và trái phiếu doanh nghiệp. Thành công tiêu biểu có thể kể đến Vietcombank với hợp đồng phân phối bảo hiểm độc quyền hàng trăm triệu USD cho FWD cũng như Công ty Chứng khoán Techcombank trở thành nhà tư vấn trái phiếu hàng đầu Việt Nam.

4 Đẩy tài sản ra ngoại bảng: 10 năm qua, việc triển khai Hiệp ước Basel II và thắt chặt hệ số an toàn vốn đã hạn chế lớn khả năng tăng đòn bẩy và tăng lợi nhuận của ngân hàng. Các ngân hàng ngày càng đẩy tài sản ra bảng cân đối kế toán thông qua trái phiếu doanh nghiệp, ủy thác và bán nợ cho VAMC.

Việc triển khai thành công các chiến lược tối ưu hóa lợi nhuận cần đến 4 nguồn lực nội tại mạnh mẽ mà các ngân hàng đã xây dựng trong 10 năm qua:

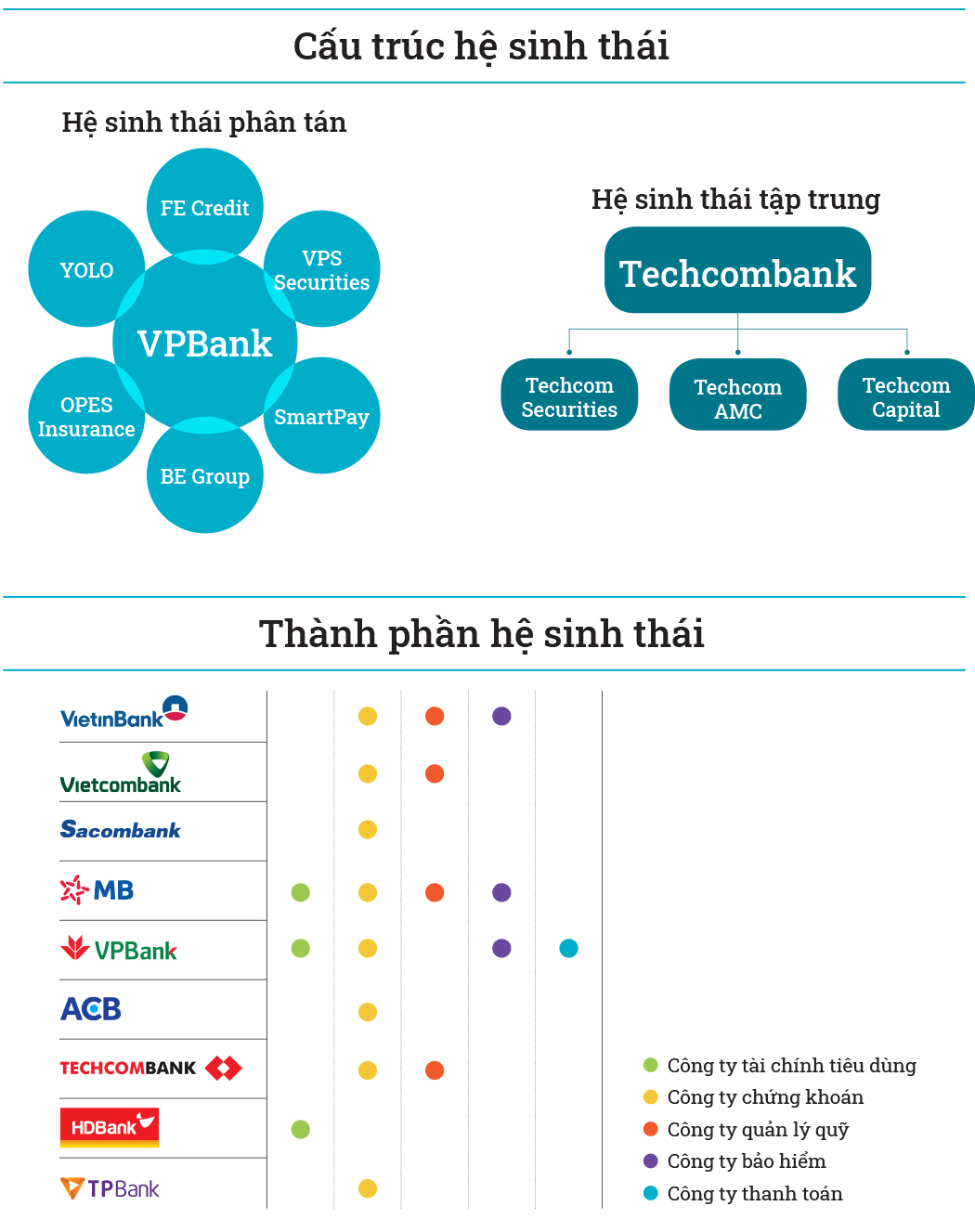

1 Xây dựng hệ sinh thái: Các ngân hàng đều xây dựng thêm công ty con và công ty liên kết trong các lĩnh vực tài chính khác như tài chính tiêu dùng, bảo hiểm, chứng khoán... để tận dụng giấy phép những công ty này cho các sản phẩm mới.

Cách xây dựng hệ sinh thái cũng khác nhau giữa các ngân hàng. Có hệ sinh thái được kiểm soát chặt chẽ và có văn hóa đồng nhất, tiêu biểu như hệ sinh thái Techcombank và ACB.

Có hệ sinh thái gần như là các công ty độc lập với văn hóa khác nhau và đôi lúc cạnh tranh với nhau như hệ sinh thái của VPBank. Có hệ sinh thái khuyến khích các công ty công nghệ tài chính (fintech) kết nối với mình như hệ sinh thái Vietcombank và Sacombank. Có hệ sinh thái luôn muốn tự mình xây dựng các giải pháp công nghệ và hạn chế dùng giải pháp bên ngoài, tiêu biểu là hệ sinh thái Techcombank.

2 Xây dựng thương hiệu: 10 năm qua, các ngân hàng Việt Nam bỏ ra nhiều triệu USD để thay đổi bộ nhận diện thương hiệu sao cho vừa gần gũi vừa nổi bật trong tâm trí khách hàng. Thành công có thể kể đến TPBank với màu tím khác biệt so với các màu xanh đỏ vàng truyền thống của ngành tài chính cũng như hình ảnh công nghệ hiện đại trẻ trung của LiveBank và đại sứ thương hiệu Sơn Tùng M-TP.

3 Xây dựng nguồn nhân lực: Các ngân hàng có lợi nhuận cao nhất không tiếc tiền để chiêu mộ các lãnh đạo ngân hàng có hàng chục năm kinh nghiệm trên thị trường thế giới, nhất là các Việt kiều đã làm việc ở Mỹ, các lãnh đạo người Ấn Độ và lãnh đạo người Đông Âu. Tiêu biểu cho xu hướng này là Techcombank và VPBank.

4 Xây dựng nền tảng công nghệ: Các ngân hàng đã bỏ ra hàng chục triệu USD đầu tư vào core banking, xây dựng internet banking và mobile banking, kết nối với các trung gian thanh toán quốc tế như Visa, MasterCard và trung gian thanh toán trong nước như NAPAS và các ví điện tử.

Bất chấp các chiến lược thành công của ngành ngân hàng trong 10 năm qua, sự lớn mạnh của các công ty fintech và các công ty kinh tế số trong những lĩnh vực thương mại điện tử (eCommerce), vận tải (ride-hailing)... đã làm thay đổi luật chơi của nền kinh tế Việt Nam và đặt ra câu hỏi lớn về chiến lược cho ngành ngân hàng. Chúng tôi sẽ tiếp tục chủ đề này trong phần 2: “2030 fintech sẽ thay ngân hàng làm vua?”.