Chuyển sàn, bán công ty con, ngân hàng "bứt tốc" tăng vốn

Ảnh: Quý Hòa

Nhiều ngân hàng dự định trình cổ đông kế hoạch tăng vốn và niêm yết trong mùa đại hội cổ đông thường niên 2020. Trong cuộc đua tăng vốn này, không ít đơn vị tính chuyện chuyển sàn chứng khoán. Chẳng hạn, ACB và SHB sẽ từ sàn Hà Nội (HNX) chuyển sang niêm yết trên sàn TP.HCM (HOSE). Hai ngân hàng khác là Ngân hàng Quốc tế Việt Nam (VIB) và LienVietPostBank cũng tính dời sàn từ UPCoM lên HOSE.

Dịch chuyển sàn

Dự kiến việc niêm yết tại HOSE của LienVietPostBank sẽ hoàn thành trước ngày 31.12.2020. Ông Huỳnh Ngọc Huy, Chủ tịch Hội đồng Quản trị LienVietPostBank, giải thích việc chuyển sàn là để nâng cao tính thanh khoản, đem lại lợi ích tối đa cho cổ đông khi chỉ số VN-Index mang tính đại diện cao cho thị trường chứng khoán và thường được các quỹ đầu tư sử dụng làm tham chiếu đo lường hiệu quả đầu tư.

Đại diện của VIB cũng cho rằng việc niêm yết trên sàn HOSE trong năm nay sau hơn 3 năm giao dịch trên UPCoM là một thông tin rất tích cực cho nhà đầu tư. Cổ phiếu VIB nhiều năm qua được đánh giá trong nhóm cổ phiếu được săn đón nhưng nhiều tổ chức và các quỹ lớn chưa đưa được vào danh mục đầu tư do vẫn còn niêm yết trên UPCoM.

Trước đó, cổ đông SHB cũng đã đồng thuận đưa cổ phiếu từ HNX sang giao dịch trên HOSE. Cổ phiếu SHB giao dịch trên HNX từ năm 2007 và luôn nằm trong nhóm cổ phiếu có giá trị vốn hóa và tính thanh khoản cao nhất sàn. Lý do để SHB quyết định chuyển sang HOSE bởi Ngân hàng muốn đẩy mạnh hình ảnh tới các nhà đầu tư chiến lược nước ngoài và kết nối thị trường quốc tế.

|

Việc các ngân hàng chuyển niêm yết sang HOSE là một dấu hiệu tích cực, cho thấy các ngân hàng đã sẵn sàng cho cuộc cạnh tranh gay gắt hơn về quy mô ở thị trường trong và ngoài nước. Tính đến cuối tháng 3.2020, tổng tài sản toàn hệ thống đạt 12,48 triệu tỉ đồng, tăng 46,8% so với cuối năm 2016; vốn điều lệ của toàn hệ thống đạt 617.500 tỉ đồng, tăng 26,4%; vốn chủ sở hữu toàn hệ thống đạt 937.900 tỉ đồng, tăng 57,67% so với cuối năm 2016.

Việc triển khai chuẩn mực vốn Basel II tiếp tục được các ngân hàng chạy đua thực hiện để đáp ứng các thông lệ quốc tế về an toàn vốn. Ðến nay, có 76 tổ chức tín dụng đã áp dụng tỉ lệ an toàn vốn theo Thông tư số 41/2016/TT-NHNN. Đáng chú ý, 19 ngân hàng thương mại của Việt Nam nằm trong Top 500 ngân hàng lớn và mạnh nhất châu Á - Thái Bình Dương và 1 ngân hàng nằm trong Top 200 ngân hàng lớn nhất khu vực theo công bố của Tạp chí Asian Banker năm 2019.

Thoái vốn công ty con

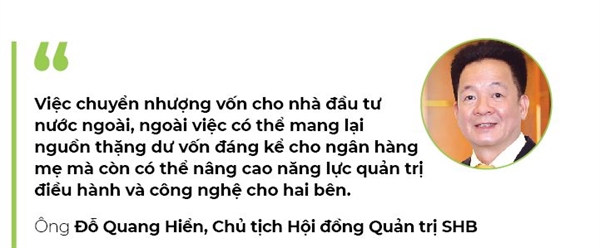

Một hiện tượng khác được giới đầu tư chú ý là nhiều ngân hàng lên kế hoạch thoái vốn tại các công ty con cho nhà đầu tư nước ngoài. VietinBank vừa chuyển nhượng 49% vốn tại VietinBank Leasing cho nhà đầu tư nước ngoài là Công ty Mitsubishi UFJ Lease & Finance (MUL). VPBank có thể sẽ thoái tới 49% vốn tại FE Credit. Trong khi đó, ông Đỗ Quang Hiển, Chủ tịch SHB, cho biết ngân hàng này đang xúc tiến kế hoạch chuyển nhượng vốn tại SHB Finance cho nhà đầu tư nước ngoài.

|

Tiến sĩ Nguyễn Trí Hiếu nhận định, nhà đầu tư nước ngoài, ngoài việc sở hữu nguồn vốn dồi dào hơn, còn có thể đem theo những sản phẩm mới, công nghệ mới và kỹ năng quản trị hiện đại của nước ngoài. Đây cũng là mục tiêu của các ngân hàng khi thoái vốn công ty con cho nhà đầu tư ngoại. Theo ông Đỗ Quang Hiển, việc chuyển nhượng vốn cho nhà đầu tư nước ngoài, ngoài việc có thể mang lại nguồn thặng dư vốn đáng kể cho ngân hàng mẹ, còn có thể nâng cao năng lực quản trị điều hành và công nghệ cho hai bên.

Để tăng sức hấp dẫn, thu hút khối ngoại tham gia vào ngành ngân hàng, Tiến sĩ Nguyễn Trí Hiếu cho rằng nên nới room ngoại để nhà đầu tư nước ngoài có thể nắm quyền chi phối. Đại diện một số ngân hàng cũng đề nghị nới room ngoại, có thể lên tới tỉ lệ 51%, bởi đây là động thái cần thiết để đáp ứng nhu cầu hội nhập và cạnh tranh quốc tế.

Hiện tại, tỉ lệ sở hữu cổ phần của nhà đầu tư nước ngoài không vượt quá 30% vốn điều lệ của một ngân hàng thương mại Việt Nam. Trong khi đó, đa phần các ngân hàng toàn cầu, ngân hàng trong khu vực hiện nay đã phải tuân thủ theo Basel III, có nghĩa khả năng tham gia làm cổ đông chiến lược tại các ngân hàng khác sẽ không còn nhiều như trước. Vì vậy, đã tới lúc cần xem xét lại tỉ lệ sở hữu của nhà đầu tư nước ngoài tại ngân hàng Việt Nam. Theo đánh giá từ JPMorgan, các ngân hàng Việt Nam là cơ hội đầu tư nổi trội ở Đông Nam Á. Mặc dù vậy, nhà đầu tư nước ngoài gặp rào cản lớn về mặt pháp lý liên quan đến mức trần giới hạn sở hữu tối đa 30%

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Douglas Matheson

-

Trực Thanh

English

English

_161056626.png)

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)