Ổn định mặt bằng lãi suất khá lâu sẽ tác động đến đến tỉ giá, có thể gây bất ổn kinh tế vĩ mô

Ông Phạm Chí Quang, Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ tại Họp báo. Ảnh: NHNN.

Ngày 23/9, Ngân hàng Nhà nước Việt Nam đã tổ chức họp báo thông tin kết quả hoạt động ngân hàng quý III/2022. Phó Thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú chủ trì Họp báo. Tham dự Họp báo có đại diện lãnh đạo các Vụ thuộc Ngân hàng Nhà nước như Truyền thông, Chính sách tiền tệ, Tín dụng các ngành kinh tế, Thanh toán, Cơ quan Thanh tra giám sát ngân hàng, Văn phòng Ngân hàng Nhà nước…

Tại họp báo, trả lời báo chí về điều hành lãi suất trước các tác động từ tình hình thế giới và trong nước, ông Phạm Chí Quang, Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ cho biết, bối cảnh lạm phát diễn ra trên quy mô toàn cầu, áp lực lạm phát với Việt Nam cũng không là ngoại lệ. Kinh tế Việt Nam với độ mở cao, vẫn chủ yếu là nhập siêu, kéo theo nguy cơ nhập khẩu lạm phát.

|

| Phó Thống đốc thường trực Ngân hàng Nhà nước chủ trì Họp báo. Ảnh: NHNN |

Lãnh đạo Vụ Chính sách tiền tệ cho biết, để cho đồng tiền Việt Nam mất giá sẽ tác động rất lớn đến nhập khẩu. Do đó, thời gian qua, Ngân hàng Nhà nước đã điều hành chính sách tiền tệ thận trọng, linh hoạt nhằm ổn định giá trị đồng tiền, kiểm soát lạm phát.

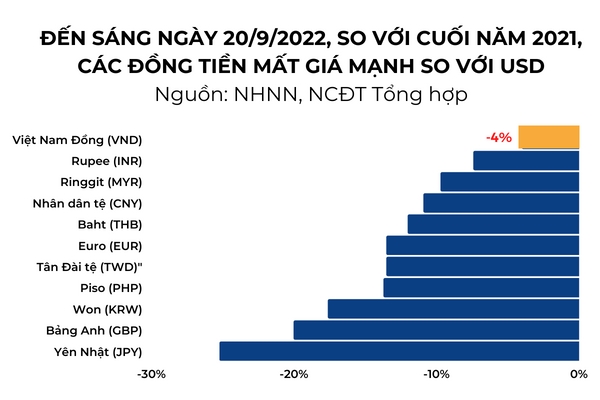

“Về nguyên lý, không thể cùng lúc đồng thời ổn định cả lãi suất và tỉ giá. Đây là nhiệm vụ bất khả thi”, ông nói. Hơn nữa, trong bối cảnh Fed tăng lãi suất USD với mức độ nhanh và mạnh, tốc độ tăng cao nhất trong vòng 40 năm trở lại đây, dẫn đến mặt bằng tỉ giá trên phạm vi toàn cầu biến động lớn, các Ngân hàng Trung ương cũng phải nâng lãi suất để đảm bảo cho đồng tiền của mình không bị tác động hay biến động quá lớn, hạn chế nguy cơ lạm phát nhập khẩu.

Theo Vụ Chính sách tiền tệ, diễn biến lạm phát thế giới và điều hành của Fed gây áp lực lớn lên tâm lý nhà đầu tư, dòng vốn rút ra tạo áp lực mất giá lớn đối với đồng tiền của các quốc gia mới nổi (trong đó có Việt Nam).

|

Cũng theo ông Phạm Chí Quang, đối với vấn đề lãi suất, “giữ ổn định không có nghĩa là cố định”, khi thời điểm ban hành Nghị quyết 43 và Nghị quyết 11, điều kiện kinh tế trong nước và thế giới khác biệt rất nhiều so với thời điểm hiện nay. Mặt bằng lạm phát trên toàn cầu thay đổi, chính sách tiền tệ của Ngân hàng Trung ương các nước thay đổi, không những thế, chiến tranh giữa Nga - Ukraine tiếp tục leo thang, dẫn đến giá dầu trên thế giới tăng, kéo theo lạm phát trên quy mô toàn cầu.

“Điều kiện kinh tế đã thay đổi, nếu chúng ta giữ ổn định mặt bằng lãi suất khá lâu sẽ tác động đến đến tỉ giá, và có thể gây bất ổn kinh tế vĩ mô. Điều hành chính sách lãi suất làm sao một mặt hóa giải cú sốc của thị trường thế giới, cũng như neo giữ tâm lý kỳ vọng lạm phát của người dân, đồng thời, kiên định mục tiêu lạm phát của Chính phủ, góp phần ổn định tâm lý thị trường, ổn định thị trường và vĩ mô”, Lãnh đạo Vụ Chính sách tiền tệ nhấn mạnh.

Có thể bạn quan tâm

Dự báo lãi suất tiền gửi 12 tháng của ngân hàng thương mại năm 2023 vẫn dưới 7%

Nguồn Theo Ngân hàng Nhà nước

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

_241154177.png)

_12176221.png)

_121718982.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_26940392.png?w=158&h=98)