Vì sao đến giờ này Trung Quốc vẫn chưa vỡ bong bóng tín dụng?

Với việc phớt lờ vấn đề bong bóng nợ, Bắc Kinh đang đánh đổi rủi ro trong dài hạn với tăng trưởng kinh tế trong ngắn hạn.

Nếu thường xuyên đọc các trang web kinh tế và tài chính, hẳn bạn đã quen với việc thấy hàng loạt bài cảnh báo nguy cơ vỡ nợ hàng loạt ở Trung Quốc và tác động của nó lên hệ thống tài chính toàn cầu. Tuy nhiên, các bài báo như vậy đã xuất hiện từ nhiều năm nay mà đến giờ này vẫn chưa có chuyện gì xảy ra. Tại sao lại như thế? Ông Chi Lo, kinh tế gia trưởng của BNP Paribas Investment Partners, gần đây đã có một bài phân tích và giải thích khá sâu sắc về hiện tượng này.

Đầu tiên, bạn phải biết rằng bong bóng tín dụng hiện nay ở Trung Quốc không xuất phát từ nợ của các hộ gia đình hay nợ công (lần lượt chiếm 35% hay 44% GDP trong năm 2015), mà là đến từ khu vực doanh nghiệp. Dữ liệu của Ngân hàng Thanh Toán Quốc Tế (BIS) cho thấy nợ của các doanh nghiệp phi tài chính ở Trung Quốc có mức tăng trưởng hàng năm là 18,1% trong giai đoạn 2010-2015, và hiện đã ở mức 160% GDP, cao hơn so với ngay cả nước Mỹ. Trong khi các doanh nghiệp nhà nước (SOE) đang ôm nhiều nợ nhất, nhiều doanh nghiệp bất động sản tư nhân cũng thuộc hàng có tỷ lệ mắc nợ cao nhất.

Thế nào là nợ của khu vực tư nhân tại Trung Quốc?

Nhiều nhà phân tích đã gắn tín dụng tư nhân Trung Quốc với nợ doanh nghiệp, và một nghiên cứu gần đây định nghĩa rằng tín dụng tư nhân Trung Quốc bằng tín dụng ngân hàng cộng với trái phiếu doanh nghiệp. Từ đó, nhiều người cho rằng tín dụng tư nhân của Trung Quốc đã tăng nhanh hơn so với Liên minh Châu Âu (EU), và điều này là không tốt khi Trung Quốc có mức thu nhập bình quân đầu người thấp hơn EU. Tuy nhiên, định nghĩa như trên là không đúng.

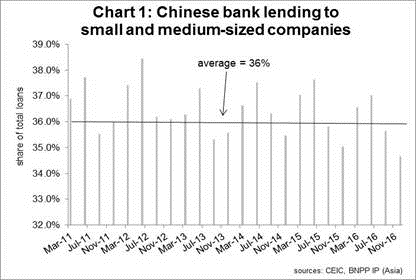

Khoảng 60% các khoản vay ngân hàng dành cho giới doanh nghiệp Trung Quốc có điểm đến là các doanh nghiệp nhà nước, và cũng khoảng 60% hoặc hơn trái phiếu doanh nghiệp được phát hành bởi các chính quyền địa phương và các tổ chức huy động vốn có liên quan. Trong bối cảnh như vậy, tín dụng tư nhân đúng nghĩa có thể được xem là các khoản vay dành cho giới doanh nghiệp vừa và nhỏ (SME). Giá trị các khoản vay này đã chững lại ở mức 1/3 tổng dư nợ tín dụng, mặc dù giới quan chức Trung Quốc thường xuyên tuyên bố là họ khuyến khích tăng cường vốn vay cho khu vực tư nhân. Phần đóng góp của tín dụng tư nhân có thể cao hơn nếu tính gộp hoạt động ngân hàng ngầm (shadow banking), vốn là một yếu tố gây bất ổn tài chính dù hiện giờ nó chưa ở mức đáng báo động.

Vấn đề chính trong việc phân tích nợ doanh nghiệp tại Trung Quốc là nhiều nhà phân tích rất bối rối về nợ của khu vực tư nhân với của khu vực công, và những định nghĩa thường là không rõ ràng. Tại Trung Quốc, một phần lớn các khoản vay thường được tính là thuộc khu vực tư nhân lại thực sự là dành cho những doanh nghiệp nhà nước và các công ty con của các công ty này, và ngay cả BIS cũng bị “mắc bẫy”.

|

| Tỷ lệ tín dụng cấp cho các doanh nghiệp SME chỉ bằng khoảng 36% tổng tín dụng doanh nghiệp. Ảnh: Barron's |

Ai đó có thể lý luận rằng nợ là nợ, bất kể là ở khu vực công hay khu vực tư nhân. Tuy nhiên, nhận biết được sự khác biệt này là rất quan trọng trong việc đánh giá mức độ rủi ro vỡ nợ của hệ thống. Trong trường hợp Trung Quốc, nơi chính phủ có bảng cân đối tài chính khá mạnh, rủi ro vỡ nợ của khu vực công giảm đi khá nhiều.

Hãy chú ý tới độ lệch tín dụng

Dữ liệu của BIS cho thấy nợ của các doanh nghiệp Trung Quốc đã vượt mức dài hạn là 30% GDP vào năm 2015, tạo ra chênh lệch lớn giữa mức tăng trưởng trung bình và tăng trưởng thực sự. Nghiên cứu của BIS cho thấy rằng khoảng cách tín dụng (giữa tăng trưởng tín dụng trung bình và tăng trưởng tín dụng thực tế) ở mức hơn 10% GDP có thể là điềm báo cho một cuộc khủng hoảng tài chính. Tuy nhiên, như đã nói ở trên, bạn phải nhớ rằng rất nhiều “khoản nợ tư nhân” ở Trung Quốc là có “bảo đảm ngầm” ở phía sau.

Ngay cả khi ai đó chấp nhân ước tính của BIS (vốn chỉ là bề nổi), khoảng cách tín dụng không phải là một dự báo đáng tin cây về khủng hoảng. Có nhiều nước rơi vào khủng hoảng tài chính với mức chênh lệch tín dụng nhỏ hơn 10% GDP, như Vương quốc Anh với mức chênh lệch tín dụng dưới 10% GDP trước đại khủng hoảng tài chính 2007-2008, và Hàn Quốc với mức chênh lệch chỉ khoảng 5% GDP trước cuộc khủng hoảng tài chính Châu Á 1997-1998. Mặt khác, một số nền kinh tế lại tránh được suy thoái dù có khoảng cách tín dụng hơn 10% so với GDP, như là Úc năm 2006 và Hong Kong năm 2011.

Có những lý do nhất định khiến các nền kinh tế này có thể tránh được một cuộc khủng hoảng tài chính trong khi các nước khác thì không, vấn đề cần nhớ ở đây là khoảng cách tín dụng không phải là thước đo đáng tin cậy để dự báo một cuộc khủng hoảng tài chính.

Đâu là trụ đỡ của Trung Quốc?

Bài viết này không hề phủ nhận các vấn đề về nợ tại Trung Quốc. Sức ép tài chính đã tăng lên đáng kể khi tăng trưởng GDP và lợi nhuận doanh nghiệp cùng nhau chậm lại, các khoản nợ xấu tăng lên, nhiều doanh nghiệp mất khả năng thanh toán trái phiếu và dòng vốn tháo chạy ngày càng tăng lên. Tuy nhiên, một cuộc khủng hoảng nợ toàn diện khó xảy ra tại Trung Quốc vào thời điểm này. Nguyên nhân cốt lõi là do chính phủ vẫn kiểm soát dòng vốn, điều này giúp Trung Quốc sử dụng chính sách tiền tệ nới lỏng để giảm áp lực vỡ nợ và ngăn chặn khủng hoảng hệ thống mà không bị thất thoát vốn quá lớn. Ngoài ra, nợ nước ngoài của Trung Quốc cũng khá thấp.

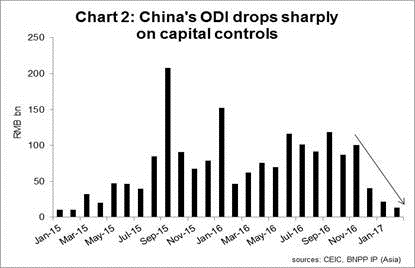

|

| Lượng vốn đầu tư ra nước ngoài đã giảm mạnh do các biện pháp kiểm soát tài chính. Ảnh: Barron's |

Việc kiểm soát dòng vốn đã tỏ ra khá hiệu quả trong việc điều tiết những khoản cho nước ngoài vay của các ngân hàng Trung Quốc, cũng như những khoản đầu tư trực tiếp ra nước ngoài của giới doanh nghiệp. Đáng chú ý là các thương vụ mua lại và sáp nhập (M&A) ở nước ngoài với giá trị từ 10 tỷ USD trở lên đã bị cấm, trong khi các kế hoạch xin đầu tư ra nước ngoài đang ngày càng bị soi xét rất kỹ. Các biện pháp kiểm soát khác bao gồm hạn chế dân Đại lục đầu tư bảo hiểm và bất động sản tại Hong Kong, tăng các quy định về báo cáo ngoại hối, tăng kiểm soát giao dịch ngoại hối của các cá nhân, và yêu cầu các ngân hàng Trung Quốc không thực hiện thanh toán biên mậu bằng đồng Nhân dân tệ cho đến khi dòng vốn ra vào được cân bằng. Hiện nay, vẫn không có dấu hiệu dòng vốn tháo chạy, do lượng tiền gửi trong nước bằng Nhân dân tệ không giảm đi.

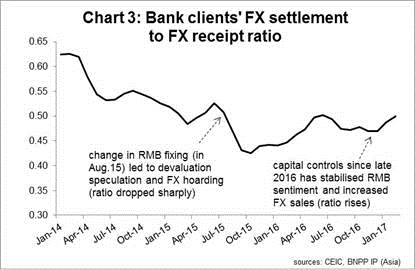

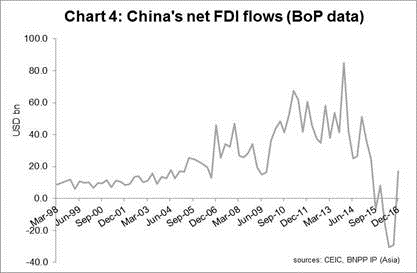

Các biện pháp kể trên đã giảm xu hướng dòng vốn chảy ra khỏi Trung Quốc. Tỷ lệ ngoại tệ được bán ra so với ngoại tệ nhận về đã tăng mạnh, cho thấy rằng các tố chức và cá nhân tại lục địa có xu hướng bán ra ngoại tệ và nắm giữ đồng Nhân dân tệ. Dữ liệu về cán cân thanh toán cũng cho thấy dòng vốn FDI chảy ròng vào Trung Quốc vào quý 4/2016, sau khi rút ròng khỏi nước này trong các quý trước. Đây là các dấu hiệu cho thấy việc kiểm soát dòng vốn đang tỏ ra hiệu quả.

|

| Tỷ lệ ngoại tệ được bán đi so với ngoại tệ thu về đã tăng đáng kể, cho thấy nhiều người thích giữ Nhân dân tệ hơn. Ảnh: Barron's |

Có nhiều yếu tố khác cũng làm giảm rủi ro vỡ bóng bóng tín dụng tại Trung Quốc. Chính phủ nước này nắm một lượng lớn cổ phần trong ngành ngân hàng và các doanh nghiệp nhà nước lớn, điều này khiến Trung Quốc có thể thực hiện tái cấu trúc nợ quy mô lớn mà không tạo ra cú sốc cho hệ thống. Hơn nữa, các doanh nghiệp Trung Quốc cũng có rất nhiều tiền mặt, lên đến 1.000 tỷ USD trong năm 2016. Ngay cả khi điều kiện huy động vốn của các doanh nghiệp này có thay đổi lớn, thì những khoản tiền mặt này có thể giúp họ củng cố lại công ty thông qua quá trình M&A, và từ đó làm giảm rủi ro hệ thống.

Một điểm quan trọng nữa là nợ của Trung Quốc phần lớn đến từ các khoản tiết kiệm trong nước bằng đồng Nhân dân tệ. Điều này khiến tình hình nợ ở Trung Quốc ổn định hơn so với các quốc gia dựa vào vốn vay nước ngoài, và nước này cũng có nhiều lựa chọn về mặt chính sách hơn để giải quyết vấn đề. Chính phủ có thể sử dụng các biện pháp kiềm chế để giữ cho lãi suất ở mức thấp, cũng như đẩy nợ vào các quỹ hưu trí công và các công ty bảo hiểm. Ngoài ra, Trung Quốc cũng có thể in thêm tiền để trả nợ. Nhìn chung, việc cùng lúc áp dụng các biện pháp kiểm soát tài chính và tăng lạm phát là cách hiệu quả để giải quyết nợ bằng nội tệ.

Nhà kinh tế Chi Lo không cho rằng những chính sách ở trên là lựa chọn đúng đắn để Trung Quốc giải quyết vấn đề bong bóng tín dụng, nhưng theo ông thì rõ ràng là Trung Quốc đang có nhiều lựa chọn để xử lý tình huống. Vào cuối năm 2016, Trung Quốc chỉ nợ nước ngoài khoảng 1,4 nghìn tỷ USD, chưa tới 15% GDP. Trong khi đó, nước này có hơn 3.000 tỷ USD dự trữ ngoại hối, gấp 2 lần nợ nước ngoài, cũng như gấp đôi mức an toàn theo tiêu chuẩn quốc tế.

|

| Vốn FDI đổ vào Trung Quốc đã tăng ròng trở lại, sau khi có lúc giảm ròng. Ảnh: Barron's |

BIS từng đưa ra quan ngại tương tự về khủng hoảng nợ tại Trung Quốc vào năm 2012, khi nhìn lại những kinh nghiệm quốc tế cho thấy khủng hoảng tài chính có thể đến khi tỷ lệ vay nợ của khu vực tư nhân tăng nhanh và vượt ngưỡng 25% GDP trong vòng 1 năm. Trong năm 2013, tỷ lệ này tại Trung Quốc đã lên hơn 35%. Nhưng 4 năm sau lời cảnh báo của BIS, vẫn chưa có gì nghiêm trọng xảy ra tại Trung Quốc, nhờ vào cơ cấu nợ ổn định, các biện pháp bảo lãnh ngầm, việc gần như đóng cửa tài khoản vốn và giảm tốc quá trình tự do hóa tài chính.

Làm thế nào để “xì hơi” bong bóng?

Trong ngắn hạn, do việc duy trì tăng trưởng GDP ổn định là rất quan trọng, việc giảm mạnh tín dụng khó mà thực hiện được. Tốc độ tăng trưởng tín dụng của Trung Quốc đã cao hơn tăng trưởng GDP khoảng 6 điểm phần trăm kể từ năm 2006. Nếu Trung Quốc muốn giảm tỷ lệ tín dụng trên GDP, tăng trưởng tín dụng phải thấp hơn 6 điểm phần trăm so với tăng trưởng GDP. Xét đến tình hình hiện nay tại Trung Quốc là tăng trưởng yếu, năng suất dư thừa, xuất khẩu yếu và cải cách chậm chạp, việc ghìm cương tín dụng sẽ gây tác động rất tiêu cực lên nền kinh tế trước khi bắt đầu mang lại lợi ích.

Trong trung và dài hạn, Bắc Kinh phải sử dụng các chiến lược kết hợp, bao gồm giảm nợ thông qua tái cấu trúc hoặc xóa nợ (chuyển nợ thành cổ phần, cho vỡ nợ, cho phá sản, tái cấu trúc các doanh nghiệp xác sống), cộng thêm các biện pháp khắc khổ (giảm nợ của các chính quyền địa phương và giảm dư thừa sản lượng). Ở đây có 2 thách thức lớn: Đầu tiên, phải tránh nguy cơ là ghìm cương tín dụng có thể tạo ra áp lực giảm phát lên nền kinh tế. Thứ nhì, cải thiện việc phân bổ tín dụng để hỗ trợ cải tổ hệ thống. Việc khắc phục được những thách thức này sẽ giúp cho phép khu vực doanh nghiệp giảm nợ một cách tự nhiên thông qua cải thiện hiệu quả hoạt động.

Rủi ro thật sự

Nhìn chung, rủi ro vỡ bong bóng tín dụng là thấp. Tuy nhiên, vẫn còn đó những rủi ro lớn hơn trong dài hạn. Việc xử lý nợ một cách từ từ có tác dụng tốt trong ngắn hạn, nhưng trong dài hạn liệu Bắc Kinh có đủ can đảm cắn răng chịu thiệt để giải quyết triệt để vấn đề này hay không?

Việc cứ “để mai tính” không phải là cách hay trong dài hạn, bởi vì chính sách như hiện nay là đánh đổi hiệu quả kinh tế trong tương lai để đổi lấy tăng trưởng trước mắt bằng cách tiếp tục dồn vốn cho các doanh nghiệp yếu kém. Cứ như thế, tăng trưởng cuối cùng sẽ bị nhấn chìm bởi núi nợ. Khi nợ xấu tăng mạnh, các ngân hàng sẽ rút vốn về cố thủ và không cho các doanh nghiệp tư nhân vay, tạo ra thêm rủi ro giữa lúc tăng trưởng đang chậm lại. Chính phủ Trung Quốc có thể tăng chi tiêu tài khóa để hỗ trợ tăng trưởng, nhưng điều này sẽ làm giảm hiệu quả đầu tư và vì thế lợi nhuận cũng giảm đi, khiến các khoản đầu tư tư nhân giảm xuống.

Thông điệp ở đây là rất rõ ràng. Bắc Kinh càng né tránh và trì hoãn việc giải quyết vấn đề nợ, thì càng khó để kiểm soát một cú sốc tài chính, do tầm ảnh hưởng của nó sẽ càng lan rộng theo thời gian. Các dấu hiệu gần đây cho thấy Bắc Kinh có vẻ đang đi đúng hướng, khi số vụ phá sản đang tăng lên cho thấy chính phủ đang mạnh dạn xử lý các doanh nghiệp xác sống và tình trạng dư thừa sản lượng.

Dữ liệu chính thức cho thấy số vụ phá sản năm 2016 đã tăng 54% so với năm 2015. 64% trong số đó đã được xử lý xong, kết quả là 85% trường hợp có kết cục là thanh lý doanh nghiệp. Đây là dấu hiệu cho thấy Bắc Kinh đang dần chấm dứt bảo lãnh ngầm cho các doanh nghiệp, dù hãy còn khá chậm chạp. Nước này vẫn còn sử dụng các biện pháp ngầm như là chuyển đổi nợ thành cổ phiếu hay mô hình đối tác ông-tư (PPP) để duy trì sự sống cho các công ty kém hiệu quả. IMF ước tính rằng số lượng các vụ phá sản tại Trung Quốc có thể lên tới gấp 100 tới 250 lần con số chính thức.

Thời gian sẽ trả lời liệu Bắc Kinh có thể chấp nhận hy sinh trước mắt để đối lấy lợi ích lâu dài hay không. Hãy cùng nhau hy vọng rằng nước này không đánh đổi tăng trưởng ngắn hạn để nhận lại các khó khăn trong dài hạn.

Bá Ước

Nguồn Barron's

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

Tin nổi bật trong ngày

Tin mới

-

Thanh Hằng

English

English

_23160125.png)

_251023545.jpg)

_151550660.jpg?w=158&h=98)