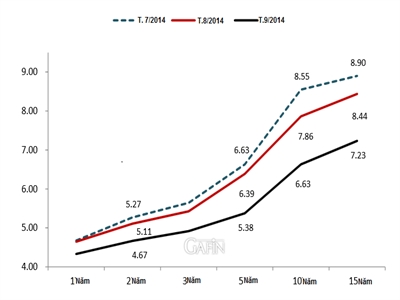

VinaCapital: Các đường cong lợi suất trái phiếu Việt Nam đang phẳng hơn

Báo cáo kinh tế tháng 10 của VinaCapital nhận định, trong những tháng gần đây, các đường cong lợi suất của Việt Nam đã giảm liên tục với lãi suất trái phiếu chính phủ VND kỳ hạn 5 năm giảm từ 6,33%/năm xuống 5,38%/năm trong thời gian từ tháng 7 đến tháng 9. Trong khi đó, lợi suất trái phiếu kỳ hạn 15 năm giảm từ 8,9% xuống 7,23%.

Xu hướng giảm rõ ràng hơn ở các kỳ hạn dài. Kết quả là một đường cong lợi suất phẳng bắt đầu từ tháng 7, và đã tăng nhanh trong tháng 8, tháng 9.

Nguồn: VinaCapital/Gafin

VinaCapital nhận định, trong bối cảnh Việt Nam hiện nay, một đường cong lợi suất trái phiếu phẳng mang đến nhiều thông điệp quan trọng.

Đó là, khi lợi suất từ các kỳ đấu giá trái phiếu chính phủ giảm đi, các ngân hàng đang chuyển mạnh sang hướng kéo dài thời hạn các danh mục đầu tư trái phiếu của mình. Các ngân hàng đang tìm kiếm lợi suất cao hơn khi lãi suất coupon trái phiếu kỳ hạn 2 năm xuống 4,67%, thấp hơn nhiều so với chi phí huy động của các ngân hàng hiện khoảng 5-6%. Hành động này phù hợp với lý thuyết ưu tiên vị trí (location preference theory) mà theo đó các ngân hàng tìm kiếm vị trí yêu thích của họ trên các đường cong lợi suất dài hạn, đặt cược vào giá trái phiếu dài hạn tăng, đồng thời lợi suất giảm.

Hai tháng qua, lợi suất trái phiếu kỳ hạn 10 và 15 năm đã giảm lần lượt 1,9% và 1,7%. Xu hướng này dự kiến tiếp tục khi lạm phát thấp dưới kỳ vọng dẫn tới lãi suất coupon trái phiếu kỳ hạn càng dài thì giảm càng nhiều, và áp lực lợi suất sẽ giữ các ngân hàng thận trọng trong tiếp cận các kỳ hạn dài hơn.

Khi các đường cong lợi suất phẳng hơn, chênh lệch giữa các lợi suất trái phiếu ngắn hạn và dài hạn giảm xuống. Kết quả là các ngân hàng chấp nhận mức phí bảo hiểm thấp hơn trước cho cùng một rủi ro.

Các ngân hàng, hay các nhà đầu tư trái phiếu nói chung, dự đoán lạm phát sẽ thấp hơn trong tương lai gần. Vì các đường cong lợi suất phản ánh kỳ vọng thị trường trong tương lai của nền kinh tế, một đường cong lợi suất phẳng hơn đồng nghĩa với việc lạm phát trong tương lai gần sẽ được giữ ở mức thấp bởi các chính sách chính phủ. Niềm tin này có xu hướng kéo thị trường trái phiếu đi lên và hỗ trợ tốt hơn cho các danh mục đầu tư trái phiếu.

Một đường cong lợi suất phẳng cũng cho thấy kỳ vọng tăng trưởng kinh tế yếu trước mắt. Đây có thể là một lý do khiến Ngân hàng Thế giới gần đây dự báo tăng trưởng GDP Việt Nam trong năm nay và năm sau ở mức 5,4% và 5,5%, thấp hơn so với mục tiêu 5,8% của chính phủ Việt Nam. Trong môi trường như vậy, khả năng hấp thụ vốn của các doanh nghiệp bị hạn chế và lãi suất sẽ được giữ ở mức thấp. Các nhu cầu tài chính cho đầu tư mới hay mở rộng hoạt động hiện nay sẽ khá hạn chế.

VinaCapital kết luận rằng, với lạm phát giảm dần và tỷ lệ tiền gửi ngân hàng giảm xuống mức tương đương, nhiều nhà đầu tư với các nguồn tiền nhàn rỗi đã tham gia vào các kênh đầu tư nhiều lợi nhuận hơn như chứng khoán và bất động sản. Động thái này có thể bị xem là hành động không sáng suốt khi mà VN-Index đã tăng 22% trong năm 2013 và khoảng 25% từ đầu năm tới nay.

Theo số liệu của Ngân hàng Nhà nước, đến cuối tháng 8, tăng trưởng tín dụng toàn hệ thống là 5,82% nhưng cho vay khu vực bất động sản tăng 9,75%, điều này cho thấy thanh khoản đang đổ vào bất động sản. Giá cổ phiếu của nhiều công ty bất động sản, đặc biệt là những công ty hoạt động trong phân khúc nhà ở giá rẻ, đã hưởng lợi đáng kể.

VinaCapital tin rằng các nhà đầu tư nên đầu tư nhiều hơn vào các kênh cổ phiếu và bất động sản - hai kênh đầu tư sẽ tiếp tục mang lại lợi nhuận trên trung bình trong xu hướng tăng của thị trường hiện nay.

VinaCapital có một lưu ý khác về khả năng các đường cong lãi suất thay đổi hình dạng: khi chúng bắt đầu dốc hơn, có thể đó là tín hiệu báo trước sự cải thiện của tăng trưởng. Đó có thể là dấu hiệu của phí bảo hiểm rủi ro cao hơn cho các chứng khoán dài hạn, các áp lực lạm phát có khả năng hồi sinh, và tăng trưởng GDP mạnh hơn được mở ra. Trong môi trường đó, đầu tư trái phiếu sẽ trở nên rủi ro cao hơn và cần những bước đi thích hợp để tái cơ cấu danh mục đầu tư thu nhập cố định.

Nguồn Theo DVO/VinaCapital

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

_151550660.jpg?w=158&h=98)