Vì sao thị trường IPO Việt Nam ảm đạm trong năm 2019?

Ảnh: VietnamFinance

Thị trường IPO 2019 ảm đạm

Deal Street Asia cho biết, năm 2019, thị trường chứng khoán Việt Nam không ghi nhận thương vụ IPO nào mới. Trong khi vào năm 2018, Việt Nam là một trong những thị trường IPO náo nhiệt nhất khu vực Đông Nam Á.

Theo Báo cáo Xu hướng IPO toàn cầu của EY công bố vào tháng 12/2018, từ tháng 1-9/2018, Việt Nam ghi nhận 5 thương vụ IPO, huy động tổng cộng 2,6 tỷ USD.

Ông Max Loh, người đứng đầu bộ phận IPO khu vực ASEAN của EY cho biết, sự chững lại của thị trường IPO ở Việt Nam trong nửa đầu năm 2019, là một bằng chứng cho thấy thị trường IPO khu vực Đông Nam Á đang suy yếu. Tính từ đầu năm, cả khu vực chỉ có tổng cộng 48 đợt IPO và huy động 2 tỷ USD, giảm 8% về khối lượng giao dịch và 55% về giá trị so với nửa đầu năm trước.

Doanh nghiệp ngại IPO

Các nhà phân tích cho biết, sự biến động của thị trường chứng khoán cùng với việc doanh nghiệp tìm thấy các lựa chọn huy động vốn tối ưu hơn là nguyên nhân khiến hoạt động IPO ảm đạm trong năm 2019.

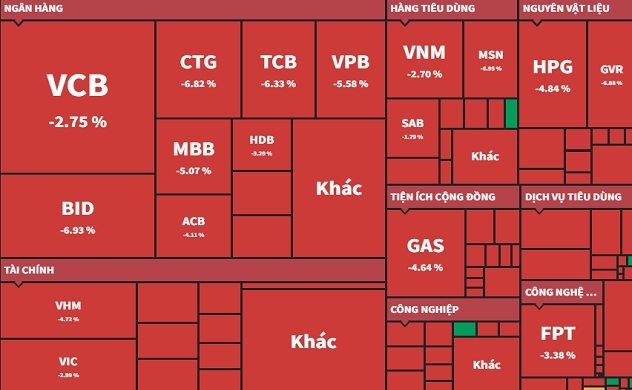

Đầu năm 2019, chỉ số VN-Index, đã giảm mạnh hơn 30% so với hồi tháng 4/2018. Hiện nay mức giảm này còn khoảng 20%.

Ông Lê Xuân Đồng, Giám đốc Điều hành Khối Dịch vụ Thông tin Kinh doanh của FiinGroup, cho biết, “giai đoạn từ cuối năm 2015 đến nửa đầu năm 2018 là thời điểm vàng để các công ty tiến hành IPO”.

Trong giai đoạn này, Việt Nam đã chứng kiến hàng loạt các đợt IPO thành công, trong đó có thể kể đến như: các công ty thành viên thuộc Tập đoàn Dầu khí Quốc gia Việt Nam, Techcombank, VPBank, HDBank và loạt công ty con của Vingroup.

|

| Thị trường chứng khoán ảm đạm là một trong những nguyên nhân khiến doanh nghiệp hạn chế IPO. Ảnh: VTC.vn |

Theo EY, thương vụ IPO 1,3 tỷ USD của Vinhomes và đợt chào bán cổ phiếu ra công chúng trị giá 923 triệu USD của Techcombank là hai trong ba thương vụ IPO lớn nhất ở Đông Nam Á năm 2018.

"Mục tiêu quan trọng nhất của các công ty ... là chọn đúng thời điểm cho loại giao dịch này", ông Đồng cho biết.

Ông Nguyễn Đức Hùng Linh, Giám đốc Phân tích và đầu tư Khách hàng cá nhân tại SSI cho biết, cho biết thêm: "Các đợt IPO hoặc chào bán lớn đều tập trung trong quý I/2018, thời điểm trước khi chỉ số VN-Index giảm mạnh, khiến các nhà đầu tư ngại IPO."

“Năm nay, đã có một khoảng cách lớn giữa người bán và người mua. Một số công ty đã bỏ lỡ sóng IPO trong năm 2018 đã và đang kỳ vọng doanh nghiệp của mình đạt mức định giá cao, tương tự như những doanh nghiệp đã thực hiện IPO vào thời kỳ đỉnh cao của thị trường”, ông Vũ Hữu Điền, Phó Giám đốc Đầu tư của Dragon Capital, nhận xét.

Trong khi đó, Việt Nam đang chứng kiến sự gia tăng trong của hoạt động đầu tư vào doanh nghiệp tư nhân, khi nhà đầu tư ngày càng quan tâm đến các doanh nghiệp ở giai đoạn tăng trưởng. Các quỹ toàn cầu như GIC, Warburg Pincus, Hanwha Asset Management và TA Associates, đã là những nhà đầu tư tích cực trên trên nhiều lĩnh vực từ bất động sản, logistic, tiêu dùng và công nghệ tại Việt Nam.

Theo dữ liệu của Grant Thornton, năm 2018, các quỹ này đã đầu tư vào Việt Nam 1,6 tỷ USD, tăng 285% so với năm 2017.

Từ đầu năm 2019 đến nay, các khoản đầu tư vào doanh nghiệp tư nhân đạt khoảng 800 triệu USD. Tuy nhiên, con số này chưa bao gồm khoản đầu tư chiến lược 1 tỷ USD của SK Group (Hàn Quốc) vào Vingroup cũng như 300 triệu USD mà quỹ GIC (Singapore) và Vision Fund (Nhật Bản) rót vào VNPAY, mà Deal Street Asia đã báo cáo trước đó.

Ông Max Loh cho hay, "rõ ràng, sự tăng trưởng và khả năng tiếp cận vốn cổ phần tư nhân được xem là một giải pháp thay thế khả thi cho IPO".

Doanh nghiệp có nên tiếp tục thực hiện IPO hay không?

Để đáp ứng mục tiêu tư nhân hóa của các doanh nghiệp nhà nước, gần 100 công ty sẽ cần phải đấu giá cổ phần vào cuối năm 2020.

Ông Nguyễn Đức Hùng Linh đánh giá, mặc dù được xem là chất xúc tác quan trọng, nhưng cổ phẩn hóa không phải là yếu tố quyết định đến sự biến động của thị trường.

Trong khi đó, Việt Nam được coi là nước hưởng lợi lớn từ chiến tranh thương mại. Tuy nhiên, trên thực tế, thương chiến sẽ gây ra rủi ro nếu căng thẳng tiếp tục leo thang, nền kinh tế toàn cầu suy yếu và thị trường chứng khoán sẽ biến động hơn.

Đồng quan điểm, ông Đồng cho biết, "sự đình trệ của thị trường sẽ tiếp tục trừ khi có một tác nhân to lớn đột ngột xuất hiện. Ngay cả khi chiến tranh thương mại tạo ra lợi ích cho Việt Nam, thì nó cũng không thể tác động ngay đến thị trường”.

Bên cạnh đó, ông Điền cho biết, ông hy vọng một kết quả hợp lý từ quá trình cổ phần hóa, khi nhiều tên tuổi lớn đang nằm chờ trong danh sách như Mobifone, Vinaphone, Agribank và Tổng công ty Thương mại Sài Gòn (SATRA).

"Bất chấp những thách thức đang diễn ra trên thị trường, trên các sản chứng khoán Đông Nam Á hoạt động giao dịch trong quý III/2019 đang khởi sắc trở lại. Điều này cho thấy nhiều doanh nghiệp đang chờ đợi thời điểm thích hợp để chào sàn", ông Max Loh nhận định.

"Chào bán cổ phiếu ra công chúng vẫn là xu hướng của doanh nghiệp Việt Nam. Hiện vốn hóa thị trường chứng khoán tương đương 80% GDP của Việt Nam và dự kiến sẽ tăng lên 100% GDP năm 2020", ông Loh chia sẻ với Deal Street Asia.

►Dòng vốn tỷ USD sẽ đổ vào thị trường chứng khoán Việt Nam nếu được FTSE nâng hạng?

►FED cắt giảm lãi suất sẽ tác động tới thị trường chứng khoán như thế nào?

Nguồn Deal Street Asia

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

-(1)-(1)_151746732.jpg)

_172329317.jpg)

_151550660.jpg?w=158&h=98)