© Copyright 2009-2016 Tạp chí Nhịp Cầu Đầu Tư

All rights reserved

C huyện gì sẽ xảy ra nếu ta sống ở một nơi mà cứ 3 năm lại suy thoái kinh tế một lần? Viễn cảnh không tưởng này thực chất từng tồn tại trong thập niên 1970-1980 ở Mỹ, một trong những giai đoạn tồi tệ nhất của lịch sử kinh tế Mỹ. Trong vòng 13 năm đen tối, 4 cuộc suy thoái đã diễn ra (1969-1970, 1973-1975, 1980, 1981-1982), lạm phát và thất nghiệp cao ngất ngưởng, cả doanh nghiệp, chính phủ và người dân đều lâm vào cảnh khốn đốn.

Kẻ đứng sau giật dây cơn ác mộng này được những nhà kinh tế vĩ mô đặt tên là lạm phát đình đốn, còn gọi là đình lạm (stagflation) - một trạng thái kinh tế hiếm hoi với sự kết hợp giữa cả lạm phát cao, thất nghiệp cao và tăng trưởng thấp. Đã nửa thế kỷ trôi qua, thế giới một lần nữa đối mặt với những thách thức vô cùng lớn, khi bóng ma đình lạm đang có nguy cơ trở lại trên toàn cầu.

Có một sự trùng hợp đáng chú ý hiện nay, khi nhiều huyền thoại đầu tư đang cùng lúc đưa ra luận điểm giống nhau, với kết luận rằng nền kinh tế thế giới, đặc biệt là kinh tế Mỹ khả năng cao sẽ rơi vào trạng thái đình lạm như những năm 1970-1980.

Ray Dalio, Chủ tịch của Bridgewater Associates, quỹ phòng hộ lớn nhất thế giới, cho rằng: “Rất có thể chúng ta sẽ đối diện với một thời kỳ lạm phát đình đốn. Và bạn cần phải biết cách xây dựng danh mục đầu tư bền vững trong môi trường đó”. Không chỉ mỗi Ray Dalio lo lắng, nhiều nhà kinh tế lẫn nhà đầu tư hiện nay đều rất sốt sắng với viễn cảnh lạm phát đình đốn. Theo dữ liệu của Google, mức độ tìm kiếm của từ khóa “stagflation” đã tăng gấp 10 lần kể từ đầu năm 2022 và gấp 20 lần nếu chỉ tính riêng ở Mỹ.

“Chiến tranh ở Ukraine, phong tỏa ở Trung Quốc, gián đoạn chuỗi cung ứng và rủi ro đình lạm đang gây tổn thất cho tăng trưởng. Đối với nhiều quốc gia, suy thoái sẽ là chuyện khó tránh khỏi”, Chủ tịch World Bank David Malpass nhận định trong báo cáo Triển vọng kinh tế toàn cầu.

Cũng dễ hiểu vì đình lạm luôn là nguồn cơn của nhiều cuộc khủng hoảng, sự kết hợp giữa lạm phát cao và tăng trưởng thấp khiến các nhà hoạch định chính sách rơi vào tình thế vô cùng khó khăn, vì việc kích thích kinh tế có thể đẩy lạm phát tiếp tục tăng phi mã, còn nếu ưu tiên giảm lạm phát thông qua kìm cương nền kinh tế có thể dẫn đến suy thoái và thất nghiệp cao.

Ở góc nhìn bi quan hơn, Jeremy Grantham, đồng sáng lập của GMO, người được mệnh danh là bậc thầy dự báo bong bóng, cho rằng rằng viễn cảnh những năm 1970-1980 đã đến rất gần: “Bong bóng hiện nay có xu hướng chuyển sang giống bong bóng thập niên 1970, khi lạm phát luôn là chủ đề thảo luận chính và tốc độ tăng trưởng bắt đầu teo tóp dần. Chúng ta đang đối diện với những dấu hiệu của tình trạng lạm phát đình đốn thập niên 1970, khi hàng hóa khan hiếm và tăng giá liên tục, toàn bộ hệ thống bị giằng co đến mức mất khả năng phục hồi”.

Nhận định của Grantham hoàn toàn có cơ sở, thực tế lạm phát của cả 2 khu vực kinh tế trụ cột của thế giới là Mỹ và EU đã tăng đột biến trong thời gian gần đây, đặc biệt lạm phát ở Mỹ đã duy trì liên tục hơn 8% trong tháng 3 và tháng 4, mức cao nhất từng ghi nhận trong 40 năm qua. Xuất phát từ câu chuyện Cục Dự trữ Liên bang Mỹ (FED) in tiền với tốc độ chưa từng có để vực dậy nền kinh tế trong giai đoạn COVID-19, đồng thời sự đứt gãy chuỗi cung ứng do xung đột Nga - Ukraine và chính sách Zero Covid của Trung Quốc đã khiến nguồn cung hạn hẹp và giá cả hàng hóa leo thang.

Lạm phát tăng cao đã buộc FED liên tục phát ra những thông báo về việc tăng lãi suất nhằm xoa dịu lạm phát, những hành động này đã khiến thị trường tài chính toàn cầu chao đảo. Nhiều cổ phiếu, đặc biệt là cổ phiếu công nghệ đã xuất hiện trạng thái vỡ bong bóng, ngay cả những gã khổng lồ như Facebook hay Netflix đều sụt giảm từ 50-70% chỉ trong vòng vài tháng ngắn ngủi.

Điều tồi tệ vẫn chưa kết thúc. Grantham cho rằng, môi trường đình lạm có thể sẽ khiến thị trường chứng khoán tiếp tục giảm mạnh hơn nữa. “Giai đoạn vừa qua, chỉ số chứng khoán S&P 500 đã giảm 19,9%, còn Nasdaq giảm 27%. Các chỉ số này có thể sẽ giảm ít nhất thêm gấp đôi nữa và nếu không may, rất có thể mức giảm sẽ là gấp 3”, Grantham nhận định.

Cùng chung nỗi lo, Bill Ackman, thiên tài đầu cơ của Phố Wall, người đã kiếm được 2,6 tỉ USD từ việc dự báo chính xác làn sóng bán tháo cổ phiếu khi đại dịch COVID-19 xảy ra, cũng cho rằng nền kinh tế Mỹ đang có nguy cơ rơi vào môi trường đình lạm: “Phải chăng chúng ta sẽ quay trở lại thời kỳ cuối những năm 1970, đầu những năm 1980 và sẽ có các phản ứng như Paul Volcker đã từng?”.

Ngược dòng thời gian về năm 1980, kinh tế Mỹ lúc bấy giờ đã rơi vào bẫy đình lạm trong hơn 10 năm, lạm phát thường xuyên duy trì mức 2 con số, còn thất nghiệp thì luôn cao hơn mức trung bình. Sau khi nhậm chức Chủ tịch FED năm 1979, Paul Volcker đã có một hành động lịch sử, bằng việc chấp nhận tăng lãi suất liên tục một cách đau đớn, có lúc lên tới 20%/năm. Nền kinh tế Mỹ đã ngay lập tức rơi vào suy thoái trầm trọng, với tỉ lệ thất nghiệp đỉnh điểm lên tới 10,8% vào năm 1982. Tuy vậy, nỗi đau đớn được đánh đổi bằng sự sụt giảm liên tục của lạm phát, từ mức cao nhất là 14,8% xuống chỉ còn 2,5% vào năm 1983, chính thức chấm dứt giai đoạn đại lạm phát kéo dài gần 13 năm của nước Mỹ, đồng thời tạo tiền đề tăng trưởng cho cả thập niên tiếp theo của nền kinh tế.

Từ bài học lịch sử năm 1970-1980, có thể thấy rằng khi một nền kinh tế rơi vào bẫy đình lạm, nhà hoạch định chính sách vĩ mô sẽ rơi vào tình thế tiến thoái lưỡng nan, hầu như không đủ công cụ để cân bằng được cả lạm phát và thất nghiệp trong tầm kiểm soát, tình trạng tăng trưởng thấp trong lạm phát cao do đó sẽ tiếp tục dai dẳng, cho đến khi có một Paul Volcker dũng cảm xuất hiện, chấp nhận đánh đổi một cuộc hạ cánh cứng của nền kinh tế để có thể triệt tiêu hoàn toàn lạm phát.

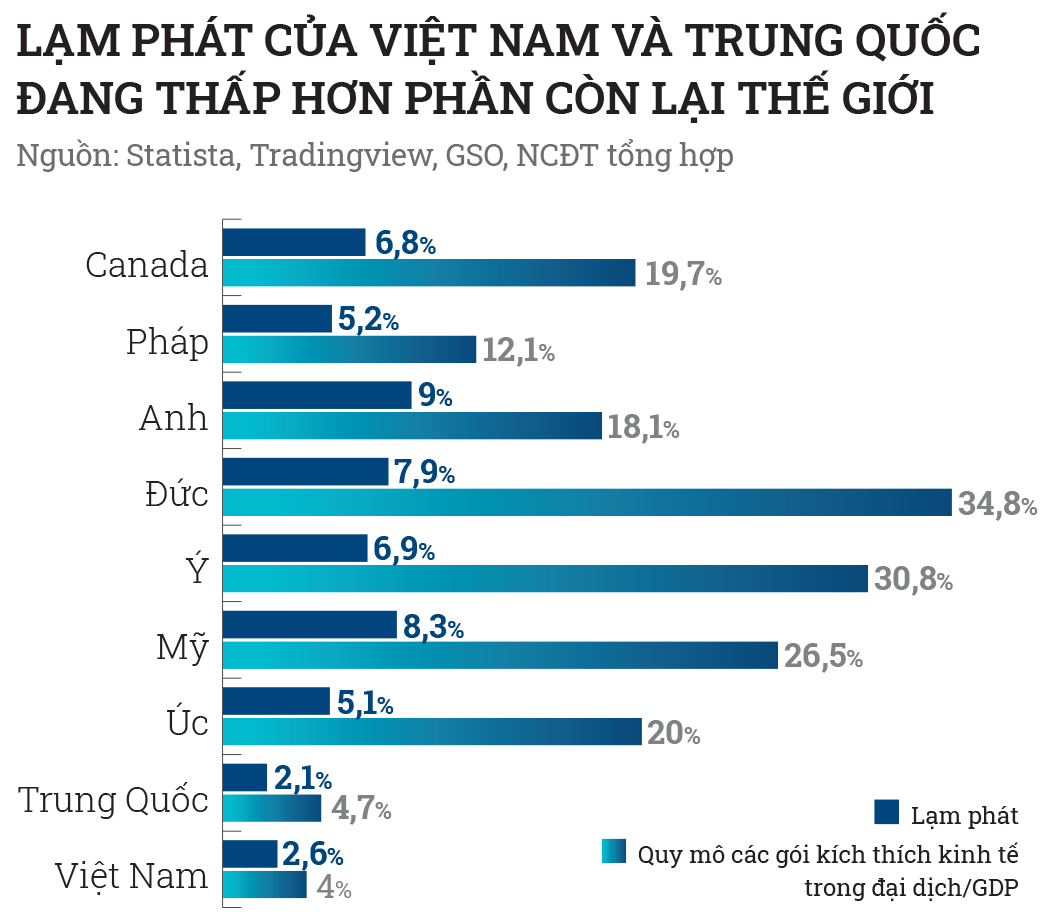

Trở về năm 2022, bàn cờ thế giới hiện nay có lẽ đã phức tạp hơn, trong bối cảnh Mỹ và châu Âu đang sốt sắng về câu chuyện đình lạm; ở cực còn lại của thế giới, cụ thể là các nước châu Á, lại đang có tín hiệu khá trái chiều. Trong bối cảnh lạm phát hơn 70% của Thổ Nhĩ Kỳ, 16% của Ukraine, hay mức lạm phát cao kỷ lục 40 năm của Mỹ, thì lạm phát của các nước châu Á, đặc biệt là Việt Nam và Trung Quốc vẫn đang rất thấp, vỏn vẹn chỉ ở mức 2,6% và 2,1%.

Ông Lê Chí Phúc, Tổng Giám đốc SGI Capital, cho rằng bức tranh lạm phát của kinh tế thế giới đang rất khác nhau, Nhật, Trung Quốc, Việt Nam và các nước Đông Nam Á đang có lạm phát rất thấp so với các nước như Mỹ và châu Âu. “Khu vực kinh tế Đông Á như Việt Nam và các nước ASEAN đang rất lành mạnh, tôi cho rằng bức tranh kinh tế thế giới đang rất phân hóa”, ông Phúc nhận định.

Sự khác biệt này một phần đến từ sự thành công trong chiến dịch phòng ngừa COVID-19 của các nước châu Á. So với các nước châu Âu và Mỹ, những quốc gia châu Á, đặc biệt là Việt Nam và Trung Quốc có tính tuyên truyền tốt hơn, sự tuân thủ của người dân cao hơn, tốc độ tiêm vaccine nhanh, chính sách phong tỏa và mở cửa linh hoạt, từ đó đạt hiệu quả cao trong phòng chống dịch bệnh, giảm tối đa thiệt hại và không phải chi tiêu quá nhiều cho các gói kích thích kinh tế.

So với mức trên 30% của Đức và Ý, hay gần 26,5% của Mỹ, quy mô các gói kích thích kinh tế/GDP của Việt Nam và Trung Quốc chỉ vỏn vẹn ở mức 4% và 4,7%. Những gói kích thích quy mô nhỏ đã giúp các nước châu Á không tăng trưởng quá nóng, giảm tải áp lực lạm phát khi mở cửa kinh tế trở lại so với các nước Âu - Mỹ.

Một nguyên nhân khác là do sự khác biệt từ đặc tính chi tiêu của người dân, dẫn đến cách tính chỉ số rổ CPI khác nhau giữa các nước châu Á và Âu - Mỹ. Nếu như chi tiêu cho lương thực thực phẩm, đồ uống và thuốc lá ở Mỹ chỉ chiếm khoảng 15% trong rổ tính CPI, con số này ở Trung Quốc và Việt Nam thường chiếm đến 1/3 rổ.

Do giá các mặt hàng này vẫn đang rất ổn định so với mức leo thang của những loại hàng hóa khác trên thế giới, dẫn đến chỉ số CPI của các quốc gia châu Á chịu tác động thấp hơn so với các nước Âu - Mỹ. Thậm chí, theo Tổng cục Thống kê, giá các mặt hàng thực phẩm trong 5 tháng đầu năm 2022 của Việt Nam còn ghi nhận giảm so với cùng kỳ, trong đó giá thịt heo giảm tới hơn 20%.

Vừa sử dụng các gói kích thích kinh tế ở quy mô nhỏ hơn, vừa chịu tác động từ cú sốc cung hàng hóa nhẹ hơn, các quốc gia châu Á, đặc biệt là Việt Nam và Trung Quốc đang có tỉ lệ lạm phát rất thấp. Bởi vì nhu cầu phục hồi kinh tế vẫn còn nhiều, những nước này vẫn còn đủ dư địa cho chính sách tiền tệ và khả năng tung ra các gói kích thích kinh tế “thoải mái” hơn nếu lạm phát toàn cầu không trở nên quá nóng.

Trên thực tế, Ngân hàng Nhà nước Việt Nam cũng vừa có thông tư hướng dẫn thực hiện gói hỗ trợ lãi suất 2%/năm. Đây là chính sách trong Chương trình phục hồi kinh tế với tổng quy mô khoảng 40.000 tỉ đồng, dự kiến tác động lên dư nợ cho vay lên đến xấp xỉ 1 triệu tỉ đồng. Cùng lúc đó, Trung Quốc cũng vừa công bố gói kích thích kinh tế 5.300 tỉ USD, nhằm kích thích tăng trưởng trong bối cảnh đại dịch COVID-19 tái bùng phát ở nước này, bất chấp hầu hết các ngân hàng trung ương lớn trên thế giới đang bắt đầu thắt chặt tiền tệ.

Cho rằng nền tảng vĩ mô của Việt Nam vẫn đang ổn định, ông Hoàng Công Tuấn, chuyên gia kinh tế trưởng của Công ty Chứng khoán MBS, nhận xét: “Các doanh nghiệp sản xuất Việt Nam tăng trưởng rất tốt trong quý I, lạm phát không có xu hướng tăng quá nhiều, do đó chúng ta không có bất ổn vĩ mô”.

Còn dưới góc độ thị trường chứng khoán là phong vũ biểu của nền kinh tế, các nghiên cứu của GMO dự báo rằng lợi suất thực (đã điều chỉnh lạm phát) ở thị trường chứng khoán Mỹ sẽ có mức âm 4,8%/năm trong vòng 7 năm tới; ở chiều ngược lại, thị trường chứng khoán ở các nước mới nổi, nơi châu Á chiếm tới hơn 70% tỉ trọng sẽ có mức lợi suất thực dương 3,4%/năm và gần 6%/năm đối với cổ phiếu định giá thấp.

Cần hiểu rằng tính phân cực Á - Âu chỉ đóng vai trò là tấm đệm, giảm bớt thiệt hại, chứ không phải triệt tiêu hoàn toàn những tác động tiêu cực trong trường hợp Mỹ và châu Âu rơi vào đình lạm. Do đó, câu hỏi quan trọng là nếu đình lạm lan rộng trên toàn cầu, nhà đầu tư Việt Nam nên trú ẩn vào kênh tài sản nào?

Trong trường hợp đình lạm xảy ra, các tài sản tài chính như cổ phiếu và trái phiếu sẽ chịu áp lực đầu tiên. Theo dữ liệu thống kê trong 60 năm của Goldman Sachs, lợi suất theo quý của chỉ số chứng khoán sẽ ghi nhận mức âm 0,5% trong môi trường tăng trưởng thấp, âm 0,6% trong giai đoạn lạm phát cao và đặc biệt trong môi trường kinh tế vừa tăng trưởng thấp vừa lạm phát cao, lợi suất thị trường chứng khoán sẽ âm đến 2,1%.

Tuy nhiên, cơ hội vẫn còn ở những ngành nghề có tính phòng thủ và chống chịu lạm phát. Thống kê trên toàn cầu của Schroders Economics chỉ ra rằng, các ngành tiện ích, tiêu dùng thiết yếu, bất động sản, năng lượng và chăm sóc sức khỏe thường có lợi suất vượt thị trường chung trong bối cảnh nền kinh tế xuất hiện lạm phát cao và tăng trưởng thấp. Đây đều là những cổ phiếu thuộc ngành nghề phòng thủ, có đặc tính thiết yếu, ít biến động so với chu kỳ kinh tế và không bị ảnh hưởng nhiều bởi lạm phát.

Có thể kể đến trường hợp của cổ phiếu ngành dược phẩm. Công ty Chứng khoán SSI nhận định: “Hoạt động kinh doanh ngành dược phẩm ít chịu ảnh hưởng hơn trong môi trường lạm phát cao, với chi phí đầu vào ổn định so với các ngành khác”. SSI cũng cho biết dù chi phí nguyên vật liệu chiếm tỉ trọng lớn nhất nhưng lại được chia nhỏ thành nhiều loại hoạt chất và dược phẩm khác nhau, khiến cấu thành chi phí sản xuất viên thuốc cuối cùng sẽ rất phân mảnh, do đó ngành dược phẩm sẽ bị ảnh hưởng ít hơn từ tác động của lạm phát.

Còn theo PwC, 2022 có thể là năm phục hồi của các hoạt động M&A toàn cầu sau 2 năm bùng phát dịch, với giá trị các thương vụ M&A ngành dược dự kiến tăng 32% so với cùng kỳ. “Do đó, các công ty dược niêm yết của Việt Nam với cơ cấu cổ đông hợp nhất, tỉ lệ thả nổi thấp và được các nhà đầu tư nước ngoài chú ý sẽ có định giá cố định ở mức cao, từ đó tạo ra hầm trú ẩn an toàn cho nhà đầu tư trong thời kỳ thị trường biến động như hiện tại”, báo cáo của Công ty Chứng khoán SSI nhận định.

Hay cổ phiếu thuộc ngành tiện ích như điện, nước cũng đã gây ấn tượng trong thời gian vừa qua. Có thể kể đến cổ phiếu REE của Công ty Cơ Điện Lạnh, VSH của Thủy điện Vĩnh Sơn - Sông Hinh đều đã tăng vượt đỉnh bất chấp khó khăn chung của thị trường chứng khoán, do thu hút được nhu cầu trú ẩn lớn của giới đầu tư.

Bên cạnh đó, các cổ phiếu điện còn được hưởng lợi do nhu cầu sử dụng điện mạnh mẽ từ việc mở cửa nền kinh tế sau đại dịch, mức tiêu thụ điện trong quý I tăng gần 8% so với cùng kỳ. Giá điện toàn phần trên thị trường cạnh tranh cũng tăng gần 40% so với cùng kỳ, giúp củng cố lợi nhuận cho các doanh nghiệp ngành điện.

Nhóm cổ phiếu dầu khí cũng được chứng minh là có hiệu suất khá tốt trong bối cảnh lạm phát đình đốn. Có thể thấy, nguyên nhân của những cuộc đình lạm trong lịch sử thường xuất phát từ các cú sốc cung, mà cụ thể bắt nguồn từ việc giá dầu tăng mạnh, từ đó đẩy nhanh đà tăng lợi nhuận của doanh nghiệp dầu khí.

Thực tế, nhóm cổ phiếu dầu khí trong thời gian qua đều có mức tăng ấn tượng không chỉ ở Việt Nam mà còn trên toàn cầu, như câu chuyện Công ty Saudi Aramco của Ả Rập Saudi đã chính thức vượt qua Apple để trở thành công ty có vốn hóa lớn nhất thế giới. Trước đó, nhà đầu tư huyền thoại Warren Buffett cũng cho biết đã rót 6 tỉ USD để thâu tóm hãng dầu mỏ Occidental Petroleum. Còn theo dự báo của JP Morgan, giá dầu có thể chạm mức kỷ lục 185 USD/thùng vào cuối năm 2022 nếu sự gián đoạn xuất khẩu của Nga tiếp tục kéo dài.

Đối với cổ phiếu bất động sản, hay nhìn rộng ra là kênh đầu tư bất động sản, cũng là một lựa chọn hợp lý khi sở hữu đặc tính chống chịu trước lạm phát trong dài hạn. Tuy vậy, trong ngắn hạn, câu chuyện siết trái phiếu gần đây sẽ là một dấu hỏi đối với kênh tài sản này.

Sau khi siết trái phiếu bất động sản, báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho hay, không có bất cứ một doanh nghiệp bất động sản nào phát hành trái phiếu trong tháng 4. Điều đáng lo ngại là để triển khai các dự án bất động sản, các chủ đầu tư cần có nguồn vốn lớn và phải là dòng vốn trung và dài hạn, mà cụ thể là trái phiếu chứ không phải nguồn vốn vay ngắn hạn từ ngân hàng.

Việc siết trái phiếu không khéo léo có thể khiến doanh nghiệp bất động sản bị đứt gãy dòng tiền, gây ra nhiều hệ lụy khó đoán. Bài học đi trước của Trung Quốc là vô cùng gần gũi và giá trị. Sau quyết định giới hạn tín dụng vào thị trường bất động sản bằng chính sách “3 lằn ranh đỏ”, nhiều chủ đầu tư đã lâm vào cảnh khốn đốn. Chỉ số tăng trưởng giá nhà Trung Quốc 12 tháng đã giảm liên tục từ mức đỉnh 12,4% trong năm 2016 xuống chỉ còn 0,7% trong tháng 4/2022, khiến nước này phải nới lỏng chính sách trở lại từ cuối tháng 4 vừa qua.

Tiến sĩ Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV, nhận định: “Cần có cách tiếp cận, phát triển cân bằng, hài hòa hơn thị trường tài chính, kiến tạo phát triển song vẫn kiểm soát rủi ro, nắn dòng vốn chứ không làm nghẽn dòng vốn”. Do đó, tính hiệu quả của chính sách siết trái phiếu có lẽ sẽ quyết định rất lớn đến lợi suất của cả kênh bất động sản lẫn cổ phiếu bất động sản trong thời gian tới, thậm chí là lớn hơn cả những tác động từ rủi ro đình lạm của Mỹ và châu Âu.

Khác với độ biến động lớn của kênh cổ phiếu và bất động sản, kênh đầu tư ngoại tệ (USD) được dự báo có tính ổn định hơn. Trong bối cảnh rủi ro đình lạm hiện hữu, FED đang gấp rút thực hiện các đợt tăng lãi suất, chỉ số sức mạnh đồng USD do đó đã liên tục phá đỉnh và gây áp lực lên đồng tiền của nhiều quốc gia. Tuy vậy, với triển vọng xuất siêu, cùng dự trữ ngoại hối cao kỷ lục, tiền đồng được kỳ vọng vẫn sẽ giữ được sức mạnh trong thời gian tới.

Công ty Chứng khoán VNDirect nhận định: “Chúng tôi kỳ vọng thặng dư tài khoản vãng lai sẽ tăng lên 1,9% GDP vào năm 2022 từ mức thâm hụt dự kiến là 1% GDP vào năm 2021, đồng thời kỳ vọng dự trữ ngoại hối của Việt Nam sẽ đạt 122,5 tỉ USD vào cuối năm 2022. Do đó, chúng tôi nhận định tỉ giá sẽ ổn định ở mức 22.600-23.050 VND/USD vào năm 2022 và tiền đồng có thể dao động trong biên độ tương đối hẹp (+/-1%) so với USD”.

Cuối cùng, nếu xét về mặt thống kê lịch sử ở các giai đoạn đình lạm, vàng mới là tài sản có mức tăng giá mạnh nhất trong tất cả các kênh đầu tư. Trong giai đoạn 1970-1980, giá vàng đã tăng gần 20 lần bất chấp khó khăn của nền kinh tế. Vừa sở hữu đặc tính chống chịu lạm phát theo thời gian, vừa có khả năng trú ẩn an toàn trong giai đoạn kinh tế khó khăn, vàng trở thành “siêu tài sản” nếu kịch bản lạm phát đình đốn xảy ra.

Tuy nhiên, cũng cần lưu ý rằng giá vàng Việt Nam hiện nay đang cao hơn giá vàng thế giới khá nhiều, có lúc lên tới gần 20 triệu đồng/lượng. Mức chi phí “đắt đỏ” này sẽ là rào cản cân nhắc lớn cho nhà đầu tư có ý định đầu tư vào vàng.

Tóm lại, dù vẫn chưa đủ tín hiệu xác nhận về sự trở lại của cơn ác mộng đình lạm, nhưng như những gì huyền thoại đầu tư Ray Dalio đã nói: “Bạn cần phải biết cách xây dựng danh mục đầu tư bền vững trong môi trường đình lạm”, việc hiểu rõ các tài sản sẽ phản ứng ra sao trong môi trường này sẽ giúp nhà đầu tư định vị danh mục đầu tư tốt hơn, tăng sức chống chịu trước khi lạm phát đình đốn tìm đến. Dù trên tất cả, chẳng có bất kỳ nhà đầu tư nào mong chờ điều này xảy ra.