Để kinh tế Việt Nam không trở thành "hổ giấy"

Quốc gia châu Á nào đã tăng tốc trong suốt 1/4 thế kỷ qua, đưa hàng triệu người dân thoát khỏi đói nghèo? Và nền kinh tế châu Á nào, mà nông nghiệp vẫn chiếm tỉ trọng lớn nhất, sẽ là động lực tăng trưởng tiếp theo của khu vực? Có lẽ hầu hết sẽ đưa ra đáp án “Trung Quốc” cho câu hỏi thứ nhất và “Ấn Độ” cho câu hỏi thứ hai.

Nhưng những câu trả lời này đã bỏ qua một nền kinh tế tỏa sáng nhờ những thành công đạt được trong quá khứ cùng với triển vọng xán lạn trong tương lai. Đó là Việt Nam, quốc gia đã đạt tốc độ tăng trưởng kinh tế trên đầu người nhanh thứ hai thế giới kể từ năm 1990, chỉ sau Trung Quốc. Nếu Việt Nam có thể duy trì tốc độ tăng trưởng 7% trong thập niên tới, nước này sẽ đi theo quỹ đạo tăng trưởng giống như các chú hổ châu Á, chẳng hạn Hàn Quốc và Đài Loan…”. Tờ The Economist đã mở đầu bài viết “Vietnam’s economy: The other Asian Tiger” (Việt Nam: Con hổ mới của châu Á) như thế trong một bài báo đăng hồi đầu tháng 8 vừa qua.

Không thể phủ nhận, sự trỗi dậy của “con hổ mới châu Á” có công rất lớn từ chính sách điều hành khéo léo của các nhà lãnh đạo Việt Nam. Trong các báo cáo mới nhất của Quỹ Tiền tệ Quốc tế (IMF), World Bank hay Ngân hàng HSBC về thị trường Việt Nam, các tổ chức uy tín này đều đánh giá tích cực về những bước tiến mạnh mẽ của các nhà điều hành Việt Nam. Điển hình là việc thực hiện chính sách tài khóa, chính sách tiền tệ thông qua điều hành tỉ giá linh hoạt đã giúp đưa GDP quay trở lại mốc tăng trưởng dự báo cao thứ hai thế giới. Kèm theo đó là thành công trong việc khống chế chỉ số lạm phạt lõi ở ngưỡng thấp kỷ lục trong 15 năm qua.

Tuy nhiên, “con hổ mới châu Á” cũng đang gặp nhiều thách thức trong việc duy trì đà tăng trưởng dài hạn, cũng như thu hút dòng vốn nước ngoài trong bối cảnh có nhiều điểm đầu tư hấp dẫn khác trong khu vực như Myanmar và Philippines.

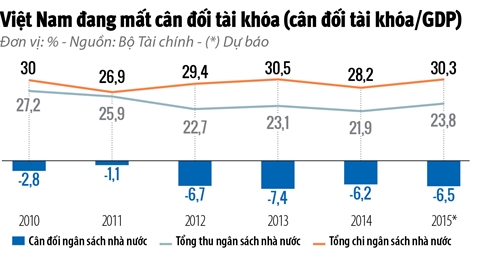

Hiện tại, Việt Nam chuẩn bị bước vào giai đoạn già hóa dân số, với tốc độ rất nhanh khi có đến 9,5 triệu người, tức 10% dân số trên 60 tuổi, tạo ảnh hưởng dài hạn lên sức sản xuất của nền kinh tế, bên cạnh bức tranh kém tươi về nợ công và bội chi ngân sách. Trong lúc đó, nguồn vốn ưu đãi bên ngoài sẽ giảm do Việt Nam đã trở thành nước thu nhập trung bình, FDI giải ngân thực tế thấp hơn so với số vốn cam kết. Điều này có nghĩa, Chính phủ Việt Nam buộc phải dựa nhiều hơn vào nguồn vốn huy động từ thị trường tài chính toàn cầu. Từ đây, cũng dẫn đến áp lực cho các nhà điều hành Việt Nam: làm sao để quốc gia trở nên hấp dẫn và đáng tin cậy hơn trong mắt các nhà đầu tư quốc tế.

|

| Chính phủ cần thực hiện quyết liệt 3 mục tiêu quan trọng: giảm nợ công, giảm thâm hụt ngân sách và giữ ổn định vĩ mô. Ảnh: Sơn Phạm |

NCĐT đã có cuộc trao đổi với chuyên gia kinh tế cao cấp là ông Jonathan Dunn. Dưới góc nhìn của vị Trưởng Đại diện thường trú IMF tại Việt Nam, có 3 điểm gợi ý chính sách đáng lưu ý trong trung và dài hạn, có thể giúp nền kinh tế Việt Nam duy trì đà tăng trưởng bền vững và trở nên hấp dẫn hơn trong mắt các nhà đầu tư quốc tế.

Nâng cao uy tín quốc gia

Khuyến nghị đầu tiên của IMF hướng tới giải pháp tạm ứng ngân sách quốc gia để tái cấp vốn cho ngân hàng quốc doanh với giá trị gợi ý khoảng 2,5% GDP, tức tương đương 5 tỉ USD. Sử dụng nguồn lực quỹ công này mặc dù sẽ dẫn đến sự gia tăng nợ ngắn hạn, nhưng về lâu dài sẽ có thể hạn chế sự thiếu ổn định, gia tăng khả năng chống đỡ của khu vực công trước những rủi ro phát sinh nợ từ phía các ngân hàng quốc doanh (nếu có) trong bối cảnh nguồn vốn bị suy yếu.

Đề xuất này của IMF được các chuyên gia phân tích độc lập đánh giá là nêu bật được hướng giải quyết cụ thể để áp dụng triển khai trong thực tiễn, bên cạnh cam kết từ lâu của Chính phủ rằng sẽ cân đối thu chi ngân sách tốt hơn nhằm tạo lớp đệm tài khóa giúp kiểm soát và đảm bảo các khoản đầu tư hạ tầng quan trọng hay chi dịch vụ công. Vấn đề băn khoăn nằm ở chỗ: Lấy nguồn lực tài chính ứng trước ở đâu để hiện thực hóa “gợi ý” bơm tiền tái cấu trúc nhóm ngân hàng quốc doanh này của IMF?

Đầu tiên, theo IMF, Chính phủ có thể lấy nguồn lực từ chính chương trình cổ phần hóa và thoái vốn các tập đoàn, tổng công ty mà Nhà nước sở hữu đa số. Nguồn thu này ước đạt 100.000 tỉ đồng trong năm 2015 và các năm tiếp theo. Trên thực tế, kể từ khi quá trình cổ phần hóa được đẩy mạnh (tính lũy kế từ năm 2011 đến cuối năm ngoái đã cổ phần hóa gần 1.100 doanh nghiệp nhà nước), việc sử dụng nguồn thu từ hoạt động này chỉ được tập trung vào 2 hoạt động chính. Theo đó, nguồn thu thuần còn lại, sau khi trừ đi giá trị vốn đầu tư ghi trên sổ sách kế toán, chi phí thoái vốn và thực hiện nghĩa vụ thuế (nếu có) sẽ dùng vào việc thực hiện chính sách đối với người lao động và để Nhà nước tái đầu tư phát triển sản xuất kinh doanh. Cụ thể, Bộ Tài chính dự kiến sẽ dùng 35.000 tỉ đồng cho việc xây dựng bệnh viện, nông thôn mới nhưng dành tới 40.000 tỉ đồng để đưa vào cân đối ngân sách.

Tiếp đến, các chuyên gia kinh tế đầu ngành của IMF đưa ra giải pháp tái cấu trúc nguồn thu ngân sách quốc gia trực tiếp dựa vào ban hành chính sách thuế mới liên quan đến tăng thuế, phí trong lĩnh vực môi trường, nguyên nhiên liệu. Ngoài ra, theo ông Jonathan Dunn, Việt Nam hoàn toàn có thể cân nhắc áp dụng mức thuế thu từ hoạt động đầu tư (trong đó tập trung là đầu tư kinh doanh bất động sản và giao dịch đầu tư chứng khoán). Khuyến nghị này có cơ sở, vì năm 2015 ngân sách quốc gia ghi nhận có 748.000 tỉ đồng đến từ hoạt động thu thuế và phí, đạt 102,2% dự toán năm.

Cuối cùng, vấn đề trọng tâm vẫn là nâng cao uy tín quốc gia. Chính phủ cần có động thái mạnh mẽ hơn trong việc thực hiện đúng lộ trình cam kết liên quan đến “3 mũi tên” quan trọng: Đảo ngược xu hướng tăng nợ công; giảm thâm hụt ngân sách về mức trung bình 4% trong giai đoạn 2016-2020; và giữ ổn định vĩ mô như lạm phát, lãi suất. Nếu lạm phát cơ sở có dấu hiệu tăng trở lại, Chính phủ cần xem xét áp dụng chính sách nới lỏng định lượng có biên độ thông qua tỉ giá hối đoái linh hoạt.

|

Mặt khác, theo IMF, mục tiêu giảm thâm hụt ngân sách bớt đi 0,75 điểm phần trăm GDP mỗi năm sẽ khả thi, nếu Việt Nam tiến hành cải cách và tái cấu trúc khối ngân hàng quốc doanh. Bởi lẽ, điều này sẽ giúp đẩy GDP thực lên 7% trong trung hạn và giảm rủi ro nợ dưới chuẩn.

Tuy nhiên, một câu hỏi đặt ra là vì sao IMF lại gợi ý tái cấu trúc hiệu quả của nhóm ngân hàng trước tiên. Lời giải nằm trong chính cấu trúc nội tại của mô hình phát triển kinh tế quốc gia và những hệ lụy từ mô hình này.

Củng cố nguồn lực nội địa

Xưa nay tăng trưởng kinh tế của Việt Nam phụ thuộc rất lớn vào nguồn cung tín dụng ngân hàng. Năm ngoái, mức tăng trưởng tín dụng và tăng trưởng M2 đều ở mức cao gấp 3 lần mức tăng trưởng GDP thực. Giáo sư kinh tế học gốc Việt, ông Lê Văn Cường, nguyên Phó Giám đốc Khoa học của Viện Khoa học Xã hội và Nhân văn Quốc gia Pháp (INSHS) và chuyên gia kinh tế Nguyễn Xuân Thành, Giám đốc Chương trình Giảng dạy Kinh tế Fulbright, đều có cùng quan điểm. Đó là hiện tại mô hình tăng trưởng kinh tế Việt Nam đang dựa vào tăng nguồn cung tiền vào lưu thông qua hệ thống ngân hàng nhờ duy trì chính sách nới lỏng tiền tệ, nhằm thúc đẩy tăng trưởng GDP, hơn là đến từ năng lực sản xuất của nền kinh tế (cốt lõi là việc tạo ra doanh số thông qua gia tăng sức sản xuất, nâng cao năng lực cạnh tranh quốc tế của các doanh nghiệp trọng yếu và gia tăng sức cầu tiêu dùng nội địa).

Theo báo cáo mới nhất của World Bank, trong bối cảnh tổng nợ công vẫn tăng nhanh và khi cầu tiêu dùng nội địa đã phần nào được cải thiện thì lý do tăng chi ngân sách để kích cầu cũng không còn cần thiết. Như vậy, cái lý của IMF hẳn có cơ sở vì rất khó để xảy ra phép màu tăng trưởng nào trong trung hạn nhằm duy trì sức bật GDP, nếu không dồn nguồn lực quốc gia vào việc tu sửa guồng máy cốt lõi của mô hình kinh tế hiện tại là nhóm ngân hàng quốc doanh. Đi sâu hơn, đó chính là hiệu chỉnh lại chất lượng tài sản đảm bảo và hiệu quả kinh doanh. Theo IMF, tăng trưởng tín dụng của hệ thống ngân hàng chỉ nên đặt dưới mức 15%/năm cùng với duy trì các chính sách tiền tệ và vĩ mô linh hoạt để tỉ lệ nợ trên GDP nằm trong ngưỡng cho phép.

Trong một diễn biến khác, Việt Nam gần như phải duy trì 15% ngân sách trong trung hạn dành cho trả lãi và đáo hạn nợ gốc các khoản vay, đặc biệt trong bối cảnh tài khóa đầu năm 2016 vẫn chưa “dễ thở”. Ngay cả khi phải chịu áp lực về bội chi ngân sách gần đạt ngưỡng báo động 65% GDP trong năm nay thì khả năng cắt giảm khoản chi thường xuyên (vượt 7,9% kế hoạch), chi đầu tư phát triển (vượt chi 21,6% kế hoạch) đã hầu như không khả thi trong năm 2015.

Nhóm giải pháp thứ hai mà IMF đưa ra nhằm giảm sự phụ thuộc vào nguồn vốn ngân sách, đồng thời tiết kiệm chi phí đi vay thương mại là cải cách công ty xử lý nợ VAMC. Nhìn vào các chỉ số đo lường hiệu quả của hệ thống ngân hàng Việt Nam trong vài năm gần đây sẽ hiểu được vì sao IMF lại đưa ra khuyến nghị này: lợi nhuận trên tổng tài sản (ROA) chỉ đạt 0,5% và lợi nhuận trên vốn chủ sở hữu (ROE) 6,25%, thấp hơn rất nhiều so với mức trung bình hệ thống ngân hàng tại các quốc gia đang phát triển (so với mức 2% và 15% tương ứng). Hiện trạng này phản ánh sự tồn tại trong thời gian dài của các khoản vay kém chất lượng hoặc dưới chuẩn.

Rõ ràng, muốn giảm thâm hụt ngân sách, từ đó giúp cải thiện niềm tin của nhà đầu tư và mức độ tín nhiệm của Việt Nam trên thị trường vốn, việc thiết lập cơ chế quản lý VAMC là gốc rễ của bài toán củng cố nguồn lực nội địa. Nợ xấu toàn hệ thống trên giấy tờ (đã giảm xuống mức 3% so với tổng số cho vay) chưa phản ánh đầy đủ bản chất của vấn đề. Một phần con số báo cáo giảm nợ xấu có được là do chuyển khối lượng nợ xấu tương đương khoảng 4,8% tổng dư nợ sang VAMC.

Tuy các ngân hàng bị yêu cầu phải dần dần trích lập dự phòng cho số nợ xấu chuyển sang VAMC, nhưng rủi ro tín dụng và rủi ro nguồn vốn liên quan vẫn chưa được giải quyết triệt để, nhất là khi chỉ khoảng 10% số nợ xấu chuyển sang VAMC được giải quyết, tương ứng 10 tỉ USD. Nếu tính gộp cả nợ xấu do VAMC nắm giữ, tổng nợ xấu toàn hệ thống trên thực tế sẽ vượt 7% (theo World Bank).

|

Mặt khác, IMF chỉ ra bản chất của cơ chế là chỉ dịch chuyển nợ từ khối ngân hàng sang phía công ty do Nhà nước chịu trách nhiệm; các tổ chức tín dụng vẫn phải mua lại khoản nợ trong thời gian từ 5-10 năm sau khi đã trích lập dự phòng. Điều này đồng nghĩa với việc các ngân hàng tốn một khoản vốn “chết” cho phần trích lập ít có khả năng đưa vào kinh doanh. Cơ chế nói trên là nguyên nhân khiến các ngân hàng thương mại thiếu động lực giải quyết triệt để các khoản nợ xấu. Hơn nữa, tiến trình định giá, tái cấu trúc nhóm nợ cũng phức tạp và còn thiếu minh bạch dưới góc nhìn của nhà đầu tư quốc tế. Vì vậy, thị trường giao dịch nợ còn là một tương lai dài. Trong khi đó, vì Việt Nam đã gia nhập nhóm nước có thu nhập trung bình nên yêu cầu tỉ lệ cấp tín dụng so với nguồn vốn huy động (LTD) trên toàn hệ thống ngân hàng sẽ tăng, trực tiếp gây áp lực lên thanh khoản.

Ưu tiên dòng vốn nội

Ảnh hưởng từ các thảm họa thiên nhiên thời gian qua đã tác động trực tiếp đến nhiều doanh nghiệp tư nhân hoạt động trong các lĩnh vực liên quan và gián tiếp làm suy giảm chất lượng các khoản vay tín dụng của nhóm này tại hệ thống ngân hàng. Nếu không có biện pháp linh hoạt trong chính sách tiền tệ và ngoại hối sẽ tạo ra hiệu ứng spillbacks (theo báo cáo của IMF, được hiểu đơn giản là tạo ra tác động tiêu cực ngược trở lại), gia tăng nợ khu vực tư nhân, dẫn đến rủi ro tín nhiệm quốc gia.

Chỉ riêng nửa đầu năm nay, trong khi tổng thu ngân sách mới đạt 39% kế hoạch năm thì mức thâm hụt ngân sách đã chạm gần 3,1 tỉ USD. Nguyên do chính là thâm hụt tài khóa lớn, kể cả các khoản ngoài ngân sách, phần lớn được bù đắp từ nguồn vay nợ trong nước. Để làm giảm sức ép này, trong 5 tháng đầu năm 2016, Bộ Tài chính đã phát hành 147.000 tỉ đồng trái phiếu trong nước để bù đắp thâm hụt và đầu tư phát triển.

Theo ông Jonathan Dunn, nhiều khả năng kế hoạch phát hành trái phiếu chính phủ bằng đồng USD ra thị trường quốc tế trong năm nay và năm sau sẽ được lùi lại để ưu tiên thu hút nguồn lực trong nước. Cụ thể, tỉ lệ dùng vốn ngắn hạn để mua trái phiếu kho bạc đã được tăng từ 15% lên 25% (đối với ngân hàng thương mại quốc doanh) và 35% (đối với chi nhánh của ngân hàng nước ngoài). Một số biện pháp quản lý tín dụng thận trọng sẽ được áp dụng trong thời gian tới, qua các thông tư để điều chỉnh giảm mức trần vốn ngắn hạn dùng cho vay trung và dài hạn, tăng trọng số rủi ro đối với cho vay bất động sản.

Một điều đáng chú ý là trong cả năm 2015, tổng khối lượng huy động qua kênh trái phiếu chính phủ đạt gần 11,5 tỉ USD (gần 257.000 tỉ đồng), trong đó tập trung vào kỳ hạn 5 năm chiếm gần 46%. Việc hạn chế phát hành kỳ hạn dưới 3 năm cho thấy quyết tâm của cơ quan điều hành trong nỗ lực vẽ lại đường cong lãi suất cơ sở cho toàn thị trường. Theo hướng đó, tình trạng huy động vốn ngắn hạn tài trợ cho các khoản vay hoặc đầu tư dài hạn được hy vọng sẽ được khống chế dần, tạo điều kiện thực hiện mục tiêu bình ổn thị trường lãi suất trong trung hạn.

Còn về lâu dài, nếu Việt Nam tiếp tục thực hiện tái cơ cấu kinh tế theo chiều sâu thì mới có thể đẩy nhanh tăng trưởng kinh tế, đặc biệt khi năng suất lao động đang giảm đi rõ rệt.

Trong 6 tháng đầu năm 2016, các nhà đầu tư nước ngoài đã cam kết 11,3 tỉ USD, tăng 105% so với cùng kỳ năm ngoái. Số vốn giải ngân cũng đạt 7,3 tỉ USD, tăng 15%. Việt Nam tính đến nay đã tiếp nhận đầu tư từ trên 100 quốc gia và vùng lãnh thổ với tổng vốn cam kết khoảng 290 tỉ USD thuộc nhiều lĩnh vực khác nhau. Các doanh nghiệp đầu tư nước ngoài đóng góp khoảng 18% GDP, gần 1/4 tổng vốn đầu tư, 2/3 tổng giá trị xuất khẩu và hàng triệu việc làm trực tiếp và gián tiếp.

Rõ ràng, để nền kinh tế Việt Nam không thành “hổ giấy”, trở thành một điểm nóng thu hút dòng vốn quốc tế, các nhà điều hành Việt Nam vẫn cần phải thực hiện những bước đi cụ thể, quyết liệt và khả thi.

|

Phỏng vấn ông Jonathan Dunn, Trưởng Đại diện Quỹ IMF tại Việt Nam

Trong báo cáo, IMF khuyến nghị sử dụng ngân sách để tái cấp vốn cho ngân hàng quốc doanh giá trị khoảng 2,5% GDP. Tại sao tập trung vào khối ngân hàng quốc doanh thay vì một gói kích cầu tổng thể cho nền kinh tế? Quan điểm của chúng tôi là một số ngân hàng quốc doanh cũng như thương mại cổ phần đang thiếu hụt vốn và tình trạng tài chính của họ cần được cải thiện. Tôi cũng muốn nhấn mạnh rằng việc tái cấp vốn này phải là một phần của kế hoạch cải tổ sâu rộng ngành ngân hàng, đặc biệt là cải thiện năng lực quản trị và hiệu quả kinh doanh. Việc cứ bỏ thêm vốn vào một bộ máy cũ đã gây thiệt hại không phải là giải pháp mà chúng tôi khuyến khích. Nếu Chính phủ có thể bán lại được cổ phần trong các ngân hàng quốc doanh với giá cao hơn sau khi đã dọn dẹp bảng cân đối tài chính và cải thiện tình hình kinh doanh, thì sẽ nhận lại được doanh thu tốt. Ông đánh giá thế nào về việc đưa ra thuế thu từ hoạt động đầu tư (capital gains tax) mà Chính phủ đang xem xét? Thực ra, Việt Nam cũng đã có thuế thu từ hoạt động đầu tư rồi, chỉ là rất khác so với thông thường mà thôi. Thuế đánh lên giao dịch cổ phiếu là rất thấp, ở mức 0,1%, coi như bằng không. Vấn đề chính ở đây là nguồn thu ngân sách đang đi xuống những năm gần đây. Thuế thu từ hoạt động đầu tư là một giải pháp có thể xem xét. Bằng cách áp mức thuế 10-15%, Chính phủ có thể thu về khá nhiều. Nói về bất động sản, Việt Nam là một trường hợp đặc biệt vì không có thuế bất động sản, mà chỉ có phí sử dụng đất, vốn không đáng kể. Trong 20 năm qua, rất nhiều giá trị đã được tạo ra trong lĩnh vực bất động sản, mà lại không bị đánh thuế giống như nhiều nước khác. Chúng tôi khuyến khích Chính phủ cải thiện tình hình tài chính bằng cách tăng nguồn thu cũng như điều chỉnh lại chi phí. Từ đó, thâm hụt ngân sách có thể được cắt giảm. Như vậy, Chính phủ sẽ không phải đi vay nhiều và có thêm nguồn vốn cho khu vực tư nhân và hệ thống tài chính. Ông nghĩ Việt Nam nên làm gì để ứng phó với nguy cơ chiến tranh tiền tệ từ các nước xung quanh? Chúng tôi không bình luận về các diễn biến tỉ giá ngắn hạn, nhưng có thể thấy nền kinh tế Việt Nam có mối quan hệ chặt chẽ với thế giới và kim ngạch thương mại hiện đã bằng khoảng 160% GDP. Về mặt thương mại, nền kinh tế Việt Nam có độ mở rất cao, thuộc hàng cao nhất thế giới, nhưng về mặt thị trường tài chính thì vẫn chưa phát triển bằng các nước trong khu vực. Việt Nam có thể chuẩn bị tốt hơn cho các cú sốc bên ngoài bằng chính sách tiền tệ linh hoạt hơn. Nó cho phép tiền đồng đóng vai trò giảm sốc cho các tác động từ bên ngoài lẫn bên trong. Như bạn đã thấy từ năm ngoái tới nay, Chính phủ đang có các công cụ để kiểm soát được chính sách tiền tệ mà vẫn giữ tỉ giá linh hoạt và bảo vệ quỹ dự trữ ngoại tệ. Hệ thống ngân hàng Việt Nam có các chỉ số ROE và ROA rất thấp so với các nước khác. Việt Nam có thể thực hiện cải cách hệ thống ngân hàng ra sao? Các ngân hàng có thể cải thiện quy trình thẩm tra (due diligence) chất lượng tín dụng, cắt giảm chi phí quản lý... nhưng tôi không nghĩ vấn đề lớn nhất của ngành ngân hàng là năng lực quản trị chưa tốt. Có nhiều ngân hàng kinh doanh rất tốt, nhưng mức trung bình của cả hệ thống bị ảnh hưởng bởi một số ngân hàng quốc doanh, vốn cho vay đối với các doanh nghiệp nhà nước làm ăn kém hiệu quả. Tình trạng thiếu hiệu quả của khối doanh nghiệp nhà nước đã làm ảnh hưởng tới hệ thống ngân hàng. Do đó, vấn đề cốt yếu là phải điều phối được các nguồn lực tài chính tới tay những người có thể sử dụng chúng hiệu quả nhất. Theo tôi, năng suất của khối doanh nghiệp tư nhân hiện bị ảnh hưởng đáng kể bởi khó khăn trong việc tiếp cận vốn. Và họ có thể hiệu quả hơn nếu nhận được nguồn vốn để cải thiện năng suất. Ông có quan điểm thế nào về việc giải quyết nợ xấu trong hệ thống ngân hàng? Các khoản nợ xấu là một gánh nặng đối với hệ thống tài chính. Chúng tôi ủng hộ một cách xử lý nhanh chóng, một phần là tái cấp vốn cho ngân hàng, phần nữa là có thể cấp vốn nhiều hơn cho VAMC để công ty này hấp thụ được các khoản nợ. Ngoài ra, nếu không có nguồn vốn ngoại mà chỉ có vốn nội, có lẽ là không đủ để tái cấu trúc các khoản nợ hiện nay. Để thu hút được vốn nước ngoài vào thị trường nợ Việt Nam, phải tính đến vấn đề quyền sở hữu các tài sản cơ sở (underlying assets). Việc khối ngoại chưa được phép sở hữu các tài sản này là một rào cản. Tôi được biết là họ đã có trao đổi với Chính phủ về vấn đề này và tôi cho rằng nó đang được xem xét. |

Minh Nguyệt – Tuấn Minh

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Hải Đăng

-

Nguyễn Mai

English

English

_172329317.jpg)

_151550660.jpg?w=158&h=98)