© Copyright 2009-2016 Tạp chí Nhịp Cầu Đầu Tư

All rights reserved

N ếu trong năm 2021, Việt Nam ngoạn mục vượt qua đại dịch khi đạt được nhiều thành tựu kinh tế ấn tượng thì sang năm 2022 kinh tế bắt đầu giảm tốc sau khi chiến sự Nga - Ukraine nổ ra. Trong bối cảnh địa chính trị thế giới có nhiều bất ổn vào nửa cuối năm 2022, lạm phát trong nước tăng nhanh lên đến gần 5%, lãi suất cho vay vượt 10% và tỉ giá có khi vượt 24.500 VND/USD trước nhiều sức ép. Trong bối cảnh vĩ mô bất ổn khiến cầu thị trường trong và ngoài nước đều suy yếu, doanh nghiệp Việt Nam đối mặt với những khó khăn chưa từng có trong 10 năm qua.

“Năm 2022 kinh tế Việt Nam đã có kỳ tích, nói kỳ tích cũng hơi quá, đó là tăng trưởng đạt 8,02%. Bên cạnh đó, kinh tế Việt Nam cũng có sự khác biệt, không bình thường, đó là tăng trưởng cao nhưng lạm phát thấp”, Phó Giáo sư - Tiến sĩ Trần Đình Thiên, nguyên Viện trưởng Viện Kinh tế Việt Nam, nhận định.

Trong bối cảnh này, doanh nghiệp trong danh sách TOP50 2023 do Tạp chí NCĐT thực hiện cũng được ví như “kỳ tích vượt bão” khi đạt những con số ấn tượng. Theo khảo sát của Công ty Chứng khoán Thiên Việt (TVS), Top 50 công ty kinh doanh hiệu quả nhất chiếm 21,6% doanh thu toàn thị trường chứng khoán niêm yết, đạt gần 42 tỉ USD với mức tăng trưởng 3,4% so với năm 2021. 40% lợi nhuận sau thuế của toàn thị trường được đóng góp bởi TOP50, ở mức 7,8 tỉ USD và gấp 7,3 lần so với mức tăng trưởng 5,4% của toàn thị trường.

Xét về hiệu quả hoạt động thông qua tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE), ROE TOP50 trung bình đạt 19%, cao hơn khoảng 1,8 lần ROE toàn thị trường niêm yết (11%). Đáng chú ý, ngân hàng là ngành có số lượng công ty góp mặt lớn trong TOP50 những năm qua, nhưng năm nay bảng xếp hạng chứng kiến sự tham gia của nhiều công ty đến từ đa dạng các nhóm ngành khác nhau như vận tải, tiêu dùng, xây dựng và vật liệu, công nghệ thông tin... Trong đó, các công ty ngành hóa chất và phân bón tiếp tục góp mặt vào danh sách bình chọn với kết quả kinh doanh vượt trội khi đã tận dụng tốt cơ hội tăng trưởng xuất khẩu trong bối cảnh nguồn cung toàn cầu bị thắt chặt do ảnh hưởng của cuộc xung đột Nga - Ukraine.

Các nhóm ngành tiêu biểu trong TOP50 bao gồm dịch vụ tài chính, hóa chất - phân bón, xây dựng - vật liệu và bán lẻ với mức tăng trưởng doanh thu vượt trội lần lượt 46,4%, 43,5%, 33,2% và 23,1%. Ngân hàng vẫn là ngành có mức tăng trưởng lợi nhuận sau thuế tốt (91%), giữ vai trò trụ cột cho thị trường chung.

Dòng tiền đáo hạn từ kênh tiết kiệm lãi suất thấp chảy qua kênh đầu tư chứng khoán với tỉ suất sinh lợi cao hơn, kết hợp với kỳ vọng tăng lượng vay ký quỹ nhờ lãi suất vay thấp đã tạo sức hút cho thị trường chứng khoán. Những công ty môi giới có lợi thế về nhà đầu tư bán lẻ và mức độ số hóa cao như SSI, VNDirect sẽ được hưởng lợi. Khi hoạt động cho vay ký quỹ cải thiện, những công ty có tiềm năng tăng trưởng cho vay và tìm được mức chênh lệch lãi suất cao trong hoạt động này như SSI cũng sẽ hưởng lợi. Khi thu nhập của toàn thị trường chứng khoán được tăng lên nhờ lãi suất duy trì ở mức thấp, hiệu quả đầu tư trong danh mục đầu tư của các công ty chứng khoán cũng được cải thiện.

Bắt đầu từ cuối quý II/2023, dòng vốn vào thị trường chứng khoán đã có những dấu hiệu tích cực. Theo báo cáo của VNDirect, tổng lượng tiền nhàn rỗi của các nhà đầu tư đạt khoảng 61.000 tỉ đồng, giảm 36% so với mức đỉnh cuối quý I/2022 nhưng tăng nhẹ 3% so với quý trước. Số lượng tài khoản mở mới tăng gấp 3,6 lần so với quý trước sau nhiều tháng sụt giảm đáng kể khi khách hàng chuyển sang kênh đầu tư tiền gửi kỳ hạn để hưởng lợi trong bối cảnh lãi suất cao.

Sau đợt cắt giảm lãi suất điều hành đầu tiên của Ngân hàng Nhà nước vào tháng 3/2023, thanh khoản thị trường có dấu hiệu phục hồi mạnh mẽ, giá trị giao dịch trung bình hằng ngày trên 3 sàn chính đạt gần 16.000 tỉ đồng trong quý II/2023, tăng 27% so với quý trước. Với kỳ vọng lãi suất chính sách sẽ duy trì ở cùng mức với giai đoạn năm 2021, VNDirect cho rằng giá trị giao dịch bình quân thị trường có thể sẽ đạt 20.000-25.000 tỉ đồng trong nửa cuối năm nay.

Với gần 90 công ty chứng khoán trên thị trường, ngành chứng khoán đang rất phân mảnh. Là 1 trong 5 công ty chứng khoán có thị phần lớn nhất, SSI có lượng khách hàng cá nhân lớn, là lợi thế cạnh tranh để tăng thị phần trong bối cảnh lượng khách hàng cá nhân trong nước chiếm hơn 80% giá trị giao dịch trong những tháng qua. Với lợi nhuận 563 tỉ đồng vào quý II/2023, SSI đã hoàn thành 52% kế hoạch lợi nhuận trước thuế trong nửa đầu năm nay. Trong 4 nghiệp vụ chính, lợi nhuận của SSI chủ yếu đến từ hoạt động cho vay ký quỹ và tự doanh. Trong khi đó, nghiệp vụ môi giới tạo ra lợi nhuận không đáng kể vì phần lớn doanh thu để bù đắp cho chi phí. Mặc dù chỉ hoàn thành 32% kế hoạch doanh thu của năm, SSI được kỳ vọng sẽ hoàn thành kế hoạch cả năm nếu thị trường thuận lợi.

TVS cũng có đà tăng trưởng ấn tượng. Kết thúc quý II/2023, công ty chứng khoán này ghi nhận doanh thu hoạt động hợp nhất đạt 344,15 tỉ đồng, tăng 77,5% so với cùng kỳ năm ngoái; lợi nhuận trước và sau thuế lần lượt đạt 148,18 tỉ đồng và 122,83 tỉ đồng. TVS cho biết, bên cạnh doanh thu hoạt động tăng do biến động tích cực của thị trường làm tăng hoạt động tự doanh và hoạt động môi giới chứng khoán. Lũy kế 6 tháng đầu năm 2023, doanh thu đạt gần 641 tỉ đồng và lợi nhuận sau thuế là 164 tỉ đồng so với mức lãi 12 tỉ đồng cùng kỳ.

Trong năm 2022, giá phân ure tăng 23-42% so với cùng kỳ năm 2021 do việc vận chuyển phân bón từ Nga gặp khó khăn và Trung Quốc hạn chế xuất khẩu phân bón. Hơn 20% sản lượng xuất khẩu thế giới đến từ 2 quốc gia này. VNDirect dự báo nguồn cung phục hồi trong khi nhu cầu yếu tiếp tục gây áp lực giảm giá ure trong quý I/2023. Giá ure sẽ tăng nhẹ từ quý II/2023 nhờ nhu cầu tiêu thụ khởi sắc nhưng vẫn sẽ duy trì ở mức thấp so với cùng kỳ.

Trong ngành, Tổng Công ty Phân bón và Hóa chất Dầu khí (DPM) có lợi thế cạnh tranh về giá hơn so với các đối thủ, nhờ ứng dụng công nghệ sản xuất đạm từ khí thiên nhiên. Ure là sản phẩm chủ lực của DPM, chiếm hơn 60% tổng doanh thu, với tốc độ tăng trưởng 20,5%/năm giai đoạn 2018-2022. Biên lợi nhuận gộp mảng ure phụ thuộc nhiều vào biến động giá khí và giá phân bón trên thế giới, dao động 30-50% và đóng góp 80-90% tổng lợi nhuận gộp giai đoạn 2018-2022.

Chủ yếu kinh doanh nội địa, DPM duy trì vị trí đứng đầu thị trường tiêu thụ phân ure trong năm 2022, chiếm 37% tổng lượng tiêu thụ cả nước. Tuy nhiên, dư địa tăng trưởng mảng ure ở thị trường trong nước đã bắt đầu bão hòa nên DPM cần tập trung đẩy mạnh xuất khẩu để thúc đẩy tăng trưởng doanh thu trong dài hạn. Tốc độ tăng trưởng sản lượng tiêu thụ ure toàn cầu được Global Market dự báo đạt 2,4% trong giai đoạn 2022-2030.

DPM có doanh thu đi ngang trong giai đoạn 2015-2020, nhưng tăng vọt gấp 1,5-2 lần trong 2 năm 2021-2022, lên mức 12.700-18.600 tỉ đồng. Động lực tăng trưởng đến từ mảng kinh doanh cốt lõi nhờ giá phân bón tăng mạnh trong bối cảnh nguồn cung phân bón suy yếu do xung đột chính trị giữa Nga và Ukraine. DPM luôn thuộc nhóm doanh nghiệp có biên lợi nhuận gộp cao trong giai đoạn 2018-2022, đạt 42% vào năm 2022. Tuy nhiên, biên lợi nhuận gộp chịu tác động mạnh từ biến động của chi phí khí thiên nhiên, vốn chiếm 70% tổng chi phí sản xuất.

Là một đại diện của ngành vật liệu xây dựng, Tập đoàn Hòa Phát (HPG) ghi nhận lợi nhuận ròng quý II/2023 đạt 1.460 tỉ đồng, tăng gấp 2,6 lần quý trước nhưng vẫn chưa bằng một nửa cùng kỳ năm ngoái. Biên lợi nhuận gộp tăng lên 10,8% từ mức 6,3% quý trước. VNDirect cho rằng lợi nhuận cải thiện nhờ hiệu suất vận hành các nhà máy cao hơn, sản lượng tiêu thụ tăng và giá nguyên vật liệu đầu vào cao đã được phản ánh trong những quý trước.

Hòa Phát được kỳ vọng hưởng lợi từ các chính sách gồm giảm lãi suất, đẩy mạnh đầu tư công và đặc biệt là nỗ lực gỡ khó cho thị trường bất động sản. Kỳ vọng nguồn cung bất động sản sẽ hồi phục trong những quý tới, sôi động trở lại kể từ nửa cuối năm 2024, qua đó thúc đẩy nhu cầu thép. Trong ngắn hạn, các thị trường xuất khẩu sẽ hỗ trợ sản lượng tiêu thụ thép của Hòa Phát. Giá nguyên liệu đầu vào nhiều khả năng sẽ giảm trong nửa cuối năm 2023 khi Trung Quốc cắt giảm sản lượng và Úc, Brazil tăng sản lượng khai thác.

Bất chấp những thách thức từ việc tiêu dùng sụt giảm, Công ty Cổ phần Thế Giới Số (Digiworld, mã DGW) ghi nhận sự hồi phục trong kết quả kinh doanh quý II/2023. Theo đó, doanh thu đạt 4.596 tỉ đồng, tăng 16% so với quý trước, trong khi lợi nhuận gộp tăng 51% so với cùng kỳ. Tuy nhiên, chi phí bán hàng tăng đáng kể nhằm hỗ trợ khách hàng trong cuộc chiến giá đã dẫn đến biên lợi nhuận hoạt động đi ngang so với quý trước là 2,4%. Công ty thu về 83 tỉ đồng lợi nhuận ròng trong quý II/2023.

Giá trị vốn hóa của các công ty trong TOP50 đạt khoảng 80 tỉ USD, chiếm 34% giá trị vốn hóa toàn thị trường. 16 công ty có giá trị vốn hóa tỉ USD xuất hiện trong bảng tổng sắp năm nay chiếm đến 29% giá trị vốn hóa toàn thị trường và đều là các doanh nghiệp đầu ngành trong lĩnh vực hoạt động. Tính đến tháng 4/2023 Vietcombank (VCB) đứng đầu về giá trị vốn hóa doanh nghiệp, ở mức 18,5 tỉ USD, theo sau là Vinhomes (VHM) và Vinamilk (VNM) lần lượt đạt vốn hóa 9,7 tỉ USD và 6,6 tỉ USD. So với năm trước, số lượng thành viên câu lạc bộ tỉ USD đã giảm gần 1/4.

Trải qua 12 năm, có 5 doanh nghiệp duy trì tốc độ tăng trưởng bền vững và xuất hiện đều đặn trong bảng xếp hạng là Hòa Phát, FPT, Nhựa Bình Minh (BMP), Vinamilk, Dược Hậu Giang (DHG). Đây là những doanh nghiệp có chiến lược tập trung vào hoạt động kinh doanh cốt lõi, tầm nhìn chiến lược rõ ràng, năng lực đội ngũ lãnh đạo cao, minh bạch thông tin...

Tăng trưởng vững chắc nhờ mảng công nghệ, FPT đã ghi nhận doanh thu thuần 6 tháng đầu năm 2023 tăng 22% so với cùng kỳ, lên 24.000 tỉ đồng. Mảng công nghệ với tăng trưởng doanh thu mạnh mẽ từ thị trường Nhật và châu Á - Thái Bình Dương đã đóng góp 59% vào tổng doanh thu, phần còn lại đến từ mảng viễn thông, giáo dục và các lĩnh vực khác. Lợi nhuận ròng tăng 20,5% lên 3.000 tỉ đồng. Ngoài mảng công nghệ được kỳ vọng sẽ tăng trưởng ổn định trong năm 2023-2024, biên lợi nhuận gộp của FPT được VNDirect dự báo sẽ tiếp tục cải thiện nhờ đẩy mạnh mảng chuyển đổi số với biên lợi nhuận cao trong mảng công nghệ.

Bảng xếp hạng TOP50 dựa trên các tiêu chí định lượng mà chưa xét đến yếu tố định tính như quản trị doanh nghiệp, minh bạch thông tin... Các tiêu chí này mới chỉ phản ánh kết quả quá khứ và thực tại của doanh nghiệp và chưa phản ánh hết tiềm năng dài hạn của công ty. Các công ty trong giai đoạn tăng vốn và mở rộng đầu tư sẽ tạm thời chịu mức ROE thấp hơn và có thể bị xếp hạng thấp hơn hoặc không vào TOP50. Tuy nhiên, rất có thể 3-5 năm sau, khi các khoản đầu tư này bắt đầu thu lợi nhuận, những doanh nghiệp này sẽ vào TOP50 và xếp hạng cao.

Nhiều phân tích cho thấy động lực tăng trưởng chính cho nền kinh tế Việt Nam trong 6 tháng cuối năm 2023 chủ yếu đến từ các chính sách hỗ trợ kinh tế của Chính phủ. Theo Tiến sĩ Cấn Văn Lực, Kinh tế trưởng BIDV, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, với kịch bản tiêu cực là kinh tế thế giới suy thoái nặng hơn, tận dụng được ít cơ hội từ các động lực tăng trưởng mới, tăng trưởng dự báo là 4,4-4,5%. Tuy nhiên, với kịch bản tích cực là kinh tế thế giới sớm phục hồi, và khai thác được các động lực tăng trưởng mới, tăng trưởng có thể đạt 5,5-6%.

Giới chuyên gia kinh tế kỳ vọng lợi nhuận của các doanh nghiệp trên sàn phục hồi trong giai đoạn 2023-2024. Chính phủ sẽ tiếp tục đưa ra các biện pháp hỗ trợ nhằm phục hồi kinh tế. Những biện pháp này bao gồm mở rộng chính sách tài khóa lẫn tiền tệ. Kết quả kinh doanh của các doanh nghiệp niêm yết được dự báo sẽ phục hồi trong 6 tháng cuối năm nhờ lãi suất hạ và chính sách kích cầu của Chính phủ. VNDirect dự phóng tăng trưởng của các doanh nghiệp niêm yết trên sàn HOSE là 10,4% trong năm 2023 và 19,3% năm 2024.

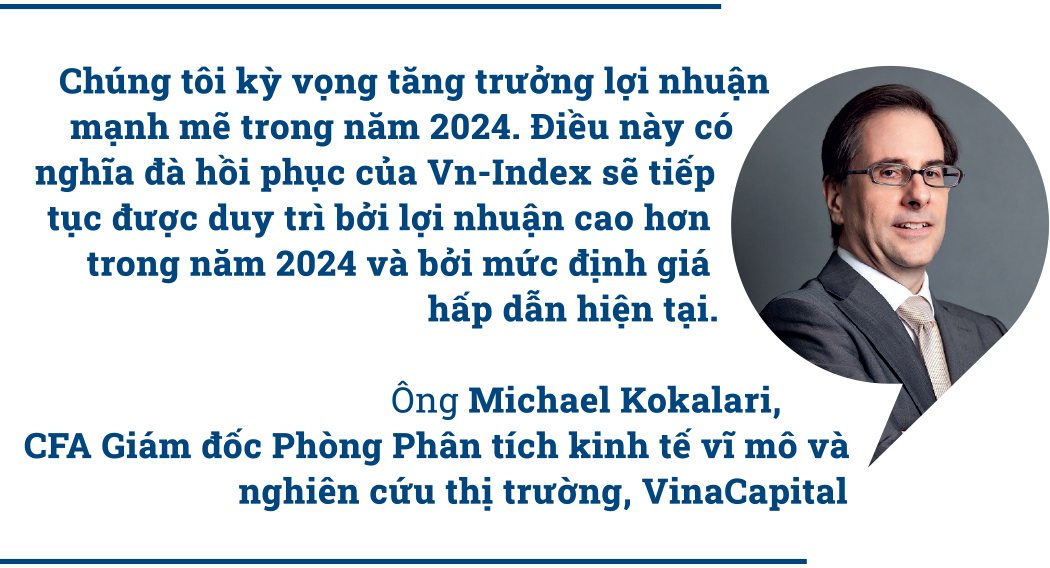

Ông Michael Kokalari, CFA, Giám đốc Phòng Phân tích kinh tế vĩ mô và nghiên cứu thị trường, VinaCapital, kỳ vọng sự phục hồi mạnh mẽ về tăng trưởng GDP và tăng trưởng lợi nhuận vào năm sau sẽ đẩy giá cổ phiếu tăng cao hơn. “Chúng tôi kỳ vọng tăng trưởng lợi nhuận mạnh mẽ trong năm 2024. Điều này có nghĩa đà hồi phục của VN-Index sẽ tiếp tục được duy trì bởi lợi nhuận cao hơn trong năm 2024 và bởi mức định giá hấp dẫn hiện tại. Tỉ lệ P/E của VN-Index năm 2023 hiện thấp hơn 30% so với trung bình 5 năm qua và thấp hơn 10% so với định giá P/E của các thị trường trong khu vực”, đại diện VinaCapital dự báo.

Ông Hồ Nhật Quang, Giám đốc Đầu tư, Công ty Quản lý Quỹ Thiên Việt (TVAM), dự báo triển vọng lợi nhuận của các doanh nghiệp niêm yết dự kiến tăng trưởng mạnh trở lại trong năm 2024 khi mặt bằng lãi suất vẫn duy trì ở mức thấp, việc thị trường chứng khoán ở tình trạng quá bán như hiện nay tạo ra nhiều cơ hội đầu tư tốt trong 6-12 tháng tới. “Tuy nhiên, thị trường nhiều khả năng sẽ phân hóa mạnh, chứ khó có một nhịp tăng đồng đều như 10 tháng qua, nhiều nhóm ngành đã tăng vượt kỳ vọng sẽ phải điều chỉnh trở lại để tìm vùng cân bằng. Do đó, việc chọn nhóm ngành trong giai đoạn này là rất cần thiết. Nhóm ngành có nhiều lợi thế là nhóm đang được hưởng lợi bởi các yếu tố vĩ mô như dầu khí, ngân hàng, hóa chất...”, ông nói thêm.

Trong bối cảnh xuất khẩu và đầu tư chưa thể sớm khôi phục, tiêu dùng đóng vai trò quan trọng đối với tăng trưởng GDP trong nửa cuối năm 2023 cũng như năm 2024 và 2025. Ngành chứng khoán được hưởng lợi cả đầu vào khi chi phí vốn giảm, lẫn đầu ra nhờ tăng nhu cầu vay ký quỹ và thanh khoản thị trường được cải thiện. Ngành ngân hàng cũng được hưởng lợi khi lãi suất huy động thường giảm nhanh hơn lãi suất cho vay.

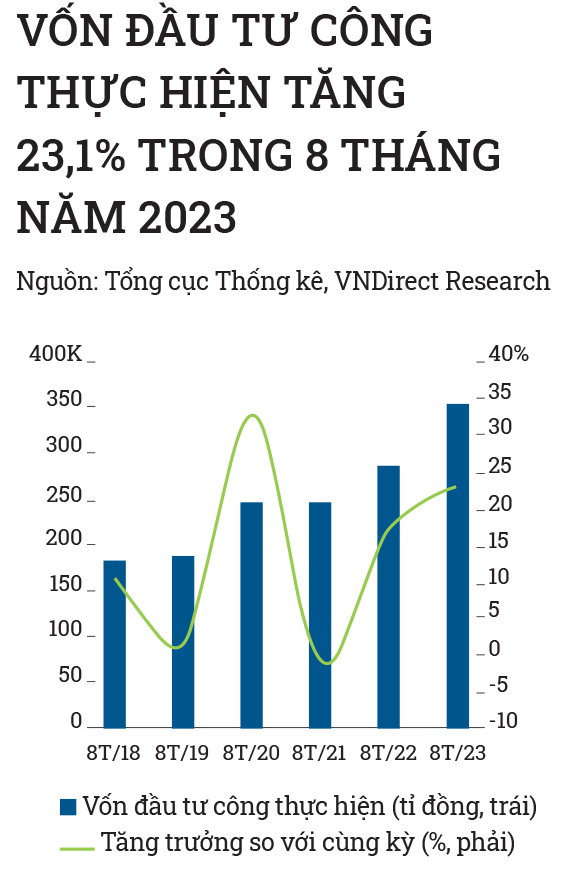

Trong năm 2023, giải ngân vốn nhà nước được kỳ vọng sẽ tăng 25% so với thực hiện trong năm trước. Đầu tư công sẽ tăng tốc trong những tháng tới nhờ những nỗ lực gần đây của Chính phủ. Vì vậy, các công ty xây dựng cơ sở hạ tầng được chỉ định thầu cho các dự án lớn và các công ty cung cấp vật liệu xây dựng sẽ được hưởng lợi nhiều nhất.

“Ngành xây dựng hạ tầng được kỳ vọng hưởng lợi lớn từ giải ngân đầu tư công. Từ cuối năm 2022 và đầu năm 2023 nhiều dự án lớn tồn đọng đã dần được hoàn thiện tạo điều kiện cho dự án mới được triển khai trong thời gian tới”, ông Nguyễn Việt Quang, Giám đốc Kinh doanh, Công ty Chứng khoán Yuanta Việt Nam, nhận định. Bên cạnh đó, nhóm đầu tư công như đá, thép và một số doanh nghiệp thi công trúng các gói thầu cũng có thể tiếp tục hút dòng tiền.

Chuyên gia phân tích tin rằng giải ngân đầu tư từ khối doanh nghiệp nhà nước sẽ đi vào lĩnh vực năng lượng. Song song đó, hoạt động E&P ngành dầu khí sẽ được đẩy mạnh để tăng cường nguồn cung cấp năng lượng. Bên cạnh đó, việc phê duyệt Quy hoạch điện VIII cũng khiến ngành điện sang trang.

Quy hoạch điện VIII đã mở ra một chương mới cho ngành điện Việt Nam, tập trung phát triển các nguồn điện sạch hơn như điện khí và năng lượng tái tạo. Các nhà phân tích của VNDirect kỳ vọng nhu cầu phát triển cơ sở hạ tầng điện nhằm hiện thực hóa tham vọng “xanh” sẽ tạo khối lượng công việc nhiều. Trong giai đoạn đầu, các doanh nghiệp xây lắp điện được kỳ vọng sẽ hưởng lợi sớm nhất, theo sau là chủ đầu tư các nhà máy điện.