TPBank tiên phong số hóa

Ảnh: TL.

Sau gần một thập kỷ kiên định với chiến lược chuyển đổi số, từ một ngân hàng nhỏ và non trẻ, TPBank đã vươn mình trở thành một ngân hàng có tiềm lực mạnh về tài chính, công nghệ và thương hiệu, duy trì đà tăng trưởng trong một năm 2020 đầy sóng gió.

Trong 5 năm gần nhất, tăng trưởng tín dụng của TPBank luôn quanh mức 30% trở lên. Hoạt động huy động vốn cũng được chú ý để đẩy mạnh tăng trưởng. Huy động vốn có phần chững lại trong năm 2018 (15%) nhưng đã tăng mạnh trở lại lên tới 34% vào năm 2020.

Tỉ lệ dư nợ tín dụng trên vốn huy động (LDR) năm 2020 là 79%, một con số khá an toàn. Theo đánh giá của Công ty Chứng khoán Ngân hàng Công Thương Việt Nam (CTS), với tỉ lệ LDR hiện tại, dư địa để TPBank đẩy mạnh thêm hoạt động cho vay vẫn còn nhiều. Ngân hàng cũng duy trì mức tăng trưởng vốn trên 20% nhằm đối ứng với quy mô tổng tài sản tăng lên. Với quy mô hơn 122.000 tỉ đồng (31.3.2021), thể hiện ở tín dụng cho vay khách hàng, CTS dự báo dư địa để TPBank tiếp tục tăng trưởng cao về quy mô là hoàn toàn khả thi.

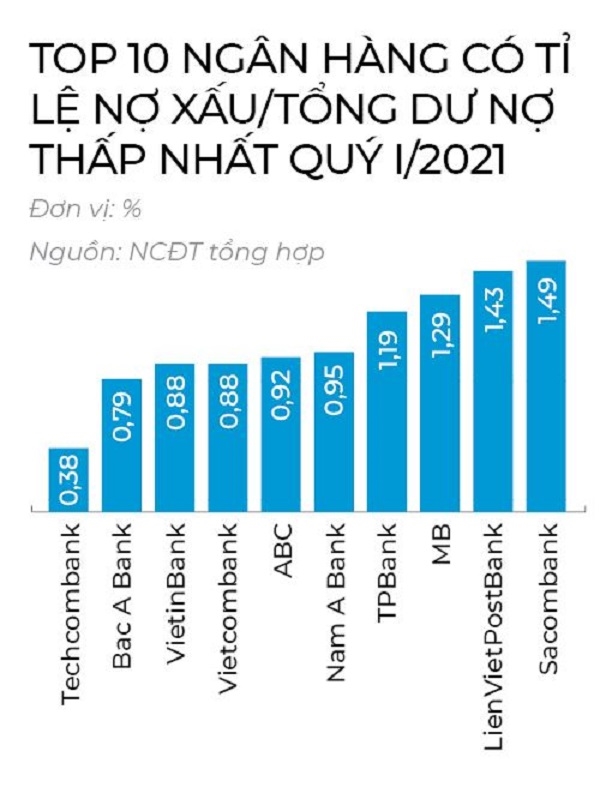

Tăng trưởng mạnh về cho vay nhưng tỉ lệ nợ xấu được duy trì ở mức khá thấp, cho thấy hoạt động quản trị rủi ro của TPBank đang tốt. Quý I/2021, tỉ lệ nợ xấu trên tổng dư nợ tín dụng đạt 1,19%, thuộc Top 10 ngân hàng có tỉ lệ nợ xấu thấp nhất toàn ngành. Năm 2020, nợ xấu của TPBank giảm về mức khá thấp 1,1%. Ngân hàng cũng đã tích cực giải quyết các khoản nợ xấu bằng việc mua lại nợ từ VAMC. Theo số liệu từ CTS, năm 2015 tỉ lệ nợ xấu bao gồm VAMC của TPBank là 9,3%, nhưng hiện chỉ còn 1,1%.

Bên cạnh ưu điểm về kiểm soát nợ xấu, TPBank cũng gây sự chú ý với giới đầu tư khi tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) duy trì ở mức cao. Trong 3 năm gần đây, ROE bình quân của TPBank đạt trên 20%/năm. Chi phí lãi hằng năm có tăng lên để Ngân hàng đáp ứng đủ tăng trưởng cho vay, nhưng CTS đánh giá về lâu dài, TPBank cần giảm chi phí này xuống bằng cách tăng tiền gửi không kỳ hạn (CASA) như các ngân hàng trong cùng phân khúc. Tiêu biểu như Techcombank, ngân hàng đang dẫn đầu về tỉ lệ CASA toàn ngành, với 44,2% vào cuối quý I/2021.

|

| Ảnh: TL. |

Việc tập trung vào phân khúc khách hàng doanh nghiệp vừa và nhỏ và khách hàng cá nhân cũng giúp TPBank duy trì biên lãi ròng NIM khá cao, trên 4%. Theo đánh giá của CTS, với thông tư mới của Ngân hàng Nhà nước, TPBank cũng là một trong những cái tên hưởng lợi.

Cụ thể, Ngân hàng Nhà nước đã ban hành Thông tư 03/2021/TT-NHNN sửa đổi bổ sung TT01/2020 về việc cơ cấu thời hạn trả nợ, miễn, giảm lãi phí nhằm hỗ trợ khách hàng chịu ảnh hưởng của dịch COVID-19. Theo đó, các ngân hàng bắt đầu phải trích lập bổ sung chi phí dự phòng rủi ro cho các khoản nợ được tái cơ cấu theo quy định về phân loại nợ của Ngân hàng Nhà nước và phân bổ dần số tiền dự phòng phải trích bổ sung từ năm 2021-2023.

|

CTS đánh giá Thông tư mới sẽ giảm bớt áp lực phải trích một khoản lớn chi phí dự phòng rủi ro ngay trong năm 2021 cho các ngân hàng, nhất là những ngân hàng có tỉ lệ vay với khách hàng quy mô vừa và nhỏ chiếm tỉ trọng lớn.

Về phần mình, TPBank đã tăng cường trích lập quỹ dự phòng lên 134% đối với các khoản nợ từ nhóm 3 đến nhóm 5. Vì đã tăng cường trích lập dự phòng trong năm trước nên số tiền phải trích lập dự phòng bổ sung trong các năm tới của TPBank sẽ ít hơn. Cộng với việc được phân bổ dần khoản dự phòng sẽ là động lực tích cực cho hoạt động kinh doanh của Ngân hàng. CTS dự báo lợi nhuận sau thuế ngân hàng mẹ năm 2021 của TPBank sẽ đạt hơn 4.299 tỉ đồng, tăng 21% so với năm 2020.

|

Bên cạnh đó, CTS đánh giá việc tiên phong dẫn đầu về ngân hàng số giúp TPBank tiết giảm chi phí và tạo lợi thế cạnh tranh. Liên quan đến chuyển đổi số, ông Đỗ Minh Phú, Chủ tịch Hội đồng Quản trị TPBank, chia sẻ, TPBank đã bước vào quá trình chuyển đổi số thứ 2 - giai đoạn Sáng tạo Số. Ngân hàng đang tiếp tục thúc đẩy công nghệ để giảm thiểu thời gian và nhân lực cho hoạt động nghiệp vụ, liên tục sáng tạo trải nghiệm giao dịch đa điểm chạm lấy khách hàng làm trung tâm và hướng tới mô hình tổ chức quản trị bằng dữ liệu.

“Đại dịch COVID-19 không chỉ làm thay đổi toàn diện cuộc sống của chúng ta, mà còn là xung lực đòi hỏi tăng tốc cuộc cách mạng số và sản sinh ra các mô hình kinh doanh - tiêu dùng hoàn toàn mới. Đây sẽ là thời cơ để TPBank nhảy vọt với hành trình Sáng tạo Số của mình”, ông Phú chia sẻ.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Hải Đăng

Tin nổi bật trong ngày

Tin mới

-

Hoàng Huyền

English

English

_172329317.jpg)

_151550660.jpg?w=158&h=98)