Giữ giá cho tiền đồng

Việc điều hành tỉ giá tại Việt Nam sẽ tiếp tục phụ thuộc vào sức mạnh đồng USD trên thị trường quốc tế và tình hình lạm phát. Ảnh: TL

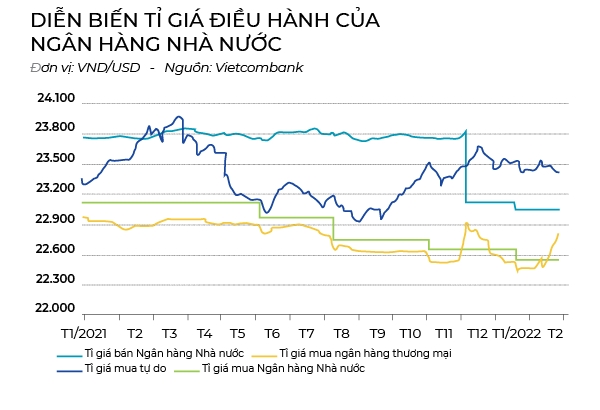

Lần đầu tiên sau 7 năm, Ngân hàng Nhà nước đã điều chỉnh biên độ tỉ giá giao ngay giữa đồng Việt Nam và USD từ 3% lên 5%. Tỉ giá tại các ngân hàng sẽ có thêm dư địa 2% để điều chỉnh tăng hoặc giảm so với trước. Quyết định này cho thấy thách thức rất lớn của Ngân hàng Nhà nước trong chính sách tiền tệ để cùng lúc phải làm 3 nhiệm vụ. Đó là ổn định kinh tế vĩ mô, hỗ trợ cho sản xuất, kinh doanh, phục hồi kinh tế và tạo sự an toàn cho hệ thống nói chung, đặc biệt là hệ thống ngân hàng thương mại.

“Việc Ngân hàng Nhà nước điều chỉnh biên độ tỉ giá là cần thiết lúc này. Đây cũng là cách để một phần giảm áp lực với tỉ giá, tìm điểm cân bằng mới thích hợp hơn cho tỉ giá và cũng tạo dư địa cho điều hành chính sách tiền tệ linh hoạt và chủ động hơn”, Tiến sĩ Võ Trí Thành, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, nhận định.

|

Ngân hàng Nhà nước can thiệp vào tỉ giá trong bối cảnh lạm phát thế giới cao, Cục Dự trữ Liên bang Mỹ (FED) cũng như nhiều quốc gia khác tăng lãi suất... tạo áp lực lớn lên tỉ giá VND/USD. Trước đó, để ổn định tỉ giá, Ngân hàng Nhà nước đã dùng các biện pháp như sử dụng quỹ dự trữ ngoại hối, tăng lãi suất, chuyển phương thức giao dịch ngoại tệ từ bán kỳ hạn 3 tháng sang phương thức bán giao ngay...

Việc điều hành tỉ giá tại Việt Nam sẽ tiếp tục phụ thuộc vào sức mạnh đồng USD trên thị trường quốc tế và tình hình lạm phát. Nếu tỉ giá còn biến động mạnh, Ngân hàng Nhà nước có thể sẽ tiếp tục can thiệp để giá USD trong năm nay không vượt mức 24.000 VND/USD. Bởi vì, tiền đồng mất giá hơn sẽ ảnh hưởng nhất định đến nền kinh tế, tác động tới nhiều khía cạnh như lạm phát, lãi suất, xuất khẩu, nhập khẩu, lợi ích người gửi tiền đồng, USD. Bên cạnh đó, sức ép giảm giá tiền đồng cũng ảnh hưởng tới nợ quốc gia, đặc biệt đối với nợ bằng USD và rủi ro cho việc thực hiện các chỉ tiêu an toàn nợ công, nợ nước ngoài.

|

| Việc để VND mất giá thêm 2% là một giải pháp giảm áp lực tỉ giá nếu FED nâng lãi suất. |

Hiện VND mất giá ít hơn (khoảng 4%) so với mức mất giá của nhiều đồng tiền khác (từ 10-20%). Tuy nhiên, Công ty Chứng khoán Rồng Việt (VDSC) cho rằng, bộ đệm dự trữ ngoại hối của Việt Nam đang suy giảm và triển vọng cán cân thanh toán đã không còn tích cực như trước trong bối cảnh xuất khẩu suy giảm khi tăng trưởng kinh tế toàn cầu yếu đi. Vì vậy, trong kịch bản cơ sở, VDSC kỳ vọng đà mất giá của VND sẽ chững lại trong thời gian còn lại của năm 2022 nhưng áp lực có thể trở lại trong đầu năm 2023.

Tuy nhiên, Tiến sĩ Nguyễn Đức Độ, Phó Viện trưởng Viện Kinh tế - Tài chính (Học viện Tài chính), nhận định năm 2023, việc điều hành tỉ giá và lãi suất có thể thuận lợi hơn năm 2022, do tình hình lạm phát, sức mạnh đồng USD trên thị trường thế giới có thể đã đạt đỉnh. Điều này giúp các ngân hàng trung ương giảm bớt tần suất tăng lãi suất, sức ép lên thị trường tiền tệ trong nước sẽ thấp hơn. Do đó, Ngân hàng Nhà nước sẽ giảm giá USD, đẩy mạnh mua vào USD, giúp thị trường tỉ giá và lãi suất ổn định trở lại.

|

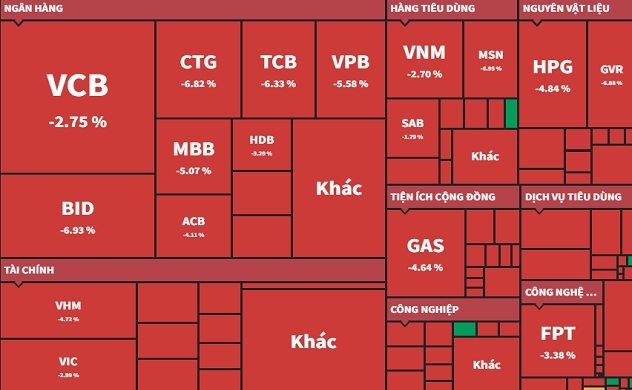

Việc để VND mất giá thêm 2% là một giải pháp giảm áp lực tỉ giá nếu FED nâng lãi suất. Cách này giúp Ngân hàng Nhà nước không phải bán ngoại tệ quá nhiều hay phải nâng lãi suất quá quyết liệt. Bởi lẽ, một trong những nhiệm vụ khó khăn của Ngân hàng Nhà nước là tăng lãi suất huy động nhưng cố gắng giữ ổn định mặt bằng lãi suất cho vay vì cơn khát thanh khoản kéo theo nguy cơ lãi suất đang có nguy cơ bật cao hơn nữa.

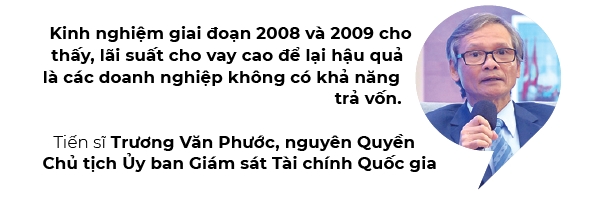

Theo Tiến sĩ Trương Văn Phước, nguyên Quyền Chủ tịch Ủy ban Giám sát Tài chính Quốc gia, nếu lãi suất cho vay tăng nhanh, đồng nghĩa doanh nghiệp phải đi vay với chi phí cao và hoạt động của họ khó khăn hơn. Kinh nghiệm giai đoạn 2008 và 2009 cho thấy, lãi suất cho vay cao để lại hậu quả là các doanh nghiệp không có khả năng trả vốn. Kéo theo đó là tình hình nợ xấu hệ thống ngân hàng tăng đột biến ở những năm 2012 và vài năm sau đó.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Nhật Anh

English

English

_172329317.jpg)

_151550660.jpg?w=158&h=98)