Ngân hàng số thúc đẩy kinh tế số

Nhờ vào ứng dụng công nghệ eKYC, điện toán đám mây..., Ngân hàng số Cake (hợp tác giữa Be Group và VPBank) chỉ mất khoảng 20 tháng để có được hơn 2,3 triệu khách hàng. Ảnh: Quý Hòa

Nhờ vào ứng dụng công nghệ eKYC, điện toán đám mây..., Ngân hàng số Cake (hợp tác giữa Be Group và VPBank) chỉ mất khoảng 20 tháng để có được hơn 2,3 triệu khách hàng, thay vì mất từ 20-30 năm để có được từ 1-2 triệu khách hàng của ngân hàng truyền thống.

Ưu thế của ngân hàng số

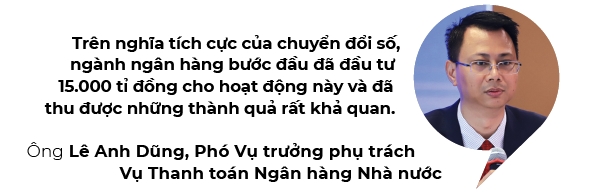

Đây là ví dụ điển hình về lợi thế cạnh tranh của các ngân hàng số tạo ra sự bùng nổ và cạnh tranh quyết liệt giữa các ngân hàng số và ngân hàng truyền thống. “Hiện có 95% ngân hàng đã xây dựng chiến lược chuyển đổi số và các ngân hàng Việt Nam đã tích cực, chủ động trong việc nắm vững công nghệ 4.0 như điện toán đám mây, phân tích dữ liệu lớn... Trên nghĩa tích cực của chuyển đổi số, ngành ngân hàng bước đầu đã đầu tư 15.000 tỉ đồng cho hoạt động này và đã thu được những thành quả rất khả quan”, ông Lê Anh Dũng, Phó Vụ trưởng Phụ trách Vụ Thanh toán Ngân hàng Nhà nước, cho biết.

|

Thực tế, cùng với sự bùng nổ của ngân hàng số, fintech và các hình thức giao dịch điện tử, theo Vụ Thanh toán của Ngân hàng Nhà nước, các ngân hàng cũng đã tích cực ứng dụng các công nghệ mới, hiện đại như QR, NFC, eKYC (định danh khách hàng điện tử), A.I (trí tuệ nhân tạo), Big Data (dữ liệu lớn), API... Đến nay đã có khoảng 5,5 triệu tài khoản mở bằng eKYC đang hoạt động (24 ngân hàng triển khai), khoảng 8,9 triệu thẻ mở bằng eKYC đang lưu hành (10 ngân hàng đang triển khai)...

Ông Dilip Krishnan, Giám đốc Thực hành chuyển đổi kỹ thuật số Bộ phận Dữ liệu và Dịch vụ của Mastercard, phân tích: “Ngày càng nhiều ngân hàng truyền thống nhận ra được những lợi thế từ ngân hàng số. Điều đó cho phép ngân hàng phát triển thị trường thông qua sự nhanh nhạy, đa dạng sản phẩm, trải nghiệm khách hàng vượt trội và hiệu quả chi phí”.

Ước tính chi phí bình quân lấy thêm 1 khách hàng đã giảm từ khoảng 60-70 USD về còn 8-10 USD sau khi ngân hàng áp dụng công nghệ mới. Một số ngân hàng lớn như BIDV, VPBank, Techcombank, MB, HDBank... chuyển đổi số từ rất sớm và thu được kết quả khả quan. Điển hình là tiền gửi không kỳ hạn (CASA) lên đến 40-50% góp phần cải thiện lợi nhuận của ngân hàng. Ông Nguyễn Hữu Quang, Tổng Giám đốc Ngân hàng số Cake by VPBank, cho biết, Cake cho phép người dùng mở tài khoản chỉ trong 2 phút bằng điện thoại di động và eKYC giúp khách hàng giải quyết các hợp đồng bằng chữ ký số...

Trong khi đó, theo bà Nguyễn Minh Nguyên Thành, Giám đốc Kinh doanh Đông Nam Á akaBot (FPT Software), giải pháp siêu tự động hóa (hyperautomation) góp phần vận hành từ 70-80% tác vụ do "máy" thực hiện, giúp tiết kiệm tới 90% thời gian chờ phản hồi, bảo mật 100% và nâng cao độ chính xác tới 99,9%...

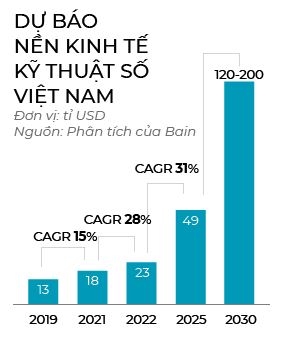

Báo cáo Nền Kinh tế số Đông Nam Á lần thứ 7 (do Google, Temasek và Bain & Company công bố) chỉ rõ, nền kinh tế số của Việt Nam có tốc độ tăng trưởng nhanh nhất trong khu vực Đông Nam Á với tổng giá trị hàng hóa (GMV) dự kiến tăng 28%, từ 18 tỉ USD trong năm 2021 lên 23 tỉ USD. Trong đó, sự phát triển mạnh của ngân hàng số góp phần vào sự tăng trưởng kinh tế số là thông tin đáng chú ý tại báo cáo này.

Theo báo cáo, do sự thay đổi hành vi ngoại tuyến sang trực tuyến sau đại dịch, tăng trưởng 2 con số được nhìn thấy trên tất cả các phân ngành của DFS - thanh toán, chuyển tiền, cho vay, đầu tư, bảo hiểm. Các dịch vụ tài chính kỹ thuật số (DFS) tiếp tục phát triển mạnh mẽ tại Việt Nam. Lĩnh vực cho vay kỹ thuật số đạt tỉ lệ tăng trưởng kép hằng năm (CAGR) nhanh nhất ở mức 114% và lĩnh vực đầu tư dự kiến sẽ có bước nhảy vọt lớn nhất vào năm 2025 với CAGR hơn 106%.

|

Dịch vụ tài chính kỹ thuật số lên ngôi

Bà Stephanie Davis, Phó Chủ tịch Google châu Á - Thái Bình Dương, phụ trách khu vực Đông Nam Á, nhận định, từ năm 2019, thị trường dịch vụ tài chính kỹ thuật số tại Việt Nam trở nên sôi động hơn, đặc biệt với những loại hình mới như ngân hàng số. Ngược lại, các ngân hàng truyền thống lại dựa vào những thế mạnh vốn có để đầu tư vào các giải pháp nhằm số hóa nhanh chóng.

Xu hướng số hóa đẩy mạnh hơn nhờ các ngân hàng thuần số (neobank), giao dịch hoàn toàn thông qua website hoặc ứng dụng di động (app), đẩy mạnh dịch vụ DFS. Trong đó, ngân hàng có thể cung cấp dịch vụ về hạ tầng công nghệ cho các đơn vị phi tài chính khi muốn triển khai các dịch vụ tài chính nhúng ngay trên platform như các đơn vị kinh doanh thương mại điện tử... để cung cấp trải nghiệm tài chính nhúng.

Trên định hướng này, nhiều định chế tài chính, doanh nghiệp lớn đẩy mạnh hợp tác với các công ty fintech cung cấp giải pháp tài chính nhúng. Đặc biệt khi theo dự báo của Ngân hàng Nhà nước, giá trị thanh toán qua thiết bị di động tại Việt Nam dự kiến tăng gần 4 lần, từ 16 tỉ USD vào năm 2016 lên đến 70,9 tỉ USD vào năm 2025. Chẳng hạn, công ty tài chính tiêu dùng COM-B (thuộc Ngân hàng OCB), Công ty Bảo hiểm Bảo Minh... hợp tác với Credify để hình thành hệ sinh thái đa dịch vụ, rồi tích hợp vào các bên khác có nhu cầu. VPBank đã hợp tác với Be Group để tạo ra hệ sinh thái đáp ứng nhu cầu đa dạng của khách hàng, từ các dịch vụ tài chính như chuyển tiền, vay tiền, tiết kiệm, đầu tư, thẻ tín dụng...

Ông Nguyễn Viết Châu, Giám đốc Sáng tạo số Ngân hàng Quân đội (MB), cho biết, nếu đặt mục tiêu có thể hướng tới phục vụ cho 40-50 triệu người dùng tại Việt Nam, các ngân hàng cần phải kết nối với nhiều đối tác. "Tài chính nhúng giúp ngân hàng chuẩn hóa một số dịch vụ để dễ kết nối với bên thứ 3. Chẳng hạn, chỉ cần kết nối với Grab, ngay lập tức chúng tôi có thể tiếp cận được một số lượng người dùng lớn với chi phí khách hàng hợp lý hơn", ông Châu cho biết.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Nhật Anh

Tin nổi bật trong ngày

Tin mới

-

Trịnh Tuấn

English

English

_16161538.jpg)

_172329317.jpg)

_151550660.jpg?w=158&h=98)