Thị trường trái phiếu: Chất lượng tài sản đảm bảo còn nhiều hạn chế

Các ngân hàng tích cực phát hành trái phiếu trong quý III. Ảnh: TL.

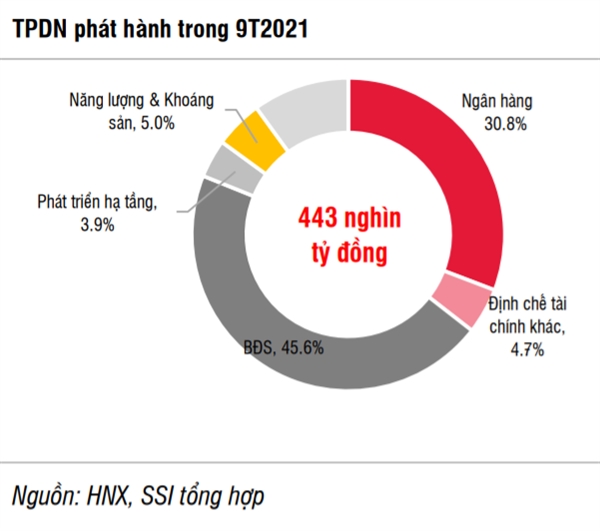

Số liệu từ Trung tâm Phân tích và Tư vấn Đầu tư SSI Research, trong quý III/2021, các doanh nghiệp phát hành 188.000 tỉ đồng trái phiếu, giảm 4,1% so với quý trước và giảm 17% so với cùng kỳ giữa bối cảnh dịch bệnh bùng phát mạnh mẽ và giãn cách xã hội tác động đến kế hoạch phát hành của doanh nghiệp. Bên cạnh đó, mức nền của quý III năm 2020 là tương đối lớn khi đó là quý ghi nhận các doanh nghiệp tăng tốc phát hành trái phiếu riêng lẻ trước khi Nghị định 81 có hiệu lực.

|

Trong bối cảnh mặt bằng lãi suất ở mức thấp, lượng trái phiếu doanh nghiệp phát hành trong quý III vẫn ở mức cao so với trung bình các năm trước, và cũng tương đồng với diễn biến phát hành trái phiếu doanh nghiệp của các quốc gia trong khu vực (lãi suất phát hành giảm và tổng lượng phát hành sơ cấp tăng). Lượng trái phiếu doanh nghiệp phát hành trong quý III chủ yếu là phát hành riêng lẻ trong nước, chiếm tới 89% tổng lượng phát hành.

Bất động sản và ngân hàng tiếp tục duy trì là 2 tổ chức phát hành chiếm tỉ trọng nhiều nhất, lên tới 80% tổng lượng phát hành. Trong đó, nhóm doanh nghiệp bất động sản phát hành tổng cộng 85.000 tỉ đồng (giảm nhẹ 2,7% so với cùng kỳ và chiếm 45% tổng lượng phát hành trong quý). Điểm đáng chú ý trong quý III/2021 là các ngân hàng tích cực phát hành trái phiếu trong quý III với tổng giá trị là 65.200 tỉ đồng, tăng 37,9% so với cùng kỳ nhằm tăng vốn cấp 2 và bổ sung thêm nguồn vốn trung hạn. Nếu loại trừ trái phiếu ngân hàng, tổng lượng trái phiếu doanh nghiệp phát hành quý III/2021 là 123.000 tỉ đồng, giảm 17% so với cùng kỳ.

|

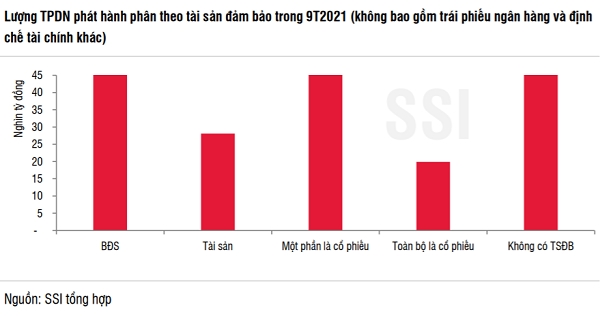

Câu chuyện về “bom nợ Evergrande” đã khiến nhiều nhà đầu tư bắt đầu để ý hơn tới tài sản đảm bảo cho trái phiếu doanh nghiệp. Loại trừ các trái phiếu ngân hàng và định chế tài chính khác khi hầu hết phát hành đều không có tài sản đảm bảo, các trái phiếu doanh nghiệp còn lại được phát hành trong 9 tháng đầu năm 2021 có 36,2% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu/cổ phần, 20,4% được bảo đảm bằng bất động sản; 9,5% được đảm bảo bằng tài sản; 6,7% được đảm bảo hoàn toàn bằng cổ phiếu và 17,1% là không có tài sản đảm bảo.

|

Trong nhóm trái phiếu bất động sản, tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai hoặc cổ phiếu/cổ phần của chính doanh nghiệp phát hành. Cụ thể, nếu tính các trái phiếu bất động sản được đảm bảo một phần bằng cổ phiếu, con số này là hơn 140.000 tỉ đồng, chiếm 67% tổng lượng trái phiếu bất động sản phát hành 9 tháng đầu năm 2021. Tỉ trọng các doanh nghiệp phát hành không có tài sản đảm bảo cũng tương đối cao, chiếm 15,8% tổng lượng phát hành, trong đó có một số lớn doanh nghiệp không niêm yết nên khả năng tiếp cận các thông tin tài chính của các doanh nghiệp này bị hạn chế.

SSI Research đánh giá đây sẽ là rủi ro lớn cho các nhà đầu tư trong trường hợp dòng tiền của các doanh nghiệp bất động sản không được đảm bảo nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư.

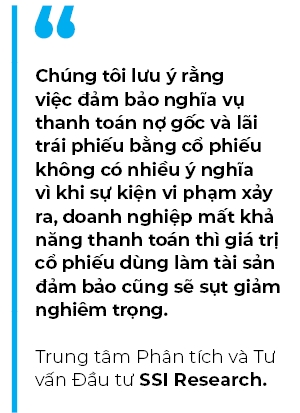

Bên cạnh đó, SSI Research lưu ý rằng việc đảm bảo nghĩa vụ thanh toán nợ gốc và lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi sự kiện vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo (thường là của tổ chức phát hành hoặc liên quan đến tổ chức phát hành) cũng sẽ sụt giảm nghiêm trọng.

Có thể bạn quan tâm

Nhà đầu tư được khuyến nghị cẩn trọng khi mua trái phiếu doanh nghiệp

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

Tin cùng chuyên mục

-

Nhật Lệ

Tin nổi bật trong ngày

Tin mới

-

Minh Phúc

English

English

_22924340.jpg)

_151550660.jpg?w=158&h=98)