IPO: Có một "Giấc mơ Mỹ"

VinFast tại Triển lãm LA Auto Show.

Hãng xe VinFast mới đây đã khởi động lộ trình niêm yết tại Mỹ với việc công ty mẹ Vingroup thành lập một công ty con tại Singapore có tên VinFast Singapore và nhận chuyển giao quyền sở hữu của công ty mẹ trong VinFast.

Không chỉ có VinFast, danh sách các công ty dự định niêm yết tại Mỹ còn có kỳ lân công nghệ VNG, hãng hàng không Bamboo Airways, sàn thương mại điện tử Tiki, startup giao nhận hàng hóa Loship... Nhìn chung, các công ty đang xúc tiến kế hoạch niêm yết nhờ tận dụng lợi thế môi trường lãi suất thấp từ chủ trương của Cục Dự trữ Liên bang Mỹ (FED) cũng như mối quan tâm của giới đầu tư đối với các công ty khởi nghiệp tiềm năng hoạt động tại châu Á.

Nếu doanh nghiệp Việt tiếp cận được thị trường vốn quốc tế và huy động được nguồn vốn lãi suất thấp để cung ứng cho các hoạt động tại Việt Nam thì sẽ tạo ra nền tảng tài chính dồi dào từ thị trường vốn lớn nhất thế giới.

|

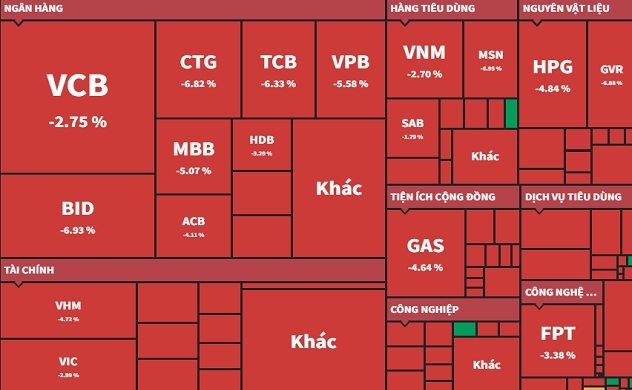

Theo dữ liệu của Sở Giao dịch Chứng khoán TP.HCM (HOSE), đến hết tháng 11, có 45 doanh nghiệp đạt giá trị vốn hóa trên 1 tỉ USD, trong đó VIC, VHM và VCB đứng đầu với giá trị trên 10 tỉ USD. Đây đều là những doanh nghiệp có khả năng bước ra thị trường vốn thế giới, trong đó có thị trường Mỹ.

Theo bà Lê Thị Thu Thủy, Phó Chủ tịch Tập đoàn Vingroup, có nhiều lợi ích khi IPO thành công ở Mỹ. Thứ nhất, việc niêm yết thành công sẽ mở ra cơ hội cho VinFast tiếp cận nguồn vốn quốc tế để phục vụ cho chiến lược phát triển của mình.

Thứ 2, IPO thành công sẽ nâng vị thế VinFast lên tầm cao mới và góp phần hiện thực hóa chiến lược đưa VinFast trở thành thương hiệu toàn cầu. Riêng việc tuân thủ được các quy định khắt khe của Ủy ban Chứng khoán Mỹ và được họ cấp phép niêm yết đã chứng tỏ được đẳng cấp, uy tín của VinFast, qua đó củng cố lòng tin của khách hàng Mỹ đối với một thương hiệu còn non trẻ, đến từ Việt Nam.

Có thể thấy, IPO tại Mỹ chỉ dành cho các công ty thực sự có tiềm lực và không dành cho những doanh nghiệp thiếu cách tiếp cận hiệu quả và dài hạn. Chẳng hạn, Society Pass (SOPA), startup Việt mua lại thương hiệu thời trang Leflair, sau khi chính thức niêm yết trên sàn Nasdaq vào đầu tháng 11, đã chứng kiến giá cổ phiếu rớt thảm ngay sau ra mắt. Cụ thể, đợt IPO của SOPA được tung ra với 2,9 triệu cổ phiếu có giá 9 USD/cổ phiếu. Ngày hôm sau, giá cổ phiếu tăng vọt khi đóng cửa ở mức 48,3 USD. Tuy nhiên, đến đầu tháng 12, giá chỉ còn 6,74 USD, giảm đến 86%.

|

| Không chỉ có VinFast, danh sách các công ty dự định niêm yết tại Mỹ còn có kỳ lân công nghệ VNG, hãng hàng không Bamboo Airways, sàn thương mại điện tử Tiki... Ảnh: TL. |

Duy trì sức hấp dẫn của cổ phiếu trong mắt giới đầu tư Mỹ chưa bao giờ là chuyện dễ dàng. Trong quá khứ có một trường hợp đáng chú ý khác là Cavico, một công ty khai thác khoáng sản ở Việt Nam. Ngày 18/9/2009, Cavico thông báo trở thành công ty Việt Nam đầu tiên niêm yết cổ phiếu tại Mỹ với mã CAVO. Tuy nhiên, đến năm 2011, sàn Nasdaq thông báo quyết định hủy niêm yết cổ phiếu CAVO do chậm nộp báo cáo tài chính năm 2010. Thông tin về doanh nghiệp này cũng biến mất kể từ đó.

Trong khi việc niêm yết trên sàn chứng khoán Mỹ đòi hỏi yêu cầu cao thì gần đây, “niêm yết cửa sau” (Back-door listing) đang trở thành xu thế mà nhiều công ty lựa chọn nhờ ít chịu sự giám sát về mặt quy định so với con đường IPO và niêm yết truyền thống. Đến thời điểm này, năm 2021 vẫn chứng kiến kỷ lục mới về hoạt động SPAC (công ty thâu tóm với mục đích đặc biệt) khi đã có 486 vụ lên sàn được thực hiện, đem về số vốn hơn 135 tỉ USD.

|

Liệu làn sóng này sẽ tiếp tục bùng nổ trong năm 2022? Usha Rodrigues, Giáo sư Tài chính doanh nghiệp thuộc Đại học Georgia, đã mô tả các đợt sáp nhập SPAC trong vài năm qua giống như nhà đầu tư đặt cược vào sự thành công lâu dài của một cuộc hôn nhân vội vã.

Hoạt động SPAC đã lôi kéo các doanh nghiệp tư nhân vào thị trường chứng khoán Mỹ, tránh các đợt chào bán công khai truyền thống, giống như đám cưới kiểu cũ, mất nhiều tháng suy tính, lập kế hoạch và dự đoán.

Cả 2 quá trình đều tạo ra một “cặp vợ chồng hợp pháp”. Nhưng mối quan hệ này có thể không kéo dài lâu. Dù có lên sàn thành công bằng con đường SPAC, thì khả năng sinh lời vẫn sẽ là yếu tố quyết định thành công của startup muốn “trụ hạng” trong dài hạn.

Một phát hiện thú vị của Bloomberg cho thấy sự nhiệt tình đối với các giao dịch SPAC thường mất dần trong vài tuần hoặc vài tháng. Đào sâu dữ liệu thị trường của hơn 190 vụ sáp nhập SPAC kể từ đầu năm 2019 cho thấy chúng có xu hướng hoạt động kém hơn đáng kể so với các đợt IPO thông thường.

Đã xuất hiện một số lời kêu gọi Ủy ban Chứng khoán Mỹ siết lại quy định về niêm yết thông qua SPAC bởi họ lo ngại nếu không quy định chi tiết và thiếu sự thẩm định cần thiết giống như các đợt IPO thông thường, thật khó để sàng lọc doanh nghiệp.

“SPAC đang phải đối mặt với sự giám sát chặt chẽ hơn nhiều và một số vụ kiện cấp cao đang bắt đầu”, Sara Potter, chuyên gia marketing và phân tích kinh tế tại FactSet, cảnh báo.

Tuy nhiên, đối với một số nhà đầu tư, sức hấp dẫn vẫn còn, thậm chí đạt đến mức độ cường điệu mới. Ví dụ, chỉ vài tuần trước khi cựu Tổng thống Donald Trump công bố kế hoạch thành lập một công ty truyền thông mới và hợp nhất nó với một SPAC, cổ phiếu của SPAC đó đã tăng hơn 1.600% trong vòng chưa đầy 2 ngày, thậm chí trước khi App của ông Trump cho phép tải về cài đặt.

Điều này cho thấy những bức tranh nhiều màu sắc của thị trường vốn Mỹ luôn thử thách nhưng chưa bao giờ hết sôi động

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

-(1)-(1)_151746732.jpg)

_172329317.jpg)

_151550660.jpg?w=158&h=98)